Энергетический сектор играет важную роль в формировании доходов бюджета РФ. В России собственником недр является государство, а недропользователи платят налоги за пользование недрами[1,2]. На протяжении многих лет налогообложение нефтяной отрасли в РФ обеспечивало высокий уровень налоговых поступлений в бюджет, что повлекло создание неблагоприятного налогового климата, мешающего интенсивному развитию отрасли и повышению ее эффективности. Главный недостаток существующей системы налогообложения нефтедобычи РФ состоит в том, что ставки налогов и вывозных таможенных пошлин практически полностью зависят от мировой цены Urals и в то же время они слабо зависят от финансового результата добывающих компаний. Разработка месторождений с трудноизвлекаемыми запасами нефти и освоение новых месторождений часто нерентабельно в таких налоговых условиях. Для сокращения отрицательного эффекта от большой налоговой нагрузки на нефтедобывающую отрасль и сохранения инвестиционной активности необходимы меры повышения гибкости налоговой системы с дифференцированием ставок налогов в зависимости от показателей технико-экономических показателей при оценке нефтегазовых проектов. Стабильность налоговой системы в нефтедобыче особенно важна из-за высокой капиталоемкости производства, больших сроков окупаемости проектов, высоких геологических рисков, связанных с неопределенностью объемов и качества запасов, а также высокой изменчивостью цен на нефть.

Рассмотрим подробно основной налоговый режим РФ – применение налога на добычу полезных ископаемых (НДПИ) [1–8].

В соответствие с Налоговым кодексом РФ НДПИ взымается с объема добычи углеводородов [7].Налог учитывает мировые цены на нефть, объем запасов, степень их выработанности, особенности месторождения, а также уровень сложности добычи нефти.

Формула для расчета ставки налога на добычу полезных ископаемых (НДПИ (нефть)) имеет следующий вид[7]:

НДПИ (нефть) = Кндпи × КЦ–Дм

где

Кндпи– базовая ставка НДПИ, руб/т;(с 1 января 2017 г. ставка установлена в размере 919 руб./т);

Дм - коэффициент особенности добычи, руб/т;

Кц– коэффициент, который характеризует динамику мировых цен на нефть марки Urals,д.ед.

Коэффициент Кц определяется следующим образом [7]:

где

Ц – средний показатель цены нефти марки Юралс (по итогам работы в налоговом периоде, за один месяц), дол/бар;

Р — средний курс рубля к доллару ( по данным ЦБ за последний месяц), руб./ дол.

Коэффициент на февраль 2023 года равен 13,98. Формулы расчета этого коэффициента представлены [7].

Основную роль в расчете Дм играет коэффициент, который учитывает особенности конкретной залежи. Для многих залежей этот коэффициент равен 428 руб/т [7]. Для объектов Баженовской свиты, а также Абалакским, Хадумским или Доманиковым продуктивным отложениям в соответствии с данными Государственного баланса запасов [7] этот коэффициент равен 0.

Модифицированная формула для расчета ставки НДПИ имеет следующий вид [7]:

НДПИ (нефть) = Кндпи × КЦ+ Кк

где Кк - коэффициент конкретной залежи, руб./т.

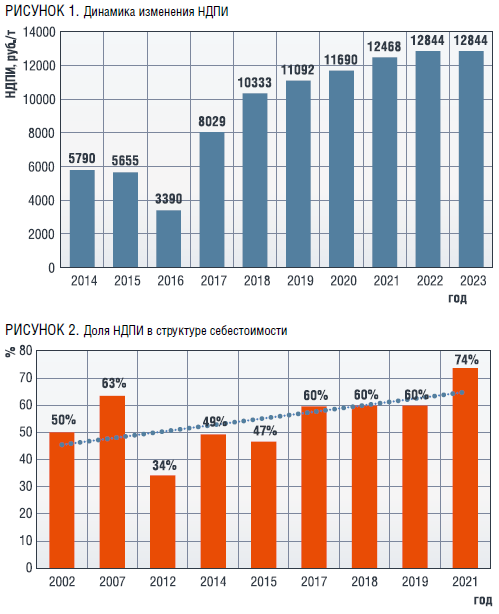

На основе формулы (3), а также данных [9 ]определена динамика ставки НДПИ в целом по РФ, которая представлена на рис.1.

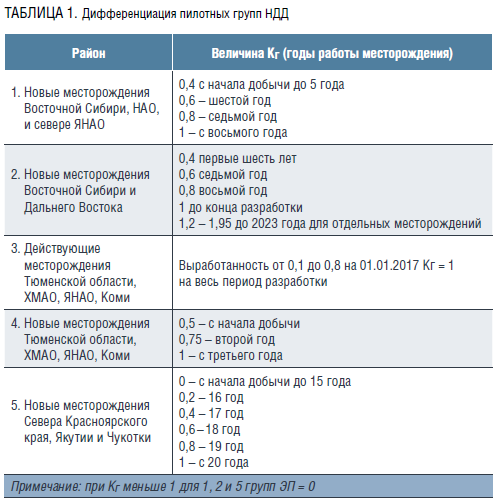

Анализ приведенных на рис. 1,2 данных свидетельствует о постоянном росте налоговой нагрузки на недропользователя при использовании налогового режима с применением НДПИ.

С 1 января 2019 г. в РФ приняты решения об изменении налоговых режимов (налоговый маневр) [11,12].Сущность налогового маневра состоит в постепенном росте НДПИ при одновременном снижении вывозной таможенной пошлины. В ходе маневра размер пошлины к 2024 году должен уменьшиться c 30% до нуля, а НДПИ увеличиться на эквивалентную сумму. Цель данного закона в снижении зависимости российского бюджета от цен на нефть. Налоговый маневр начал проводиться с 1 января 2019 года с поэтапным снижением вывозной таможенной пошлины на нефть [13]. Кроме этого был предусмотрен переход от НДПИ к налогу на дополнительный доход (НДД) [12].

В настоящее время вывозная таможенная пошлина (Стнефть) определяется следующим образом [13.14]:

Стнефть= Кнефть×0,35×(Цнефть – Цнефть.сред.мировая) (4)

где

Кнефть – коэффициент нефти, д.е.

Цнефть – цена нефти марки Юралс, дол/т

Цнефть.сред.мировая –средняя цена на нефть сырую марки "Юралс" на мировых рынках нефтяного сырья(от 109,5 до 182,5), дол./т.

Динамика коэффициента нефти: 2019 г. - 0,833; 2020 г. - 0,667; 2021 г. - 0,5; 2022 г. - 0,333; 2023 г. - 0,167; 2024 г. – 0 [13].

На основании данных [9] была определена динамика вывозной таможенной пошлины на нефть в РФ, которая представлена на рис.3.

С целью ослабления налоговой нагрузки на недропользователя в 2018 году для некоторых объектов разработки вместо НДПИ был введен НДД. Налоговая ставка НДД составила 50% от чистой прибыли [7]. Основная цель этого налогового режима - перенос налогового бремени с текущей годовой добычи нефти недропользователя на налогообложение его прибыли.

В первую очередь это относится к зрелым месторождениям, не имеющих льгот по выработке запасов, а также к новым месторождениям, затраты на разработку которых достаточно велики.

НДД взимается с дополнительного дохода от добычи нефти, рассчитанного как разница между расчетной выручкой от реализации углеводородного сырья и фактическими и расчетными расходами по его добыче.

Налоговая база для расчёта НДД рассчитывается по формуле [15]:

Налоговая база НДД = Выручка – расходы – вывозная таможенная пошлина – транспортные расходы – НДПИ – убытки прошлых лет (5)

где:

Выручка – доход от реализации нефти, руб;

Расходы – затраты на добычу нефти, руб;

Вывозная таможенная пошлина – платежи в бюджет за экспорт нефти,руб;

Транспортные расходы – платежи за перевозку добытой нефти, руб;

Убытки прошлых лет – расходы, которые переносятся с прошлых налоговых периодов, руб.

К расходам относятся материальные расходы:

· расходы на оплату труда; расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества;

· транспортные расходы - тариф на транспорт, умноженный на объём перевозки;

· вывозная таможенная пошлина определяется как умножение экспортной пошлины на объём продажи нефти.

Ставка НДПИ рассчитывается по специальной формуле[15]:

НДПИ = (0,5 × (Ц-15) ×Р×Кн× Кг – ЭП×Р) (6)

где

Ц – цена нефти, дол/бар.

Кг – коэффициент периода времени с начала добычи,д.е.;

Кн– коэффициент перевода баррелей в тонны,бар./т, (равен 7,3бар./т);

ЭП – вывозная таможенная пошлина, дол./бар.

Р – курс рубля к доллару, руб./дол.

По коэффициенту периода времени с начала добычи(Кг)дифференциация пилотных групп объектов, применяющих НДД, представлена в таблице 1[7, 14].

Расчётная годовая выручка от реализации углеводородного сырья (Вр) определяется следующим образом [15]:

Вр = Цн×Vн × Р×Кн (7)

где

Цн – цена нефти, дол./бар;

Vн – объём добычи нефти за год, т.

Этот налоговый режим предполагает сохранение НДПИ, но с пониженной ставкой равной 50% от его расчетной среднегодовой ставки . .Налоговый режим с применением НДД применяется для некоторых групп месторождений: новые месторождения в Восточной Сибири, зрелые и новые месторождения в Западной Сибири.[15]. Под действие данного режима попадают лицензионные участки в Ненецком автономном округе[15].

Преимущество НДД состоит в том, что он призван унифицировать подход к налогообложению проектов и заменить множество льгот по НДПИ прозрачной и понятной налоговой схемой налогообложения. Однако, механизм НДД предусматривает ведение раздельного учета доходов и расходов по каждому месторождению, что требует доступа к информации по затратам компаний по проектам. При этом со стороны недропользователя этот аспект дает возможность занижать налогооблагаемую базу и платить меньшую сумму налогов, что также является недостатком НДД. Несмотря на очевидные положительные стороны, этот налоговый режим требует доработки, поскольку нефтяная отрасль в России – бюджетообразующая.

В Налоговом кодексе описаны группы участков недр, при разработке которых недропользователи имеют право выбрать уплату НДД[2,5]:

1.Новые месторождения в Республике Саха (Якутия), Иркутской области, Красноярском крае, Ненецком автономном округе, в пределах дна Каспийского моря и частично в ЯНАО. Это «гринфилды» со степенью выработанности 5%;

2.Утвержденный список новых месторождений, преимущественно расположенных в Восточной Сибири и Дальнем Востоке и имеющих льготы по экспортной пошлине;

3. Зрелые месторождения со степенью выработанности от 10 до 80 % в границах Тюменской области, Ханты-Мансийского автономного округа – Югры, Ямало-Ненецкого автономного округа, Республики Коми. Это «браунфилды» в Западной Сибири со степенью выработанности от 10% до 80% и совокупным уровнем добычи не более 15 млн т;

4. Новые месторождения в тех же регионах;

5. С 2020 года введены новые месторождения, расположенные полностью или частично севернее 70º северной широты, полностью в границах Красноярского края, республики Саха (Якутия), Чукотского автономного округа.

В конце июня 2022 года президентом был подписан закон о включении в периметр НДД 86 участков недр вцелях стимулирования добычи нефти наистощенных иновых месторождениях. Документ опубликован на официальном портале правовой информации [16].

В сферу действия НДД включено 30 участков, относящихся к третьей группе (выработанные месторождения), и56 участков изчетвертой группы (вновь вводимые участки). Таким образом, режим НДД в целом будет расширен на86 участков. Их разработкой занимаются компании "Роснефть", "Сургутнефтегаз", "Лукойл", "Газпром нефть", "Печоранефтегаз" и "Независимая нефтегазовая компания".

В результате на условиях НДД в целом можно будет разрабатывать 69 участков третьей группы и88 участков четвертой. Эти участки расположены в ХМАО, ЯНАО, Северо-Кавказском федеральном округе, Республике Коми, Сахалинской, Тюменской, Томской, Оренбургской и Самарской областях. В целом переход на НДД должен стимулировать компании к вводу нерентабельных месторождений, что, в свою очередь, увеличило бы инвестиции в разработку этих месторождений.

Пока в России при внедрении механизма НДД сохраняется НДПИ. Это связано с тремя основными причинами[7]:

- НДПИ дает доход вне зависимости от эффективности проекта, соответственно, государство гарантирует себе определенные доходы с самого начала добычи нефти.

- Величина НДПИ более предсказуема и ее легче администрировать;

- Применение НДД, стимулирует излишние затраты, компании могут увеличить расходы, чтобы меньше платить НДД.

Таким образом, можно сформулировать основные преимущества и недостатки применяемых налогов.

Для НДПИ основными преимуществами является то, что он обеспечивает стабильный доход государству, однако он составляет большую налоговую нагрузку для предприятий, что препятствует инвестициям в малорентабельные и выработанные месторождения.

Для НДД основным преимуществом является то, что налог учитывает результаты работы компании, как для прибыльных месторождений, так и для маргинальных. Данный налог взимается только когда окупаются затраты и стимулирует разработку новых и труднодоступных месторождений. При убытке при освоении месторождения в текущем году компания не будет уплачивать налог. К недостаткам относится, то, что государство получит доход только в том случае, когда будет достигнута положительная динамика прибыли проекта.

Кроме рассмотренных налоговых режимах НДПИ и НДД необходимо отметить еще один перспективный налоговый режим - соглашение о разделе продукции (СРП)[3].

Необходимо отметить, что налоговый режим СРП применяется только для нескольких месторождений РФ (Сахалин -1, Сахалин -2, Харьягинское месторождение). Есть исследования о перспективах применения этого налогового режима для освоения трудноизвлекаемых запасов российских месторождений углеводородов [17,18].

На основании налогового режима СРП инвестору (частной российской или иностранной компании) предоставляются государством на определенный срок предоставляются исключительные права на проведение работ по поиску, разведке и добыче минерального сырья на участках и месторождениях. При этом инвестор освобождается от уплаты налогов, сборов и иных обязательных платежей в государственно-территориальные и местные структуры за исключением НДПИ и налога на прибыль, которые заменяются разделом продукции. Общая схема налогового режима СРП представлена на рис.4.

Компания-инвестор возмещает понесенные затраты на разработку и эксплуатацию месторождения частью стоимости добытой нефти, которая называется компенсационной продукцией. Получившийся остаток (прибыльная продукция) распределяется в определенном соотношении между государством и инвестором, которое определяется в соглашении о разделе продукции.

Расчет прибыльной продукции (Ппt) производится по формуле:Ппt=Вt– НДПИ×Qнt - Кпt, (8)

где

Вt – текущая годовая выручка от реализации продукции, руб.;

Qнt - годовая добыча нефти, т;

НДПИ –ставка налога на добычу полезных ископаемых, руб/т;

Кпt – стоимость компенсационной продукции, руб.

Для оценки технико-экономической эффективности сохраняется многокритериальный подход, где основными критериями оценки вариантов являются величина дохода недропользователя (ДН), дисконтированный доход недропользователя (ДДН) и дисконтированный доход государства ДДГ.

Доход недропользователя определяется следующим образом:

ДНt =А1×Ппt- (Зt-Кпt) (9)

где

А1 – доля инвестора, д.ед.;

Зt - затраты инвестора на добычу нефти, руб.

Дисконтированный доход недропользоателя рассчитывается по формуле:

(10)

где

Е - норматив приведения, д.е.;

t - текущий год разработки, год.

Доход государства (Дгt) производится по следующей формуле:

ДГt=А2×Ппt+ НДПИ×Qнt +Нпt (11)

где

А2 – доля прибыльной продукции государства, д.ед.;

Нпt - налог на прибыль, руб;

Дисконтированный доход государства (ДДГt) производится по следующей формуле:

Рассмотрим применение налоговых режимов НДПИ, НДД и СРП на примере освоения одного из участков Средне-Назымского нефтяного месторождения с трудноизвлекаемыми запасами. Недропользователем месторождения является ОАО «Ритэк». Месторождение относится к отложениям Баженовской свиты, расположено в Ханты-Мансийском районе Ханты-Мансийского автономного округа Тюменской области. Его разработка ведется с применением термогазового метода воздействия на пласт [19].

Для этого месторождения были проведены исследования технико-экономической эффективности с применением налоговых режимов НДПИ, НДД, СРП. Результаты расчетов представлены на рис. 5.

Результаты исследований для этого месторождения показали, что налоговый режим НДПИ характеризуется низкой доходностью для инвестора, при этом его доход находится на грани рентабельности. Применение налоговых режимов НДД и СРП значительно повышают доход инвестора, при значительном сокращении дохода государства. Для данного месторождения оптимальным режимом налогообложения можно считать налоговый режим НДД, который позволяет согласовать интересы инвестора и государства.

На основе анализа результатов проведенных исследований показано, что

· Использование налогового режима НДПИ выполняет задачи обеспечения бюджета РФ, однако является значительной налоговой нагрузкой для компаний нефтегазового сектора. Доля НДПИ в себестоимости добычи углеводородов составляет более 70 %;

· Применение НДПИ недостаточно стимулируют разработку новых месторождений, старых выработанных месторождений, а также месторождений с трудноизвлекаемыми запасами. Для таких месторождений целесообразно использовать налоговый режим НДД;

· Для месторождений с трудноизвлекаемыми запасами, которые разрабатываются с применением методов повышения нефтеотдачи, целесообразно использовать налоговые режимы НДД и СРП.

Статья подготовлена по результатам научных исследований, выполненных в рамках в рамках государственного задания по теме: «Фундаментальный базис энергоэффективных, ресурсосберегающих и экологически безопасных, инновационных и цифровых технологий поиска, разведки и разработки нефтяных и газовых месторождений, исследование, добыча и освоение традиционных и нетрадиционных запасов и ресурсов нефти и газа; разработка рекомендаций по реализации продукции нефтегазового комплекса в условиях энергоперехода и политики ЕС по декарбонизации энергетики (фундаментальные, поисковые, прикладные, экономические и междисциплинарные исследования)» № в РОСРИД 122022800270-0

Литература

1. ФЗ РФ № 2395-1 «О недрах» (редакция от 1.04.2022 г.) от 21.02.1992 г (редакция от 1.04.2022 г.)

2. Налоговый кодекс Российской Федерации. Части первая и вторая: текст с посл. изм. и доп. на 1 февраля 2022 г.

3. Богаткина Ю.Г. Оценка эффективности инвестиционных проектов в нефтегазовой отрасли с использованием механизмов автоматизированного моделирования. –М.: Макс-Пресс, 2020. –248 с.

4. Налоговый кодекс РФ Часть вторая НК РФ » Раздел VIII. Федеральные налоги » Глава 26. Налог на добычу полезных ископаемых » Статья 342.5

5. Козлова Д. Ежов С. и др Налоги в нефтедобыче. Реформа 2020 г. Вигон Консалтинг, 2020.

6. Пучкарёв Д..НДПИ. Почему эти 4 буквы так важны для российских нефтяников

7. Налоговый кодекс РФ (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 18.03.2023) (с изм. и доп., вступ. в силу с 01.04.2023 Статья 342. Налоговая ставка

9. Ставки налога на добычу полезных ископаемых //Платформа «Косультант Плюс»

10. Позднякова Т.С., Маслак О.В. Повышение рентабельности разработки месторождений путем совершенствования системы налогового стимулирования // Сборник трудов V-той Всероссийской молодежной научной конференции «Актуальные проблемы нефти и газа»

11. Сафонова Т.Ю. Эволюция налогообложения в нефтегазовой отрасли // Экономика, предпринимательство и право. – 2020. – Том 10. – № 11. – С. 2757-2790.

15. Справочная информация ФНС РФ Налог на дополнительный доход от добычи углеводородного сырья.

16. Закон РФ о включении в периметр НДД 86 участков недр (редакция от 28.06.2022г.)

17. Джафаров И.С., Иванов К.В., Боксерман А.А.О необходимости использования соглашений о разделе продукции при добыче нефти на низкопродуктивных объектах разработки// Минеральные ресурсы России. Экономика и управление. 2012. № 5. С. 24-28

18. Джафаров И.С., Иванов К.В., Боксерман А.А. О совершенствовании налогообложения в нефтедобывающей отрасли // Минеральные ресурсы России. Экономика и управление. 2012. № 3. С. 36-38