Производство аммиака в мире

В настоящее время ежегодно в мире производится более 180 млн т аммиака. Среднегодовой рост производства товарного аммиака в мире в период с 2017 по 2021 год составил 1,3 % (рисунок 1).

Устойчивый рост потребления аммиака связан с применением его в основном в сельскохозяйственной отрасли, которая занимает значительную долю рынка и стабильно увеличивается в связи с ростом населения планеты. Кроме сельскохозяйственной отрасли, аммиак также применяется в промышленности и медицине.

Устойчивый рост потребления аммиака связан с применением его в основном в сельскохозяйственной отрасли, которая занимает значительную долю рынка и стабильно увеличивается в связи с ростом населения планеты. Кроме сельскохозяйственной отрасли, аммиак также применяется в промышленности и медицине. Основными затратами при производстве аммиака являются затраты на электроэнергию и сырье.

Основным сырьем для производства аммиака являются природный газ и нафта – продукты нефтегазовой отрасли (рисунок 2) [2].

Основным сырьем для производства аммиака являются природный газ и нафта – продукты нефтегазовой отрасли (рисунок 2) [2].  В структуре производства товарного аммиака по регионам мира за 2021 г. наибольшую долю занимает Восточная Азия, занимая более трети рынка (35,1 %). Кроме того, значительную долю также занимает регион Восточной Европы и Центральной Азии (14,8 %) (рисунок 3).

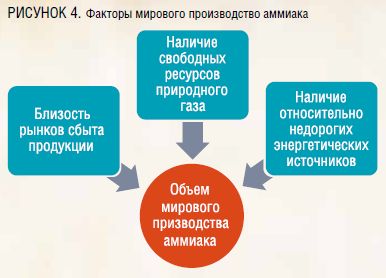

В структуре производства товарного аммиака по регионам мира за 2021 г. наибольшую долю занимает Восточная Азия, занимая более трети рынка (35,1 %). Кроме того, значительную долю также занимает регион Восточной Европы и Центральной Азии (14,8 %) (рисунок 3).  На объем производства аммиака в мире влияют следующие факторы (рисунок 4):

На объем производства аммиака в мире влияют следующие факторы (рисунок 4): – наличие ресурсов природного газа,

другие источники сырья (нефть и уголь) являются менее востребованными с экологической и экономической точек зрения;

– наличие относительно недорогих энергетических источников,

технологический процесс производства аммиака Габера – Боша энергоемкий;

– близость рынков сбыта продукцМировое товарное потребление аммиака соответствует производству и за 2017–2021 гг. демонстрирует в целом динамику роста. В 2021 г. показатель потребления составил 184,79 млн т аммиака (падение к 2020 г. на 0,6 %) [1].

Региональная структура потребления

В структуре товарного потребления аммиака по регионам мира наибольшую долю занимает Восточная Азия (35 % в 2021 году). Далее по объему потребления следуют регионы Восточной Европы и Центральной Азии – 15 %, Северной Америки и Южной Азии – примерно по 11 %. Стабильно снижается доля стран Западной Европы из-за отсутствия роста посевных площадей в регионе. Также можно отметить значительное падение доли потребления стран Латинской Америки в 2019 году из-за роста стоимости аммиака (рисунок 6). и, сложности в транспортировке товарного вида продукции.

В структуре товарного потребления аммиака по регионам мира наибольшую долю занимает Восточная Азия (35 % в 2021 году). Далее по объему потребления следуют регионы Восточной Европы и Центральной Азии – 15 %, Северной Америки и Южной Азии – примерно по 11 %. Стабильно снижается доля стран Западной Европы из-за отсутствия роста посевных площадей в регионе. Также можно отметить значительное падение доли потребления стран Латинской Америки в 2019 году из-за роста стоимости аммиака (рисунок 6). и, сложности в транспортировке товарного вида продукции. На рынке аммиака сформировался профицит предложения из-за ввода новых производств в 2022 году. Китай, Россия, Индия, США и Индонезия являются ключевыми странами мира, на долю которых приходится большая часть общих мощностей по производству аммиака. В 2022 году мощность по производству аммиака составляла 239 млн т в год.

Мировые мощности по производству аммиака, согласно прогнозу Global Data Energy, значительно вырастут в течение следующих пяти лет (до 293 млн т/год). Планируется ввод в эксплуатацию около 95 заводов, в основном в регионах Северная Америка и Ближний Восток [3].

Основная часть производимого аммиака идет на изготовление продуктов химической промышленности:

– Аммиачные и аммиачно-нитратные удобрения (аммиачная и нитратная селитра, сульфат аммония, хлористый аммоний и др.), применяемые для подкормки различных сельскохозяйственных культур;

– Сода – аммиак используется для насыщения солевого рассола и получения кальцинированной соды;

– Азотная кислота – промышленное производство азотной кислоты основано на процессе катализа синтетического аммиака;

– Взрывчатые вещества – нитрат аммония при определенных условиях характеризируется высокими взрывчатыми свойствами;

– Растворитель – аммиак в жидком состоянии может использоваться как растворитель различных органических и неорганических веществ;

– Холодильный агент – аммиак может применяться в холодильной технике в качестве теплоносителя;

– Нашатырный спирт в фармацевтике.

Около 85 % потребляемого аммиака используется в секторе сельского хозяйства в качестве удобрений, по большей части в производстве карбамида. Структура применения аммиака в 2020 г. приведена на рисунке 5 [2].

Мировое товарное потребление аммиака соответствует производству и за 2017–2021 гг. демонстрирует в целом динамику роста. В 2021 г. показатель потребления составил 184,79 млн т аммиака (падение к 2020 г. на 0,6 %) [1].

Региональная структура потребления

В структуре товарного потребления аммиака по регионам мира наибольшую долю занимает Восточная Азия (35 % в 2021 году). Далее по объему потребления следуют регионы Восточной Европы и Центральной Азии – 15 %, Северной Америки и Южной Азии – примерно по 11 %. Стабильно снижается доля стран Западной Европы из-за отсутствия роста посевных площадей в регионе. Также можно отметить значительное падение доли потребления стран Латинской Америки в 2019 году из-за роста стоимости аммиака (рисунок 6).

В структуре товарного потребления аммиака по регионам мира наибольшую долю занимает Восточная Азия (35 % в 2021 году). Далее по объему потребления следуют регионы Восточной Европы и Центральной Азии – 15 %, Северной Америки и Южной Азии – примерно по 11 %. Стабильно снижается доля стран Западной Европы из-за отсутствия роста посевных площадей в регионе. Также можно отметить значительное падение доли потребления стран Латинской Америки в 2019 году из-за роста стоимости аммиака (рисунок 6).

Таким образом, можно выделить следующие основные факторы, влияющие на объемы потребления аммиака в мире (рисунок 7):

Таким образом, можно выделить следующие основные факторы, влияющие на объемы потребления аммиака в мире (рисунок 7):

– Изменение темпов роста численности населения,

производство продуктов питания и соответствующее применение удобрений в с/х отрасли;

– рост ВВП,

рост макроэкономического показателя оказывает значительное влияние на промышленное потребление аммиака;

– изменение размера посевных площадей,

уменьшение площадей требует большего использования удобрений для сохранения уровня урожайности;

– изменение норм использования удобрений,

на основе погодных условий, состояния почвы, видов посаженных культур, сроков посадки, потенциала урожая и прибыли, которую можно получить от его продажи.

Международные поставки и цены на аммиак

Экспорт аммиака

Мировой экспорт аммиака показал значительный рост в 2021 году и вырос на 11,6 % после падения в 2020 году, вызванного пандемией COVID-19 до значения в 19,2 млн т (рисунок 8).

Мировой экспорт аммиака показал значительный рост в 2021 году и вырос на 11,6 % после падения в 2020 году, вызванного пандемией COVID-19 до значения в 19,2 млн т (рисунок 8).

Производство карбамида потребляет большую часть производимого аммиака. Производства аммиака и карбамида выгодно совмещать, поскольку для производства карбамида требуется углекислый газ, который является побочным продуктом производства аммиака.

Для торгуемого аммиака существуют четыре основные категории потребителей:

– промышленный рынок аммиака;

– производители основных фосфорных удобрений (диамонний фосфат, моноаммоний фосфат и некоторые виды комплексных удобрений) импортируют аммиак, поскольку в регионах с запасами фосфатов часто не хватает аммиака;

– некоторые мощности по производству аммиачной селитры основаны на покупном аммиаке;

– прямое внесение аммиака в почву (распространено только в США).

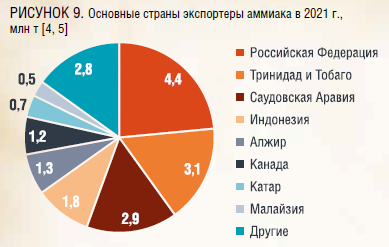

Российская Федерация является одним из ключевых мировых экспортеров аммиака, в 2021 году по этому показателю вышла на первое место и заняла долю в 23 % на экспортном рынке. В топ-3 ключевых стран-экспортеров также входят Тринидад и Тобаго и Саудовская Аравия (рисунок 9). Необходимо отметить, что в топ-3 стран экспортеров продукции входят страны с развитой газовой промышленностью и относительно дешевыми ценами на природный газ на внутреннем рынке.

Российская Федерация является одним из ключевых мировых экспортеров аммиака, в 2021 году по этому показателю вышла на первое место и заняла долю в 23 % на экспортном рынке. В топ-3 ключевых стран-экспортеров также входят Тринидад и Тобаго и Саудовская Аравия (рисунок 9). Необходимо отметить, что в топ-3 стран экспортеров продукции входят страны с развитой газовой промышленностью и относительно дешевыми ценами на природный газ на внутреннем рынке.

Тринидад и Тобаго обладает большими запасами природного газа, а также находится в непосредственной близости от крупнейшего в мире импортера аммиака – США. В Тринидаде есть крупные автономные заводы по производству аммиака и морские мощности, которые обслуживают экспортные рынки.

Импорт аммиака

Основным мировым импортером аммиака являются США, страна ввозит сырье для производства минеральных удобрений. Индия и Марокко также входят в топ-3 стран импортеров аммиака (рисунок 10). На данные страны в 2021 году приходилось более 40 % мирового импорта продукта. США стабильно снижают долю импорта за счет введения собственных производств. В США импортируемый аммиак используется для производства диаммонийфосфата/моноаммонийфосфата, для различных промышленных применений и непосредственно в качестве азотного удобрения. Индия использует импортируемый аммиак в основном для производства диаммонийфосфата.

Основным мировым импортером аммиака являются США, страна ввозит сырье для производства минеральных удобрений. Индия и Марокко также входят в топ-3 стран импортеров аммиака (рисунок 10). На данные страны в 2021 году приходилось более 40 % мирового импорта продукта. США стабильно снижают долю импорта за счет введения собственных производств. В США импортируемый аммиак используется для производства диаммонийфосфата/моноаммонийфосфата, для различных промышленных применений и непосредственно в качестве азотного удобрения. Индия использует импортируемый аммиак в основном для производства диаммонийфосфата.Региональные цены

Жидкий аммиак перевозят в специальных аммиачных железнодорожных и автомобильных цистернах, в стальных баллонах, в танкерах и по трубопроводам. Температура охлажденного жидкого аммиака, измеряемая на фланце, соединяющем трубопроводы загрузочной линии и танкера, не должна превышать -31,5 °С.Ранее основным центром торговли аммиаком являлся FOB Южный на Черном море, наиболее ликвидный торговый узел, где происходило большинство спотовых сделок, поскольку ключевым мировым экспортером аммиака на 2021 г. являлась Российская Федерация. Средняя цена аммиака на FOB Южный в 2021 г. составила 562 долл. США/т, показатель цены увеличился в 2,75 раза относительно 2020 г.

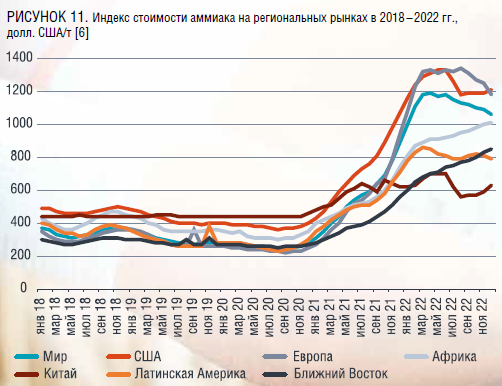

На рисунке 11 приведены индексы цен на региональных мировых рынках, которые демонстрируют значительную взаимосвязь.

На рисунке 11 приведены индексы цен на региональных мировых рынках, которые демонстрируют значительную взаимосвязь.

При избытке азиатские экспортеры конкурируют с экспортерами Ближнего Востока, и азиатские цены обычно снижаются.

Можно выделить также ценовой индикатор аммиака CFR. Тампа (рисунок 12). Цена является оценкой ежемесячных расчетов по контракту между американским производителем фосфатов Mosaic и его глобальным поставщиком аммиака Yara за импортные емкости с аммиаком в течение указанного в контракте месяца. Индикатор служит ключевым ориентиром для других контрактов на поставку, которые связаны с ежемесячными расчетами как для потребителей удобрений, так и для промышленных потребителей в Персидском заливе. Следует выделить высокую взаимосвязь цен на аммиак и природный газ на данном региональном рынке.

В 2022 году произошел значительный сдвиг в торговых потоках: российский экспорт из Черного моря практически не осуществлялся по геополитическим причинам. Экспорт российского аммиака осуществлялся по аммиакопроводу Тольятти – Одесса, через балтийские порты Вентспилс в Латвии и Силламяэ в Эстонии, которые в данный момент стали недоступны.

Кроме того, азиатский баланс трансформируется из небольшого дефицита к большому профициту, чему способствуют новые заводы в Саудовской Аравии и Омане, а также отказ Китая от импорта в связи с высокими мировыми ценами.

Прогноз мирового потребления аммиака

Основным направлением потреблением аммиака является производство азотных удобрений для сельскохозяйственной отрасли (более 80 % мирового потребления приходится на производство азотных удобрений). Потребность в удобрениях может зависеть от множества факторов (рисунок 13):

Основным направлением потреблением аммиака является производство азотных удобрений для сельскохозяйственной отрасли (более 80 % мирового потребления приходится на производство азотных удобрений). Потребность в удобрениях может зависеть от множества факторов (рисунок 13):

– экономические:

финансовое состояния экономики на локальном (предприятия) или глобальном уровнях (страны и регионы) как для производителей, так и для потребителей азотных удобрений;

– климатические:

изменение сроков наступления весенних и осенних заморозков, количество и распределение в течение года осадков и влагообеспеченность почв;

– технологические:

повышение эффективности использования почв за счет повышения технологического уровня оборудования, в том числе цифровизации процессов.Приведенные факторы оказывают влияние на потребление аммиака в краткосрочном периоде. Фундаментальным фактором, влияющим на мировые тенденции в потреблении аммиака в долгосрочном периоде, является изменение численности населения.

Выявлена высокая взаимосвязь мирового потребления аммиака и численности населения (рисунок 14). В качестве источников ретроспективных данных были использованы статистические материалы, опубликованные на официальных сайтах Мирового банка (World Bank Group [7]) и Международной ассоциации по удобрениям (International Fertilizer Association [1]). Глубина ретроспективного анализа составила 12 лет с 2009 по 2020 гг.

Выявлена высокая взаимосвязь мирового потребления аммиака и численности населения (рисунок 14). В качестве источников ретроспективных данных были использованы статистические материалы, опубликованные на официальных сайтах Мирового банка (World Bank Group [7]) и Международной ассоциации по удобрениям (International Fertilizer Association [1]). Глубина ретроспективного анализа составила 12 лет с 2009 по 2020 гг.

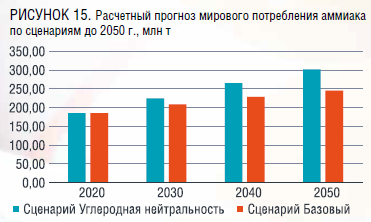

Согласно выявленной взаимосвязи показателей, а также прогноза численности населения [7] составлен расчетный прогноз потребления аммиака до 2050 г. Расчетный прогноз учитывает существующие направления потребления аммиака – азотные удобрения, промышленность, фармацевтика. Проведенный расчетный прогноз потребления является «базовым» сценарием мирового потребления аммиака до 2050 года.

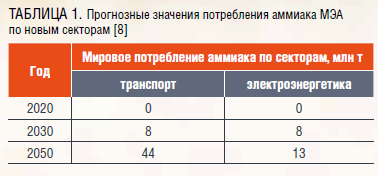

Однако объявленные планы ведущих стран мира по достижению углеродной нейтральности в рамках Парижского соглашения предполагают использование аммиака в качестве топлива в транспорте (в основном для морских судов) и источника генерации электроэнергии (таблица 1).

Однако объявленные планы ведущих стран мира по достижению углеродной нейтральности в рамках Парижского соглашения предполагают использование аммиака в качестве топлива в транспорте (в основном для морских судов) и источника генерации электроэнергии (таблица 1).

Дополняя расчетный прогноз данными по новым секторам потребления, сформирован сценарий «углеродная нейтральность» мирового потребления аммиака до 2050 года. Расчетный прогноз по двум сценариям приведен на рисунке 15.

Дополняя расчетный прогноз данными по новым секторам потребления, сформирован сценарий «углеродная нейтральность» мирового потребления аммиака до 2050 года. Расчетный прогноз по двум сценариям приведен на рисунке 15.

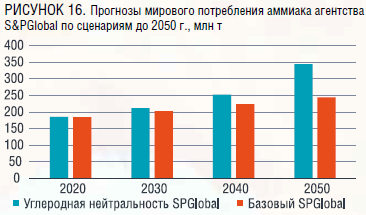

Мировые аналитические агентства дают свои прогнозы по объемам мирового потребления аммиака к 2050 г. Прогноз S&P Global по сценариям приведен на рисунке 16 [9].

Мировые аналитические агентства дают свои прогнозы по объемам мирового потребления аммиака к 2050 г. Прогноз S&P Global по сценариям приведен на рисунке 16 [9].

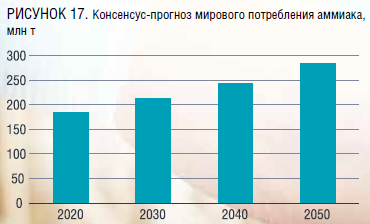

Консенсус-прогноз расчетного и прогноза S&PGlobal приведен рисунке 17

Консенсус-прогноз расчетного и прогноза S&PGlobal приведен рисунке 17

Согласно консенсус-прогнозу, мировое потребление аммиака к 2050 г. составит около 280 млн т. Темпы роста мирового рынка аммиака постепенно растут, в основном за счет новых областей применения аммиака в рамках «зеленой энергетики».

Позиции России в сфере обеспечения аммиаком

Производство аммиака в РФ

За 2017–2021 гг. производство аммиака в России увеличилось на 16,1 %, с 17,1 до 19,9 млн т.

За 2017–2021 гг. производство аммиака в России увеличилось на 16,1 %, с 17,1 до 19,9 млн т.

Аммиачная промышленность демонстрирует устойчивый рост, покрывая растущий спрос на азотные удобрения.

Рост производства обеспечивался за счет расширения и модернизации предприятий (рисунок 18).

Организационная структура производства

Ключевыми производителями аммиака в России являются АО «Минерально-химическая компания ЕвроХим», ПАО «Тольяттиазот» и АО «ОХК «Уралхим» (21, 16 и 15 % от производства аммиака соответственно). АО «Минерально-химическая компания ЕвроХим» и АО «ОХК «Уралхим» большую часть аммиака перерабатывают самостоятельно. ПАО «Тольяттиазот» экспортирует порядка 2 млн т аммиака в год, на долю компании приходится более 10 % мировых поставок. Аммиак в России также производят ПАО «Акрон», ПАО «Фосагро» и ПАО «Куйбышевазот» [10].

Экспорт аммиака в РФ

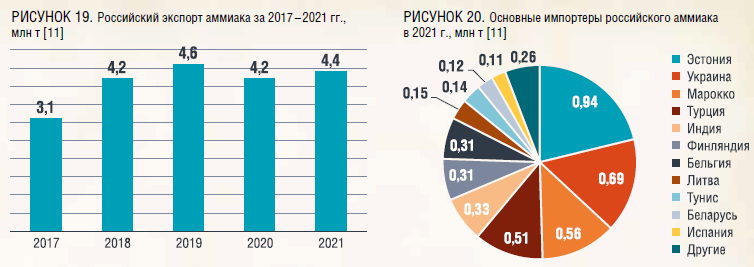

В России аммиак занимает первое место по объемам производства среди продуктов метановой химии и в несколько раз превышает выпуск метанола. В 2021 г. отечественные производители поставили на внешние рынки 4,4 млн т продукта (рисунок 19). На долю нашей страны приходится 16 % мировой торговли аммиаком. Основными потребителями российского аммиака выступали Эстония, Марокко и Турция (рисунок 20).

В России аммиак занимает первое место по объемам производства среди продуктов метановой химии и в несколько раз превышает выпуск метанола. В 2021 г. отечественные производители поставили на внешние рынки 4,4 млн т продукта (рисунок 19). На долю нашей страны приходится 16 % мировой торговли аммиаком. Основными потребителями российского аммиака выступали Эстония, Марокко и Турция (рисунок 20).

Аммиачная химия ориентирована на экспорт. Так, в 2019 году почти четверть произведенного аммиака была направлена за рубеж, а по многим его дальнейшим переделам доля экспорта превышает 80–90 %. Последние 15 лет объемы поставок минеральных удобрений на внешние рынки в среднем демонстрировали уверенный рост. К основным экспортируемым продуктам относятся аммиак, карбамид, комплексные удобрения и аммиачная селитра. Ключевыми факторами высокой конкурентоспособности нашей продукции на мировом рынке служат дешевое сырье и валютные колебания.

Заключение

Аммиак является одним из ключевых компонентов для производства удобрений и других химических продуктов. Несмотря на рост спроса на аммиак в традиционных секторах потребления, торговля затруднена требованиями к его транспортировке. Международные поставки и цены на аммиак зависят от многих факторов, включая политическую ситуацию, экономические условия и технологические инновации. Цены на аммиак варьируются в зависимости от рыночной конъюнктуры и конкуренции между производителями.

Российская Федерация обладает уникальной сырьевой базой для развития нефтегазохимии, в том числе для производства аммиака, который является ключевым компонентом для производства удобрений и других химических продуктов и играет важную роль в мировой экономике. Российская Федерация является одним из главных мировых экспортеров аммиака, в 2021 году по этому показателю вышла на первое место и заняла долю в 23 % на экспортном рынке благодаря развитой газовой промышленности и относительно дешевым ценам на природный газ на внутреннем рынке. Кроме того, российские компании активно развивают технологии и оборудование для эффективного производства аммиака.

Прогнозируется увеличение мирового потребления аммиака до 280 млн т к 2050 г. Основный прирост потребления будет происходить за счет новых направлений применения аммиака в рамках «зеленой энергетики». Аммиак российского производства продолжит занимать значительную долю на мировом рынке, однако его перспективы должны опираться на дальнейшую переработку в карбамид и комплексные удобрения на отечественных производствах. Продукция следующих переделов является более многообещающей за счет повышенной стоимости и простоты в транспортировке.

Литература1. Электронный ресурс.

2. IRENA and AEA (2022), Innovation Outlook: Renewable Ammonia, International Renewable Energy Agency, Abu Dhabi, Ammonia Energy Association, Brooklyn.

3. Электронный ресурс.

4. База данных UN Comtrade Организации Объединенных Наций.

5. FACT BOOK 2022 компании Nutrien.

6. Ammonia price index.

7. По данным статистики официального сайта Мирового банка.

8. Электронный ресурс Net Zero by 2050.

9. По данным ЕМИСС Федеральной службы государственной статистики Российской Федерации.

10. Исследование VYGON Consulting.

11. По данным Федеральной таможенной службы Российской Федерации.