Сколько нефти останется и где ее будут добывать в России к 2030 году?

Уже никто не считает Россию гарантом мировой энергетической безопасности: не те запасы, техника и технологии геологоразведочных работ (ГРР), добычи и переработки УВ сырья, включая нефте- и газохимию. А продукцию газохимии мы уже импортируем.

Последние годы бюджет России на более чем 50% верстается из доходов от ТЭК. Этот показатель, по мнению некоторых критиков, (и даже членов Правительства) свидетельствует о сильной зависимости российской экономики от добычи нефти и газа и о том, что наша страна превращается в сырьевой придаток мировой экономики отказаться и о том, что диверсификации экономики в ближайшие годы не предвидится. Гарантом экономической безопасности нашей страны, по крайней мере, в среднесрочной перспективе, может быть только надежный ТЭК России, спрос и высокие цены на энергоносители на мировых рынках. Сегодняшние «недостатки» сырьевой страны должны быть превращены в достоинство. Если страна будет гордиться своими достижениями в области технологий поиска и разведки и освоения нефтегазового сектора никто не посмеет считать ее отсталой и зависимой. О необходимости прорыва в этой области свидетельствуют сегодняшние реалии.

Наличие обширных нефтегазовых ресурсов - это в первую очередь естественное преимущество, а не недостаток. Главное - уметь ими рационально распорядиться. В качестве примера достаточно просто сослаться на США, Великобританию и Норвегию, где при разумном использовании, как показывает опыт этих стран, нефтегазовая отрасль стимулирует экономическое развитие и способствует повышению благосостояния населения. В связи с этим государственное регулирование ТЭК распадается на два блока задач. Первый - это обеспечение его стабильного развития на всех этапах - от изучения ресурсного потенциала углеводородного сырья до переработки и транспортировки. Второй - эффективное использование потенциала ТЭК для диверсифицированного развития российской экономики и социальной сферы.

Глобальные энергетические рынки и их структура стремительно меняется.

На нефтяных мировых площадках постоянно происходит изменение промышленных запасов нефти, связанное в первую очередь, с развитием технологий и изменением конъюнктуры рынка. Так, по данным ВР за 2011 год после того как Венесуэла вышла по запасам нефти на 1-ое место в мире (296,5 млрд. барр. или 46,3 млрд.т), мировые запасы нефти превысили 1653 трлн. барр. (234,3 млрд.т) и этих запасов хватит на 54 года. При этом доля в них российских запасов, по данным ВР, опустилась до 5,3% (12,1млрд.т). Сегодня резервные мощности добычи нефти Саудовской Аравии оцениваются в 190 млн.т нефти в год. Страны ОПЭК только на разведанной сырьевой базе способны нарастить годовую добычу нефти в 1,5 раза. Только на крупнейших месторождениях Ирака (Румейла, Западная Курна –1,2, Зубейр, Маджнун и др.) возможен рост добычи на 400 млн. т/год с оценкой себестоимости около 2 долл./барр. Многие проекты уже запущены, в т.ч. не без участия российских компаний (ЛУКОЙЛ –оператор проекта Зап. Курна-2, Газпром – оператор Бадры). Отметим, что по данным обзора ВР в 2011 году по обеспеченности разведанными запасами текущей добычи нефти из крупных нефтедобывающих стран мира Россия наряду с США занимает одно из последних мест и она не превышает 25 лет.

Рынок стран АТР также постоянно меняется. Так, на ближайшую перспективу сбыт российской нефти будет обеспечен. Однако поскольку проект ВСТО – долгосрочный, принципиальное значение имеет динамика спроса в отдалённой перспективе. По некоторым ключевым потребителям (Южная Корея и Япония) пик потребления нефти может быть достигнут к 2015 году, а далее прогнозируется спад. Основные поставки российской нефти приходятся на главный рынок АТР – Китай. Обошедшая по объёмам потребления Японию ещё в начале 2000-х годов, эта страна имеет хорошие перспективы устойчивого роста спроса, и именно этот прирост будет компенсировать снижение потребления у наших ближайших восточных соседей. Вторым драйвером роста спроса, причём имеющим едва ли не больший потенциал по длительности роста, является Индия, поэтому в перспективе развитие поставок в эту страну (а также на сингапурскую площадку) средствами собственного танкерного флота может стать одной из основных целей энергетической политики России на Востоке. Всего же по странам АТР прогнозы спроса довольно оптимистичны, и так считает большинство аналитиков. Так, японский энергетический институт (IEE) ожидает рост потребления нефти и нефтепродуктов в АТР к 2020 году с 1200 млн. тонн в год до 2235 млн. тонн, а к 2030 году — до 2800 млн. тонн. По данным Мирового Энергетического Агентства (IEA), рост ожидается к 2020 году до 1810–2235 млн. тонн в год, а к 2030 году - до 1985–2800 млн. тонн в год.

Об изменчивости рынков ТЭК свидетельствуют колебания на рынке газа.

По запасам газа мы пока мировые лидеры. Но все наши газовые гиганты, обеспечивающие основную газодобычу (Уренгой, Ямбург, Медвежье и др.) давно вступили в период падающей добычи. Новые газовые проекты: Штокман, Бованенково (плюс Харасавэй, Крузенштернское), месторождения Тамбейской группы, Ковыкта и др. для рентабельного освоения требуют высоких цен на газ.

Здесь свои подводные камни. Пока Газпром пытается сохранить высокие цены на газ на европейском рынке, достигнуть равнодоходности продаж газа на внутреннем рынке он собственно этот европейский рынок теряет. К сожалению, цены на газ на мировых площадках уже давно не определяется не Газпромом. А высокие цены Газпрома стали даже предметом разбирательства в Европейском суде.

По данным Центра макроэкономических исследований Сбербанка России (2012) добыча сланцевого газа обрушила цены на природный газ в США (сегодня около100 долл./тыс.м3, в апреле 2012 г. была 70 долл./тыс.м3). Для США - это хороший стимул развития дешевой и экологически чистой электорогенерации, стагнирующей промышленности, в т.ч. энергоемких отраслей и химических производств. Компании делают значительные инвестиции в строительство мощностей по сжижению газа для его последующего экспорта. Пока экспорт сдерживается из-за отсутствия необходимой инфраструктуры. Но проблемы к 2015г. будут решены, и тогда дешевый газ (сегодня достаточная для экспорта цена 230-250 долл./тыс.м3) из США и Канады пойдет в Европу и страны АТР.

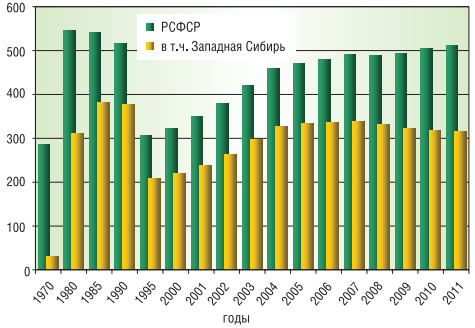

Рисунок 1 Динамика добычи нефти с конденсатом в России за период 1970 – 2011 гг

Потенциал добычи сланцевого газ не исчерпывается возможностями США. Есть еще Китай, Австралия. Будут расти поставки СПГ из месторождений традиционного газа в странах Ближнего Востока, Африки, Австралии и др. Не исключены и новые объемы поставок трубопроводного газа, например, с вводом в активную разработку Южного Парса (Иран), запасы которого превосходят все разведанные запасы Ямала. Не забудем и о Туркменистане, который уже перебежал нам дорогу с поставками газа в Китай, согласен на строительство Транскаспийского газопровода (с прицелом на экспорт газа в Европу), газопровода ТАПИ - в Индию.

Все это означает, что в ближайшие годы газовые экспортеры России столкнутся с резким ростом конкуренции во всех странах, являющихся потенциальными импортерами газа. На международных площадках возможно дальнейшее падение цен на газ. Не исключено, что рынок газа потеснит нефтяной рынок.

Рисунок 2 Динамика добычи нефти с конденсатом в России за период 1970 – 2011 гг.

«Прорыва» со сланцевой нефтью пока не намечается, но есть множество успешных мировых примеров применения технологий добычи трудноизвлекаемых нефтей (высоковязких, тяжелых, высокопарафинистых, приуроченных к низкопоровым коллекторам и пр.), запасы которых на порядок выше традиционных и легкодоступных. Наша конкурентоспособность, несмотря на достижения в Татарстане и немногочисленные примеры в других регионах довольно низкая.

Возможности же России в плане наращивания добычи нефти весьма ограничены.

Перспективы роста добычи нефти в Восточной Сибири, несмотря на наращивание мощности ВСТО и соответственно возможностей по транспортировке ограничены объемами подготовленной к освоению сырьевой базы нефти (подходы к освоению которой, в свою очередь) требуют разработки специальных технологий) и лежат в плоскости эффективности проектов при соответствующих ценах на сырье.

Реальные шаги по наращиванию добычи УВ в России как на старых, так и на новых месторождениях, безусловно, делаются. Так, например, имеется успешный опыт наращивания добычи при освоении «старых» районов в Республике Татарстан и Республике Коми. Силами некоторых ВИНК (Лукойл, Сургутнефтегаз, ТНК-ВР) проводятся широкомасштабные работы в новых районах, где на базе выявленных месторождений опережающими темпами разворачивается добыча (Российский сектор Каспийского моря, Уватский район и т.д.).

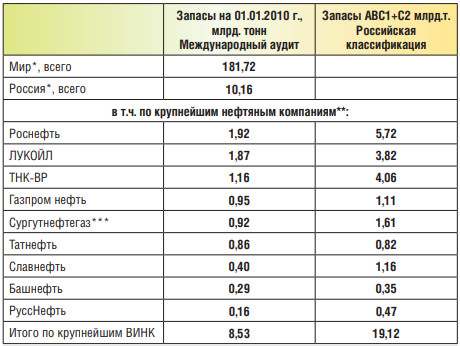

Таблица 1 Оценка российских запасов нефти по международной и российской классификациям (Генеральная схема)

В складывающихся условиях говорить о путях сохранения роли России на международных энергетических рынках достаточно трудно. Прежде всего, нельзя допустить падение добычи УВ, необходимо снижать себестоимость. И как нам представляется, основная проблема – состояние и пути наращивания МСБ нефти.

Перспективы поддержания (наращивания) добычи нефти в России можно рассматривать в плоскости реализации трех направлений - увеличения методов нефтеотдачи (реальных, а не на бумаге), ввода в освоение запасов месторождений нераспределенного фонда недр и не вовлеченных запасов осваиваемых и подготовленных к освоению месторождений и опережающая подготовка новой сырьевой базы (за счет выявления и подготовки к освоению новых запасов нефти).

Попытаемся оценить возможности нефтяного комплекса страны, опираясь на официальные данные Минэнерго, Минприроды, а также опубликованные экспертные оценки.

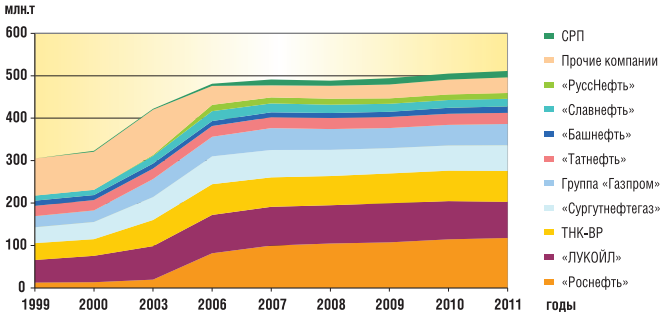

Рисунок 3 Динамика добычи нефти в России по компаниям за период 1999 – 2011 гг

В целом по России прогноз добычи нефти представлен в таких документах долгосрочных документах как «Энергетическая Стратегия России на период до 2030 года», «Генеральная схема нефтяной отрасли до 2020 года». В соответствии с задачами, стоящими перед авторами Генеральной схемы ее положения должны быть синхронизированы с положениями Энергетической стратегии России на период до 2030 года и Транспортной стратегией России до 2030 года, реализуемой Минтрансом России.

На самом деле даже многовариантность не позволила синхронизировать прогнозные цифры. Так в Энергетической стратегии России на период до 2030 года – предусмотрен рост добычи нефти на 5% за последующие двадцать лет с достижением годового уровня 505–525 млн тонн в 2020–2022 гг. и 530–535 млн тонн в 2028–2030 гг. В Стратегии развития геологической отрасли до 2030 года –документе, подготовленном Министерством природных ресурсов и экологии Российской Федерации, который регулирует развитие российского минерально-сырьевого комплекса, – предусматривается снижение добычи нефти в 2015 году до 490 млн тонн, а затем предусмотрен рост до уровня 500 млн тонн в 2020 году и 530 млн тонн в 2030 году. В Генеральной схеме развития нефтяной отрасли на период до 2020 года, которая была разработана Министерством энергетики в сотрудничестве с рядом российских и зарубежных научно-исследовательских центров. Предусмотрены два возможных сценария развития добычи нефти в России до 2030 года с совершенно разными результатами. В соответствии с первым из них, так называемым «плановым сценарием», если сохранятся нынешние условия, в которых нефтяные компании осуществляют свою деятельность, уровень добычи нефти в последующие несколько лет будет снижаться быстрыми темпами и составит 454 млн тонн в 2015 году, 403 – в 2020 году и приблизительно 228 млн тонн в 2030 году. То есть объемы добычи могут сократиться на 20% в течение ближайших десяти лет, и на 55% – через двадцать лет.

С целью исправления ситуации в Генеральной схеме были разработаны инерционный, максимальный и целевой профили добычи. Наиболее оптимально, по мнению экспертов, обеспечивает распределение доходов между государством и инвестором целевой профиль, который предполагает стабилизацию ежегодной добычи нефти в период до 2020 года на уровне 505 млн. т при текущем уровне эксплуатационного бурения и инвестиций.

За последние 20 лет уровень добычи нефти и тенденции в России существенно менялись. Достигнув максимального уровня добычи в 1988 году в объеме 569 миллионов тонн, отрасль пережила период существенного кризиса как отражение общего спада производства в стране, упав в объемах почти в два раза (до 318—305 миллионов тонн нефти в год). В начале нового века произошел подъем отрасли с восстановлением уровня добычи до 490 миллионов тонн (Рис.1). В 2012 году планируется превышение достигнутого уровня.

К мероприятиям способствующим росту добычи нефти отнесены такие меры как создание инфраструктуры трубопроводной системы «Восточная Сибирь — Тихий океан» и применение льготной ставки экспортной пошлины позволившие ввести в разработку Ванкорское, Талаканское и Верхнечонское месторождения, что, по мнению разработчиков документов, позволило изменить тренд добычи нефти на растущий. Без ввода в разработку указанных месторождений темп снижения добычи составил бы 0,6% в год.

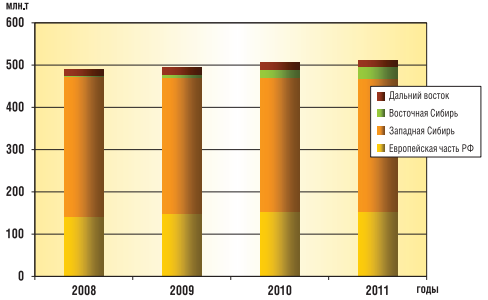

При этом фактическая добыча нефти пока еще мало зависит от вклада указанных районов, где по-прежнему доминируют Западная Сибирь и Европейская часть России (Рис. 2).

Отметим, что указанные прогнозы базируются, в первую очередь, на оценке запасов промышленных категорий (АВС1+С2) по Российской Федерации, оцененных в 22 млрд. тонн нефти (цифра в два раза выше приводимой в обзоре ВР), которые по мнению разработчиков документа могут обеспечить сегодняшний уровень добычи на ближайшие 40 лет.

Запасы нефти крупнейших нефтяных компаний России, в соответствии с российской классификацией, существенно отличаются (Табл. 1). И по некоторым компаниям эта разница достигает 3-х раз.

Важным моментом является то, что в указанном документе (Генеральная схема) в явном виде не отражена роль подготовки новой сырьевой базы нефти за счет геологоразведочных работ, а ставка делается во многом на уже разведанную базу.

Попробуем оценить этот резерв.

Вопросы подготовки новой сырьевой базы УВ сырья на государственному уровне отражены в "Долгосрочной Государственной программе воспроизводства запасов…."

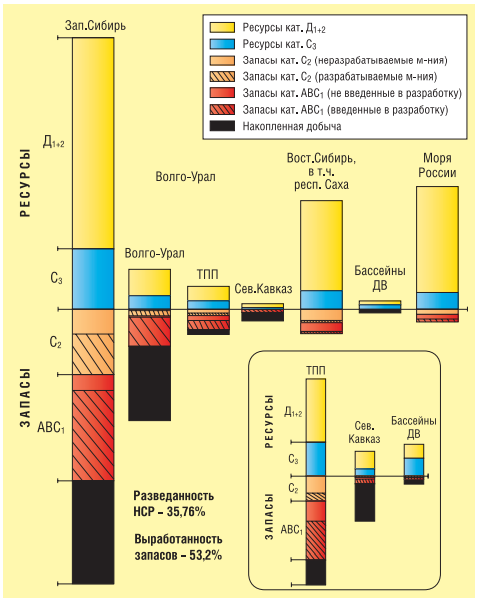

В соответствии с последней утвержденной оценкой начальных суммарных ресурсов нефти России они достаточно велики. Распределение НСР нефти, степень ее разведанности и освоенности приведены на рисунке 4. Низкая разведанность Восточной Сибири, ЯНАО и большинства акваторий позволяет рассчитывать на новые достаточно крупные нефтяные открытия.

Рис. 4. Распределение ресурсов нефти по территории России и степень их освоенности на 1.01.2011 г.

В таблице 2 приведено распределение перспективных и прогнозных ресурсов нефти по регионам России и план прироста запасов категории С1 на 2005-2020 гг. и локализации ресурсов. Анализ таблицы свидетельствует, что запланированные в «Долгосрочной Государственной программе ...» приросты ресурсов категории D1л по отдельным регионам и по России в целом не могут быть получены в принципе, поскольку превышают текущие прогнозные ресурсы категорий D1+2. Реальный опыт геологоразведочных работах в изученных регионах (Западная Сибирь, Волго-Урал) свидетельствует о возможности перевода прогнозных ресурсов нефти низких категорий в промышленные запасы (категории С1) с коэффициентом 0,1 за 20-25 лет изучения, а с коэффициентом 0,2 соответственно за почти 50 лет. При этом темпы геологоразведочных работ с сегодняшними не сопоставимы. Напомним, что только в Западной Сибири в год в максимальные годы было пробурено более 3500 тыс. м. проходки глубоких скважин. Сегодня по всей России показатель в 1000 тыс. м не достигается. Таким образом, прогноз по приросту запасов слишком оптимистичен.

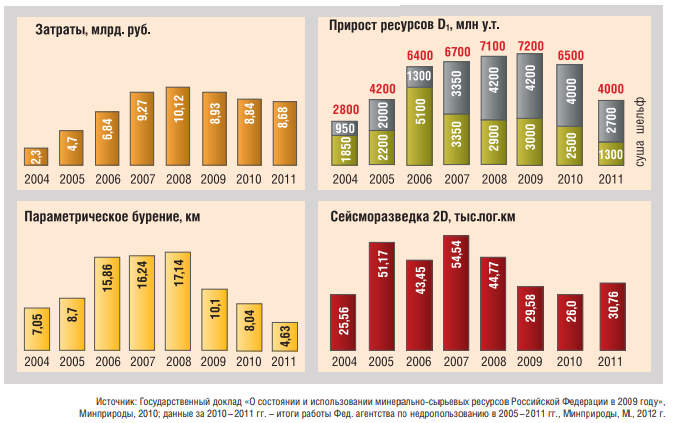

Динамика подготовки ресурсов категории D1 (нефть + газ), которая в некоторой степени отражает выполнение Государственной программы по приросту ресурсов, отражена на рисунке 5.

Рис. 5. Динамика затрат федерального бюджета, объемов работ и прироста УВ ресурсов (D1лок.) в 2004-2011 гг.

В 2012 г. на проведение геологоразведочных работ на нефть и газ из госбюджета выделено 12,5 млрд. руб. - 0,106% бюджетных расходов. Это - несомненный шаг вперед по сравнению с 2011 г., но совершенно не отвечает текущим потребностям страны.

С каждым годом ситуация с состоянием локализованных ресурсов категории С3 перспективных объектов в стране меняется в худшую сторону. Об этом свидетельствуют и результаты последних аукционов, где на большинство выставляемых объектов не находится претендентов, в связи с низкой изученностью и достоверностью ресурсной базы.

Не случайно появилось и Постановление Правительства РФ № 94 от 4.09.2009 г., согласно которому, для установления более низкой стартовой цены перспективных объектов, представляемых в пользование без проведения конкурсов и аукционов, вводятся понижающие коэффициенты подтверждения ресурсов и запасов УВ.

Какая ситуация с добычей за счет уже выявленных месторождений?

На 1.01.2011 г. в Государственном балансе России запасы нефти учтены по 2842 месторождениям. Оценки текущих промышленных запасов колеблются в широких пределах: от 12,1 млрд.т (British Petroleum, 2011) до 25 млрд.т. Западные аудиторы учитывают лишь доказанные промышленные запасы и возможность их рентабельного освоения при современной цене на УВ в условиях действующей налоговой системы. Российские оценки разведанных запасов включают как нерентабельные запасы, так и предварительно оцененные запасы (частично).

По официальной статистке добыча жидких УВ (нефть и конденсат) в 2010 г. в России составляла 505 млн.т, в 2011 г. она возросла согласно данным ЦДУ ТЭК до 511 млн.т (по данным Росстата - до 509 млн.т). Суммарная накопленная добыча нефти сегодня в России превышает 21,0 млрд.т.

В разработке числится 1666 месторождения ( 80,65% текущих извлекаемых запасов нефти, среди них 2,18 млрд.т - по неразрабатываемым горизонтам), к разработке подготовлено 154 месторождения (5,8% запасов), в разведке - 812 месторождений (13,2% запасов), 210 месторождений - в консервации.

На распределенный фонд недр (РФН) приходится 2352 месторождения (93,8% текущих запасов), в т.ч. все реально разрабатываемые месторождения (1640).

Переоценка запасов нераспределенного фонда недр, выполненная по заказу Роснедра под руководством ВНИГРИ в 2010 г., показала, что запасы нефти существенного количества месторождений не могут быть оценены как промышленно значимые. Текущие запасы нефти в стране отличает низкое качество и крайне низкий по мировым стандартам показатель нефтеотдачи.

Выработанность разведанных промышленных запасов России достигла 53,5% (по активно разрабатываемым запасам РФН - 62,0%). Средние дебиты опустились до 11 т/сут., обводненность добываемой продукции около 85%.

В структуре текущих разведанных запасов преобладают трудноизвлекаемые, разработка которых рентабельна при действующих ценах на УВ сырье без налогов, но убыточна при существующей системе налогообложения. В эту категорию попадают не только нефти в низкопроницаемых коллекторах, тяжелые и высоковязкие нефти, но и остаточные обводненные запасы давно разрабатываемых месторождений, запасы мелких, низкодебитных, сложнопостроенных, удаленных от инфраструктуры месторождений и др. По оценкам специалистов трудноизвлекаемых нефтей в текущих запасах России более 60%. Их доля в структуре разведанных запасов нарастает.

Расчетный коэффициент извлечения для промышленных запасов нефти в России составляет 0,379 (по сравнению с 2002г. согласно данных государственного баланса запасов - увеличился на 0,023), в т. ч. по активно разрабатываемым запасам - 0,4. Текущий (фактически достигнутый) КИН в целом по стране составляет лишь 0,2. Конечно, здесь и огромный резерв, но и существенное противоречие.

Для повышения КИН, помимо выполнения требований проектных документов, необходимо системное применение методов увеличения нефтеотдачи (гидроразрыв, зарезка боковых стволов, тепловые, газовые, химические, гиодродинамические методы и др.), требующее соответствующих затрат.

Для достижения стратегических целей развития нефтяного комплекса (согласно ЭС - 2030) необходимо расширенное воспроизводство запасов нефти за счет геологоразведочных работ как в зрелых, так и в новых районах нефтедобычи.

На первый взгляд, задача прироста запасов нефти решаема. Согласно данным Минприроды прирост промышленных запасов в России на протяжении 2001-2011гг. оставался стабильным, превышая в последние годы ее добычу.

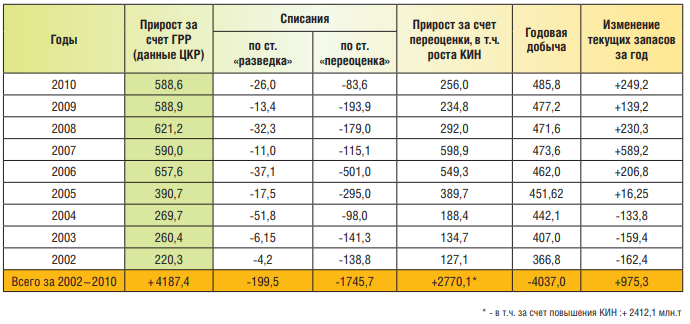

Рассмотрим вопрос более детально, для чего приведем данные по динамике и приростам запасов нефти в регионах России за последние годы – таблица 3:

Первое. За 2002-2010 гг. официальный прирост промышленных запасов нефти по России составил 5012,3 млн.т, что позволило полностью компенсировать накопленную добычу (4037,0 млн.т) и увеличить текущие промышленные запасы на 975,3 млн.т

Второе. Согласно данным Центральной Комиссии по разработке (ЦКР) прирост запасов за счет ГРР увеличился в последние годы (по сравнению с 2002 г.) более чем в 2,5 раза, несмотря на падение объемов поисково-разведочного бурения. Только в ХМАО объем бурения сократился с 551,7 тыс.м (в 2002 г.) до 223 тыс.м (в 2009 г.).

Сегодня крупных нефтяных открытий нет. Система подготовки промышленных запасов принципиально не изменилась. В связи с этим истинная картина восполнения МСБ за счет ГРР неясна.

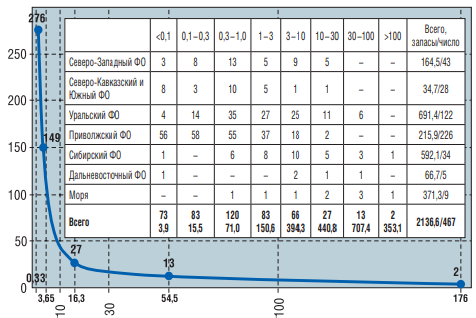

Третье. За 2002-2010 гг. нефтяным Государственным балансом учтено 467 новых месторождений. Прирост промышленных запасов по новым месторождениям – 513,5 млн.т - 10,2% от общего прироста запасов. Он компенсировал российскую добычу нефти в 2002-2010 гг. на 12,7%, в т.ч. в Уральском ФО - на 5,1%, в Приволжском ФО - на 12,8%, в СЗФО - на 14,0%. Из вновь открытых месторождений уже извлечено 14,5 млн.т нефти (добыча 2010 г.- выше 4,8 млн.т). Отметим величину среднего открытия по категории С1 – 1,1 млн.т! (Рис. 6). Ни в одном районе кроме Калининградской области и некоторых районов Поволжья такие объекты не могут быть рассмотрены как рентабельные для освоения.

Рис.6. Распределение новых (2002-2010 гг.) нефтяных месторождений в России по величине извлекаемых запасов (категории АВС1С2, млн.т

В целом, приросты запасов за счет новых открытий удручают. Так, в зоне ВСТО (Восточная Сибирь – основной регион надежд) за 2002-2010 гг. на баланс было поставлено 15 месторождений. Промышленные запасы категории С1- 11,6 млн.т, категории С2 - 510,5 млн.т. В новых открытиях более 70% запасов (371,5 млн.т, из них запасы С2 –365,4 млн.т) приходится только на 3 месторождения - им. Савостьянова, Лисовского, Санарское.

За последние 20 лет средние размеры новых открытий в целом по стране упали на порядок, хотя разведанность начальных ресурсов остается практически постоянной, т.к. с каждой новой количественной оценкой ресурсов УВ они увеличиваются. В этом отдельный парадокс. Каждый регион старается перетащить одеяло – показать больше ресурсов, привлечь больше недропользователей. Вряд ли в будущем эти обстоятельства станут оправданием несбывшихся надежд и загубленных средств.

В чем причина низких приростов запасов на новых месторождениях? Ответ дал академик РАН А.Э.Конторович на VI Всероссийском съезде геологов (Москва, 2008): «Тут могут быть две причины. Или прогнозные оценки были ошибочными и завышают перспективы распределенного фонда недр, либо компании не хотят заниматься воспроизводством МСБ. В первом случае нужна коррекция оценок, во втором - административные меры через пересмотр лицензионных соглашений».

Четвертое. Общий прирост промышленных запасов на «старых» месторождениях за 2002-2010 гг. – составил 4498,8 млн.т (89,8% общего прироста), в т.ч. 2441,6 млн.т (48,7%) - за счет роста КИН и лишь 2057,2 млн.т (41,0%) - за счет ГРР и пересчетов (без КИН) с учетом списаний запасов.

Как уже было сказано, учтенный коэффициент извлечения нефти в среднем составил 0,379 и превысил запланированный на 2030 г. КИН = 0,37. Последнее означает, что дальнейший прирост запасов за счет увеличения расчетного КИН без конкретной программы по внедрению третичных методов, направленных на увеличение МУН, следовало бы прекращать, т.к. они только дезориентируют неспециалистов.

Пятое. Списания промышленных запасов за 2002-2010гг. (см. табл.3) - 1945,2 млн.т, в среднем 216 млн.т/год. Оснований, что тенденция существенно изменится, нет. В этом случае только из-за списаний к 2030 г. Россия может недосчитаться я более 4,5 млрд.т промышленных запасов, числящихся сегодня на балансе.

Таким образом можно сделать вывод: за 2002-2010 гг. реальный прирост запасов нефти по России за счет ГРР, пересчетов и списаний (без учета КИН) составил 2570,7 млн.т - 51,3% от общего прироста запасов (в среднем 285,6 млн.т/год). То есть коэффициент воспроизводства запасов не превысил 0,6! Этот прирост компенсировал накопленную добычу в Уральском ФО - на 36,7%, в Приволжском ФО - на 59,0%, в СЗФО - на 29,4%.

Прирост за счет изменения КИН – 2441,6 млн.т, или 48,7% общего прироста.

Из сказанного выше очевидно, что за годы после перестройки в России так и не удалось сформулировать и реализовать эффективный механизм воспроизводства запасов. И это не только проблема воспроизводства МСБ УВ, но и реализация наиболее рациональных решений в разработке, своевременный ввод в оборот новых месторождений и др.

В настоящее время уровни добычи УВ, объемы инвестиций на геологоразведку, в разработку и переработку УВ практически целиком определяются бизнес-планами вертикально интегрированных компаний, которые в своем большинстве используют подходы не позволяющие им проводить малоэффективные вложения. Отсюда форсированная отработка месторождений, часто введенных в разработку еще в годы Советской власти.

Анализ состояния МСБ базы и темпов ее наращивания позволяет рассчитывать на удержание достигнутых уровней добычи нефти максимум до 2020г. (в основном за счет новых центров добычи, практически исключительно на имеющейся минерально-сырьевой базе).

Можно заключить, что пока геологоразведочные работы окончательно не прекратились необходимо усиливать государственное регулирования ГРР, с одной стороны, - через стимулирование инвестиций в ГРР, снятие административных барьеров, переход на заявочный принцип получения лицензий, с другой, - через контроль за выполнением лицензионных соглашений, государственный аудит и научный мониторинг деятельности ВИНК на предмет ее соответствия национальным интересам. Одними налоговыми преференциями эту проблему не решить!

К этому следовало бы добавить, что новые месторождения (128), введенные в разработку за период 2005-2010 гг., дали в 2010 г. 38,0 млн.т нефти, в т.ч. вновь открытые за 2002-2010 гг. – 4,8 млн.т. Последнее означает, что вклад Восточной Сибири - лишь половина этого прироста. Остальной прирост и компенсацию падающей добычи (прежде всего в Западной Сибири) обеспечили Уватский, Салымский, Сахалинские и др. проекты, в том числе «старые» районы – Волго-Урал, где добыча нефти к 2010г. увеличилась по сравнению с 2005г. почти на 14,1 млн.т , Тимано-Печорская провинция с приростом годовой добычи за тот же период в 8 млн. т/год (см. ниже - табл.4).

Отметим некоторые особенности обсуждаемых документов. Так, в Генеральной схеме развития… к 2020 г. предусматривается резкое сокращение геологоразведочных работ за счет средств недропользователей: сейсморазведки 2D - до 4,0 тыс. км/год (примерно в 8 раз ниже по сравнению с 2010 г.), 3D - до 6 тыс.км2/год (снижение в 3,9 раза), разведочного бурения - до 300 тыс.м/год.(это с сегодняшних 747 тыс.м!). Спрашивается: на какой сырьевой базе будет развиваться ТЭК после 2020г.? Ответа в Генсхеме нет!

Таблица 3 Структура прироста извлекаемых промышленных запасов нефти в России за период 2002 – 2010 гг., млн.т

Согласно Генсхеме (Рис. 7), все разбуренные на 1.01.2010 г. запасы к 2020г. должны быть практически выработаны (по предлагаемому «оптимальному сценарию» за 2010-2020 гг. планируется извлечь 5,6 млрд.т нефти из 5,9 млрд.т разбуренных). Отсюда, около 128 тысяч скважин (из 136 тысяч добывающих скважин России на 1.01.2011г.) к 2020г. должны быть выведены из освоения? Из неразбуренных запасов нефть не добывается. Следовательно, за 2010-2020 гг. фонд добывающих скважин необходимо восстановить, введя в эксплуатацию не менее 5,6 млрд.т новых запасов (при условии, что вновь разбуренные запасы по промысловым характеристикам будут не хуже находящихся в эксплуатации сегодня). Отсюда объем эксплуатационного бурения (только добывающих скважин) за этот период должен быть не ниже 320 млн.м, т.е. около 11,6 тыс. скважин в год с объемом эксплуатационного бурения 29 млн.м/год. Для справки: в 2011 г. объем эксплуатационного бурения в стране достиг 18 млн.м/год.(6146 скважин). Получается что объемы эксплуатационного бурения придется все же увеличить!? Или нет?

Рис.7. Состояние сырьевой базы нефти Российской Федерации

Оказывается не надо. По планам Минэнерго для реализации «целевого сценария» развития нефтедобычи в России за 2010-2020 годы достаточно пробурить лишь 51333 эксплуатационных скважины. И можно ли это называть сохранением «текущего уровня эксплуатационного бурения»?

Таким образом, утвержденная Генсхема развития нефтяной промышленности не позволяет получить ответа на главные вопросы – механизмы развития сырьевой базы и поддержания уровней добычи.

Резюмируя отметим, что для дальнейшего развития нефтяной промышленности и достижения уровней добычи нефти, определенных в «ЭС-2030» или даже Ген.схеме развития, необходимо подготовить к 2025г. и ввести в активную разработку к 2030г. более 10 млрд.т рентабельных промышленных запасов (будем помнить, что существует лаг времени между открытием месторождения и выводом его на проектные уровни добычи). Отсюда реальные годовые приросты промышленных запасов нефти за счет ГРР в оставшиеся годы должны быть выше 800 млн.т/год. Отсюда необходимость поиска средств и разработка механизмов компенсации добытой нефти новыми активными запасами.

Для этого потребуется:

-

Резко нарастить темпы воспроизводства МСБ УВ в старых и планируемых районах добычи, для чего увеличить существующие сегодня объемы ГРР в 3-4 раза.

-

На государственном уровне закрепить мероприятия (льготы, условия доступа к нефтепроводам, централизованное строительство новых нефтепроводов, закрепление обязательсв компаний по обеспечению загрузки) по развитию новых районов нефтедобычи в ЯНАО, НАО, Восточной Сибири, на акваториях.

-

Возродить систему ежегодного обсуждения планов развития, ГРР и прироста запасов с привлечением научно-исследовательских институтов науку.

-

Разработать программу НИОКР по технологиям и технике поисков, разведочного бурения и системно внедрять новое поколение отечественного оборудования, измерительной аппаратуры, программных средств, прогрессивных методов и технологий в практику ГРР, разработку, переработку УВ сырья.

-

Обеспечить государственные гарантии прозрачных и стабильных условий недропользования (включая лицензирование), в т.ч. при создании новых долгосрочных инвестиционных проектов.

-

Разработать систему стимулирования применения технологий увеличения нефтеотдачи и освоения трудноизвлекаемых запасов.

Необходима ревизия и оптимизация мер государственной поддержки проектов, связанных с добычей УВ. Субсидии предприятиям ТЭК должны стимулировать производство ископаемых топлив (см. опыт Канады, США, Норвегии), а не служить источником получения сверхприбылей. Нужен разумный уровень фискальной нагрузки.

Последнее означает и другое: требуется обеспечить контроль за деятельностью компаний, которые в погоне за прибылью утратили нормативы на производство работ, используют не совсем законные схемы ухода от налогов.

Решимость энергетических компаний выходить на арктические шельфы России и осваивать их представляется слабо обоснованной. Во-первых, разработка многих арктических месторождений нерентабельна, во-вторых, - в мире пока не создана техника и технологии добычи нефти на акваториях арктических морей. Чтобы реально выйти на шельфы надо пошагово (есть опыт Норвегии) продвигаться с технологиями. В Норвежской части Северного моря открыто 35 месторождений, 10 из них – рентабельны для разработки. Но следует заметить, что Норвежское и Баренцево море (норвежская часть) к Арктическим морям можно отнести лишь условно: там практически нет льдов.

В России сегодня насчитывается 23 арктических месторождения, часть из которых расположена в заливах и губах Карского моря, многие являются шельфовыми продолжениями месторождений суши. В разработке пока находится Юрхаровское, простирающееся с суши в Тазовскую губу. Месторождение разрабатывается НОВАТЭКом с 2003г. с берега. Сегодня годовая добыча газа - почти 25 млрд.м3, конденсата более 2,1 млн.т. С 2005г. добыча на этом месторождении превышает суммарное производство УВ во всех Арктических регионах мира.

Подготовлено к разработке Штокмановское месторождение, однако начало работ постоянно откладывается из-за проблем с экономической эффективностью и технологическими проблемами. Гораздо более продвинута подготовка к освоению Приразломного месторождения в Печорском море. Но и там много подводных камней. Напомним, что по первоначальным планам ввод в разработку намечался на 2010 год.

Есть и существенные прорывы. В качестве достижений морского строительства в России можно упомянуть Варандейский терминал ОАО ЛУКОЙЛа с объемом отгрузки нефти до 12,5 млн.т/год.

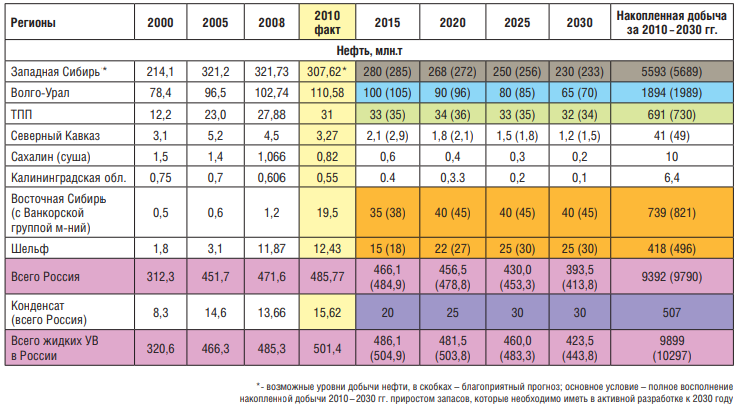

Таблица 4 Возможные уровни добычи жидких УВ в России до 2030 г. из традиционных ресурсов нефти, млн.т

Остальные программы освоения Арктического шельфа пока лишь научные изыскания и огромные затраты. Учитывая техническую и технологическую вооруженность наших компаний (даже вместе с Total, Statoil, ExxonMobil, Eni и др.) - это проекты далекого будущего. Рассчитывать на получение от них большой нефти и газа в ближайшие 20 лет не реально.