Несмотря на стремительную диверсификацию экономик ведущих нефтеэкспортеров: в Саудовской Аравии это курс на развитие возобновляемые источники энергии (ВИЭ), технологий гидролиза, сельскохозяйственной инфраструктуры с прицелом на долгосрочную ресурсную самодостаточность; в США – выработка «идеальной» пропорции между ресурсным экспортом и инновационно-технологическим лидерством; в России – стимулирование национальных инновационных систем (НИС) и развитие сектора услуг, – нефтегазовый сектор остается наиболее важной составляющей в структуре бюджета этих стран, в том числе обеспечивающей финансовую подушку безопасности в ситуации кризиса.

На сегодняшний день события на энергетическом рынке разворачиваются крайне “трагично”. Встреча государств ОПЕК+ в марте не смогла поспособствовать выработке компромиссного решения, чем открыла возможность спекулятивно “играть на нефтяном рынке”. Изначально идея заключалась в том, чтобы низкомаржинальные производители покинули рынок, иными словами, устранение избыточного предложения за счёт сокращения добычи американской нефти. Первыми претендентами “на выбывание” были сланцевые проекты США. По оценкам Международного энергетического агентства, при стоимости 30 долл./барр. нефти марки Brent мировая добыча 3,8 млн барр. нефти в день является избыточной, при этом практически 60% “невыгодной” нефти приходится на Северную Америку. При уменьшении стоимости барреля Brent вплоть до 15 долл./барр. возникнет переизбыток 15,5 млн барр. в сутки международной нефтедобычи, из которых 8 млн барр. в сутки приходится на североамериканскую нефть.

Шок спроса в результате пандемии COVID-19 оказался настолько мощным, что стал угрожать перепроизводством и высокомаржинальным производителям из России и Саудовской Аравии. В начале марта еще не было очевидно, что карантинными мерами окажутся затронуты страны, производящие 50% мирового ВВП. Кризис нефтяной индустрии имеет все шансы развиться, как только будут заполнены под завязку свободные мощности по хранению нефти. Рыночная кооперация России, США и Саудовской Аравии позволила прийти к двухлетнему соглашению о регулировании глобального нефтяного рынка. Участие в нем 23 стран и поддержка со стороны G20 говорят о глобальной ответственности и лидерстве трех крупнейших нефтедобывающих стран.

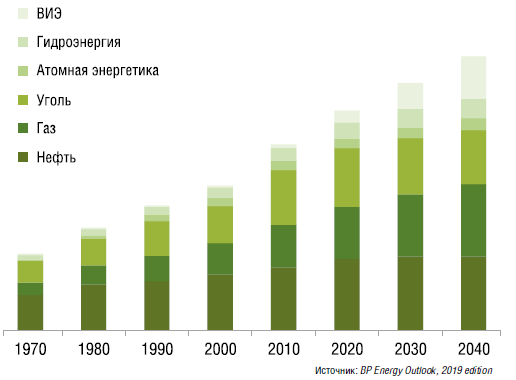

РИС. 1. Изменение потребления энергоресурсов по годам

Министерство энергетики США ожидает, что средняя цена на нефть в 2020 г. будет 33 долл./барр. В теории, если новый ценовой коридор действительно будет на уровне 30-35 долл./барр., то восстановление спроса будет медленным, в том числе из-за переполненных нефтехранилищ.

Какие изменения окажет более дешевая нефть на структуры энергобалансов, а также на «топливную конкуренцию», еще предстоит проанализировать. Но можно сказать точно, что в случае продолжительности данного тренда возникнут следующие последствия:

-

Пик спроса на нефть отодвинется во времени;

-

Инвесторы могут снизить интерес к ВИЭ;

-

Конкурентоспособность электромобилей замедлит свой рост.

В условиях нарастающей неопределенности между использованием нефти и зеленой энергетики наиболее долгосрочно устойчивым энергетическим источником остается природный газ. Данный тезис подтверждается в том числе количественными оценками компании BP, где наблюдается устойчивый вектор роста вплоть до 2035 г.

Международная интеграция рынков газа, отражением которой является схождение региональных цен, все отчетливее свидетельствует об ужесточении конкуренции. В особенности это касается российского присутствия на азиатских рынках, где формируется эпицентр энергетического спроса.

Важным аспектом конкуренции является не только качественное и ценовое преимущество в торговле газом, но и создание газохимических продуктов с совершенно иной величиной добавленной стоимости. В структуре ведущих нефтегазовых компаний сегодня очевидно двух-трехкратное превышение рентабельности сегмента «даунстрим» над сектором «апстрима». Поэтому, учитывая нарастающую роль природного газа как «золотого балансира» на энергетических рынках (см. рис. 1), а также более высокую маржинальность продуктов переработки, газохимический комплекс представляется наиболее актуальным направлением развития энергетики РФ.

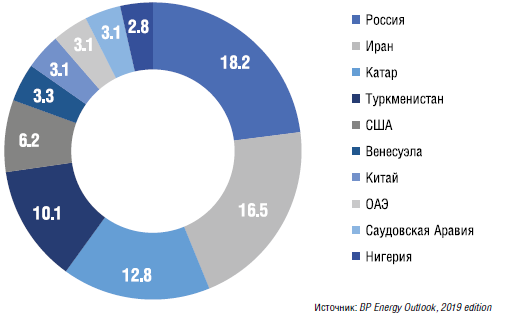

РИС. 2. 79 % мировых заказов газа

Сырьем для газопереработки являются природный газ, и ситуация с его запасами, добычей, экспортом и потреблением оказывает сильнейшее влияние на производственную деятельность и развитие предприятий. Объем доказанных общемировых запасов природного газа составляет 193,0 трлн. м3, из которых 79% приходится на 10 стран мира. Уровень обеспеченности запасами газа относительно текущей годовой добычи в целом по миру оценивается в 49 лет.

Природный газ в долгосрочной перспективе 2040г остается уверенно растущим и наиболее приоритетным энергетическим ресурсом в глобальном масштабе.

На сегодняшний день по данным Минприроды РФ запасы газа в России составляют 73 трлн. м3. В таблице 1 приведены крупнейшие газовые месторождения, которые составляют 2/3 всех запасов.

Таблица 1. Крупнейшие месторождения газа в России.

|

Название месторождения |

Примерные запасы газа, трлн. м3 |

Примерные запасы конденсата, млн. тонн |

|

Уренгойское |

16 |

- |

|

Ямбургское |

8,2 |

- |

|

Бованенковское |

4,9 |

- |

|

Штокмановское |

3,94 |

56,0 |

|

Ленинградское |

3 |

3,0 |

|

Русановское |

3 |

7,8 |

|

Заполярное |

2,6 |

- |

|

Медвежье |

4,7 |

- |

|

Астраханское |

2,5 |

400,0 |

|

Сахалин-3 |

0,162 |

- |

Немаловажным фактором является ежегодный прирост запасов газа для «восполнения» сырьевой базы, обеспечивающей требуемый объем добычи. Необходимо вовлекать в поисковый процесс все большее количество перспективных структур, а в разведку - все большее количество открываемых месторождений, а также переводить отдельные категории запасов в более высокие. В условиях неопределенности и чрезвычайно низких цен на нефть, инвестирование в поисковые и ГРР является крайне рискованным, особенно на новых направлениях и в районах с неразвитой инфраструктурой. Поэтому, значительно большего успеха в воспроизводстве запасов можно добиться при непосредственном участии государства в поисково-разведочных работах и контроле над действиями компаний в этом направлении.

Так по данным Минприроды, которые приведены в таблице 2, прирост запасов с 2013 года составил более 5,9 трлн. м3 газа, при этом было добыто 4,7 трлн. м3. Таким образом, в период с 2013 по 2019 год прирост добычи газа составил 125%.

Таблица 2. Динамика прироста запасов газа и добычи газа.

|

|

2013 г. |

2014 г. |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

|

Добыча газа |

667,8 млрд. |

642 млрд. |

635,5 млрд. |

640,2 млрд. |

691,1 млрд. |

733 млрд. |

738 млрд. |

|

Прирост запасов |

1,093 трлн. |

900 млрд. |

1,095 трлн. |

702 млрд. |

890 млрд. |

673 млрд. |

560 млрд. |

Крупнейшим узлом газонакопления является северная часть Западно-Сибирской плиты, здесь находится более 20 уникальных месторождений (с запасами газа более 40 трлн. м3). Поэтому основные поисково-разведочные работы связаны именно с этим регионом. Однако в Арктике и на Дальнем Востоке проблема обеспечения прироста и освоения запасов остается актуальной для экономического развития РФ.

Основываясь на оценке ресурсной базы углеводородов, которая проводится с периодичностью 5 – 10 лет, были определены наиболее перспективные районы для постановки региональных работ:

-

Гыдано-Хатангский (Анабаро-Хатангский);

-

Аргишско-Чунский;

-

Кочечумско-Мархинский (зона развития кембрийских рифов);

-

Предверхоянский (Предверхоянско-Майский);

-

Предуральский (Южно-Предуральский, Средне-Предуральский).

Следует подчеркнуть, что расходы на проведение геологоразведочных работ (ГРР) за последние годы увеличились, тем не менее, физические объемы работ практически не изменились. Это связано с быстрым ростом цен на материалы и оборудование, используемые в геологоразведочном процессе. По мнению экспертов, необходимо увеличить государственное финансирование ГРР минимум в два раза для оптимального увеличения объемов запасов углеводородов.

В 2019 году финансирование ГРР составило 21,4 млрд рублей, однако в 2020-2023 гг. ожидается дальнейший рост объема работ в России, который будет стимулироваться в основном за счет интереса нефтегазовых компаний к поиску и освоению новых месторождений. Состояние ресурсной базы РФ по газу представлено в таблице 3.

Таблица 3. Состояние ресурсной базы по свободному газу и газовым шапкам РФ (суша и акватории морей) на 01.01.2018 г.|

Потенциальные ресурсы |

Подготовленные (D0) |

Перспективные + прогнозируемые (D1+ D2) |

|

Объем, трлн м3 |

34,1 |

157,2 |

|

Изменение по отношению к ресурсам на 01.01.2009, млрд. т |

1,2 |

-12,0 |

|

Доля распределенного фонда, % |

66,5 |

11,4 |

|

|

||

|

Запасы |

AB1C1 |

B2C2 |

|

Объем, трлн м3 |

49,5 |

23,8 |

|

Изменение по отношению к ресурсам на 01.01.2009, млрд. т |

1,3 |

3,9 |

|

Доля распределенного фонда, % |

97,4 |

93,7 |

Источник: Министерство Энергетики РФ

В 2019 году объемы добычи газа увеличились, несмотря на снижение внутреннего потребления «голубого» топлива. Большая часть добытого газа приходится на две компании. Добыча газа в «Газпром» на 31.12.2019 г. составила 500,3 млрд. , а «Новатэк» - 74,7 млрд. . В связи с увеличением роли данного ресурса в мировом энергетическом секторе по прогнозам компании BP, ожидается закономерное увеличение уровня его добычи.

Таким образом, на сегодняшний день компании обладают достаточными ресурсами для стабильной добычи, которая удовлетворяет спрос на внутреннем и внешнем рынках. Тем не менее, через 5-7 лет добывающие компании могут столкнуться с дефицитом возможностей проведения ГРР и, как следствие, риском необратимого снижения объемов добычи полезных ископаемых. В связи с этим следует существенно нарастить объемы геологоразведки во избежание будущих проблем, а также предусмотреть проведение научно-исследовательских работ в соответствии с целевой программой освоения ресурсов низконапорного газа, привлечь в поисковый процесс большее количество перспективных структур, осваивать наиболее перспективные районы для региональных работ (указаны выше), а также шельфы Каспийского и Баренцева морей в европейской части РФ.

Исходя из этого логистический сектор нефтегазового комплекса, также требует совершенствования, так как бесперебойная работа разных видов транспорта не только способствует развитию глобальной системы энергообеспечения, но и является основой экспортной торговли.

Каждый из видов транспортировки имеет свои технологические и экономические особенности, преимущества и недостатки. В настоящее время на территории РФ наиболее распространенными являются два способа доставки газа:

Трубопроводный;

Танкерный.

Стоит отметить, что большая часть объёма газа доставляется единой газотранспортной системой России, состоящей из магистральных и распределительных газопроводов, а также компрессорных, распределительных станций и газорегуляторных пунктов. На сегодняшний день лидером в области транспортировки газа по магистральным трубопроводам является компания ПАО «Газпром», также являющаяся владельцем ЕСГ (единая система газоснабжения). Помимо этого на Российском рынке представлены компании занимающиеся эксплуатацией и транспортировкой газа по газораспределительным сетям, например, ОАО «МОСГАЗ», АО «Мособлгаз», АО «Сахатранснефтегаз», дочерние компании ПАО «Газпром» (ООО «Газпром газораспределение», ООО «Газпром межрегионгаз») и так далее. Главным преимуществом данных компаний является обладание естественными монополиями на продажу газа как для импорта, так и для экспорта. Например, ПАО «Газпром», является монополистом по экспортной продаже газа в Европу.

Группа компаний «Газпром» продолжает выделяет большие средства на финансирование научно-исследовательских и опытно-конструкторских работ (НИОКР). Одной из основных целей финансирования является налаживание производства отечественного оборудования для транспорта и хранения газа, в рамках государственных программ по импортозамещению. На сегодняшний день уже были разработаны и внедрены:

Отечественные быстродействующие высоконадежные осевые антипомпажные и регулирующие клапаны;

Автоматизированный мобильный комплекс для радиоскопического контроля сварных соединений с разрешением по первому классу на трубы диаметром 1020‒1420 мм;

Цифровые радиорелейные станции для эксплуатации в суровых климатических условиях;

Интеллектуальная система мониторинга катодной защиты газопровода, позволяющая оптимально управлять защитным потенциалом, а также снизить потребление электроэнергии;

Унифицированный газоперекачивающий агрегат (ГПА) мощностью 16 МВ;

Новый способ транспортировки газа в адсорбированном состоянии;

Технология селективной эксплуатации объекта хранения необходимая для повышения эффективности использования подземных хранилищ газа (ПХГ).

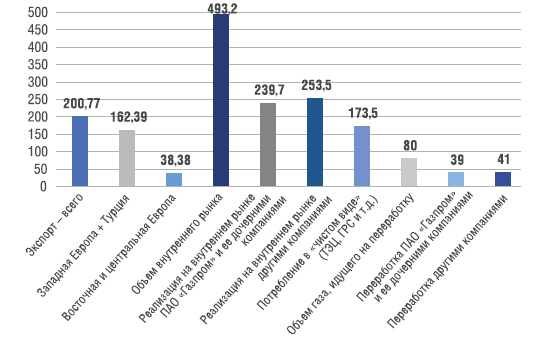

Тенденции к развитию трубопроводного транспорта и финансированию НИОКР сопровождаются не только выявлением новых технологических методов реализации транспортировки, но и ростом мирового потребления газа. По данным Министерства Энергетики и ПАО «Газпром» за 2018 год (рис. 3), рынок газа является перспективным для экономики РФ.

Рисунок 3 Газовый рынок РФ

Источник: Составлено командой на основе данных Министерства Энергетики и годового отчёта ПАО «Газпром»

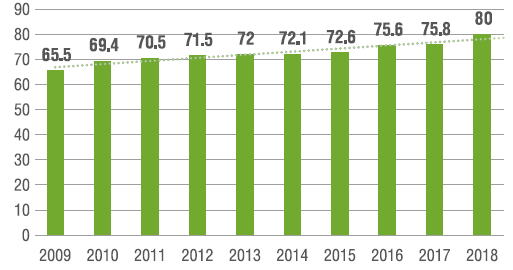

Также в РФ наблюдается рост объемов переработки природного и попутного газов (рис. 4), что в целом благоприятно сказывается на Российской экономике, так как спрос на продукты газопереработки растет, а удельная стоимость конечного продукта в целом увеличивается.

Переработка попутных нефтяных и природных газов осуществляется на газоперерабатывающих заводах (ГПЗ), где они подвергаются первичным процессам переработки углеводородных газов. К таким процессам относятся глубокая осушка от влаги, глубокая очистка от серосодержащих соединений, фракционирование газа на индивидуальные фракции и т.п. Далее переработанный газ может идти на дальнейшее сжижение до состояния СПГ, закачиваться в магистральный трубопровод в качестве энергетического топлива или направиться на вторичную (глубокую) переработку на газохимический или нефтехимический комбинаты (ГХК и НХК).

Рисунок 4 Объем переработки природного и попутного газов (млрд. куб. м.) 2018г.

Источник: Статистические данные министерства энергетики

В наши дни всего лишь 5% добытого в РФ природного газа идет на переработку с получением продуктов газохимии, 15% перерабатывается на ГПЗ с получением продуктов малых переделов и моторных топлив, а оставшееся количество газа экспортируется странам импортерам.

На территории РФ функционируют 30 ГПЗ, один гелиевый завод и множество ГХК. Продукцией вышеупомянутых предприятий являются такие вещества, как аммиак, карбамид, карбамидоформальдегидный концентрат (КФК), формалин, метанол, сера, гелий, полимеры, пропан-бутан автомобильный и технический, стабильный газовый бензин, широкая фракция легких углеводородов (ШФЛУ) и др.

Сперва добытый природный газ подвергается промысловой подготовке непосредственно на месторождении перед его дальнейшей подачей в газопровод. Далее подготовленный газ направляется на ГПЗ, где он подвергается глубокой первичной переработке и далее поступает в топливную сеть или на последующую глубокую переработку в конечный продукт на ГХК.

Рассмотрим 9 наиболее крупных функционирующих ГПЗ Российской Федерации:

Оренбургский ГПЗ – мощность 37,5 млрд м3/год. ООО «Газпром переработка». Продукция: сухой газ, элементарная газовая сера, стабильный конденсат, одорант (смесь природных меркаптанов), широкая фракция легких углеводородов, сжиженный газ. Сырьем является газ и газовый конденсат Оренбургского газоконденсатного месторождения (ГКМ), также ведется переработка попутных нефтяных газов (ПНГ) с различными компаниями по договоренностям;

Оренбургский гелиевый завод – мощность 15 млрд м3/год. ООО «Газпром переработка». Продукция: ШФЛУ (С3+), этановая фракция, гелий; на данный момент является единственным гелиевым заводом на территории РФ.

Астраханский ГПЗ – мощность 12 млрд м3/год. ООО «Газпром переработка». Продукция: товарный газ, пропан-бутановая фракция, сера жидкая, сера комовая, сера гранулированная, бензины (АИ-76, АИ-92, АИ-95), дизельные топлива, мазуты. Сырьем является газ Астраханского ГКМ и также попутные нефтяные газы;

Кандымский ГПК – мощность 8 млрд м3/год. ПАО «Лукойл». Продукция: товарный газ, стабильный газовый конденсат, сера;

Сургутский ГПЗ – мощность 7,5 млрд м3/год. ПАО «Сибур Холдинг» с 2019 года. Ранее ПАО «Сургутнефтегаз». Продукция: сухой отбензиненный газ, ШФЛУ, прямогонный бензин, пропан, азот, кислород, полипропилен, геотекстиль, агрополотно. Продукция преимущественно реализуется на внутреннем рынке. Сырьем являются попутные нефтяные газы (ПНГ) различных месторождений ввиду нецелесообразности сжигания ценного сырья для газоперерабатывающей отрасли коим является ПНГ;

Нижневартовский ГПЗ – мощность 6,2 млрд м3/год. ПАО «Сибур Холдинг». Продукция: сухой отбензиненный газ, ШФЛУ, пропан-бутан технический, газовый бензин стабильный. Данная продукция подвергается вторичной переработке в конечные продукты на ГХК и НХК, принадлежащих Сибуру;

Белозерный ГПК – мощность 4,6 млрд м3/год. ПАО «Сибур Холдинг». Продукция: сухой отбензиненный газ, ШФЛУ, бензин газовый стабильный;

Вынгапуровский ГПЗ – мощность 4,2 млрд м3/год. ПАО «Сибур Холдинг». Продукция: сухой отбензиненный газ, ШФЛУ. Сырьем является ПНГ месторождений ЯНАО. Отбензиненный газ направляется в транспортную систему Газпрома. Остальная продукция реализуется на ГХК и НХК Сибура;

Миннибаевский ГПЗ – мощность 3,6 млрд м3/год. ПАО «Татнефть».

Продукция: прямогонный бензин, керосин технический, топливо печное бытовое, широкая фракция лёгких углеводородов (ШФЛУ), топливо маловязкое судовое, вакуумный газойль, нафта висбрекинга, остаток висбрекинга, мазут, гранулированная сера, керосино-газойлевая фракция прямой перегонки, дизельное топливо ЕВРО-5. Продукция преимущественно реализуется на внутреннем рынке. Сырьем является ШФЛУ и ПНГ с различных месторождений. На ГПЗ осуществляется первичная и вторичная переработка сырья одновременно.

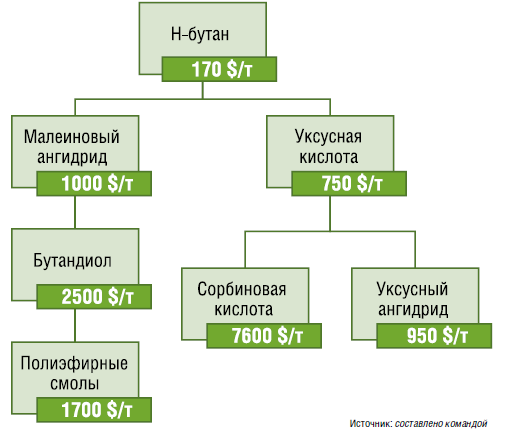

Большое преимущество процессов газохимии заключается в том, что в процессах глубокой переработки газа образуются конечные продукты самых высоких переделов. Принципиальная схема получения химических продуктов из н-бутана, извлекаемого из природного газа, и рыночные цены продуктов в $/т представлена на рисунке 5.

Рисунок 5 Принципиальная схема получения продуктов из н-бутана

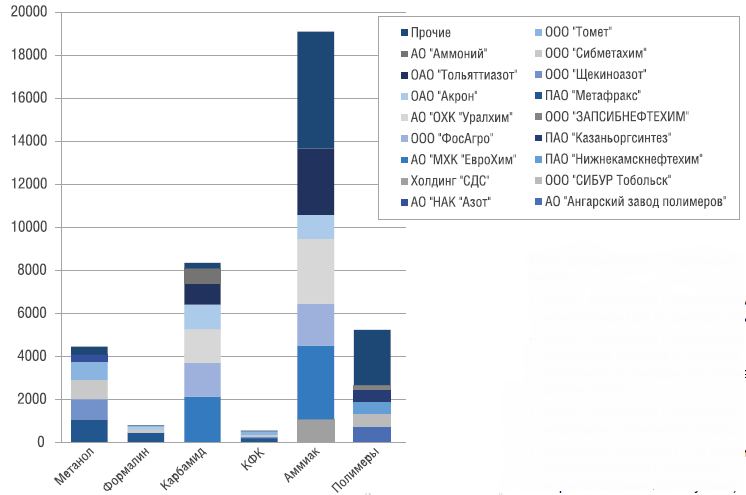

На ГХК осуществляется вторичная переработка газа при помощи процессов газохимии. К процессам газохимии относятся: паровая конверсия метана с получением синтез-газа, каталитическое дегидрирование с целью получения олефинов, термический пиролиз в трубчатых печах, полимеризация мономеров и многое другое. Результатом данной переработки является конечный продукт с высокой добавочной стоимостью, который был получен из газового сырья. На данном этапе основными продуктами глубокой переработки газа являются (рис. 6):

Аммиак – всего в России производится 19100 тыс. тонн в год;

Метанол – 4460 тыс. тонн в год;

Формалин – 800 тыс. тонн в год;

Карбамид – 8340 тыс. тонн в год;

Карбамидоформальдегидный концентрат (КФК) – 550 тыс. тонн в год

Полимеры (полипропилен, полиэтилен высокого давления (ПВД), полиэтилен низкого давления (ПНД)) и др.

Рисунок 6 Доля ГХК в производстве продукта

источник: составлено командой

Аммиак находит применение в получении минеральных удобрений, азотной кислоты, полимерных материалов и взрывчатых веществ.

Метанол является одновременно и конечным продуктом, готовым для использования в качестве моторного топлива или ингибитора образования гидратов в трубопроводах на крайнем севере, но и одновременно является промежуточным продуктом дальнейшего синтеза таких веществ, как: метилтретбутиловый эфир (МТБЭ) – высокооктановая добавка к бензину, сырье для получения низших олефинов – сырья для установок полимеризации, для получения формальдегида, метиламинов, уксусной кислоты и т.п.

Формалин находит широкое применение в следующих отраслях промышленности: химической при производстве синтетических смол и каучука, целлюлозно-бумажной для улучшения прочностных свойств бумаги, кожевенной в процессе дубления кожи, а также в текстильной, сельскохозяйственной отраслях промышленности.

Карбамид широко востребован в сельскохозяйственной отрасли отечественной промышленности в качестве удобрения и является практически незаменимым продуктом.

КФК применяется в качестве сырья при изготовлении промышленных смол для производства мебели, деревообработки и в качестве антислеживающей добавки при производстве обработки карбамида.

Полимеры находят широкое применение в таких областях, как машиностроение, медицина, электроника, строительство.

Рисунок 7 Массовая доля основной продукции ГХК РФ

Источник: составлено командой на основе данных в открытом доступе

Надежное обеспечение промышленных объектов и частных лиц газом и продуктами от его использования (тепло, электроэнергия) является ключевой целью предприятий газовой промышленности. В то же время на деятельность предприятий оказывает действие ряд факторов внешней и внутренней организационной среды, которые принято называть рисками.

Были рассмотрены следующие риски:

риски, связанные с возможным изменением цен на рынках сбыта,

риски, связанные с развитием кризисных явлений в мировой экономике и выходом на новые рынки сбыта,

риски, связанные с влиянием инфляции и обменного курса,

кредитные риски (в т.ч. в части взаимодействия с банками и финансовыми институтами) и риски ликвидности,

риски, связанные с директивным установлением цен на газ на внутреннем рынке,

риски, связанные с транзитом природного газа и др.

Наиболее серьезными по своим последствиям являются технологические риски и риски непредвиденного ухудшения качества продукции. При транспортировке газа по магистральным трубопроводам и его переработке на ГПЗ неминуем рост затрат, вызванный присутствием нежелаемых составляющих. Коррозионные процессы привели к тому, что около 20% трубного фонда имеет критический уровень износа, а темп обновления в 3-5% в год не обеспечивает сокращение потерь при транспортировке и предотвращение производственных аварий.

Не менее важным является риск, связанный с действиями конкурентов. При сбыте газа и продуктов его переработки (полипропилена, ПЭВД, ПЭНД, окиси этилена, аммиака) отечественные компании конкурируют с европейскими (Equinor, Sonatrach, GasTerra) и китайскими (более 17 тысяч производителей, крупнейшие из которых Национальная химико-инженерная строительная корпорация CNCEC и Sinopec) и в перспективе индийскими производителями. Однако влияние конкурентов ограничено по ряду факторов. Во-первых, благодаря заключению долгосрочных контрактов на поставку, во-вторых, используются механизмы хеджирования срочного рынка, наконец, в-третьих, высокий уровень капитальных затрат при добыче, переработке и реализации исчерпаемых и не возобновляемых ресурсов.

Также нельзя забывать об ужесточении экологических требований в условиях сознательного сдерживания роста тарифов на газ уровнем инфляции. Компании испытывают недостаток ресурсов для ввода новых мощностей и замены оборудования на более эффективное.

В заключение отметим положительную роль государства по поддержке газовой отрасли. Продление Стратегии развития газовой отрасли до 2035 года, включение мер по либерализации цен внутреннего рынка и принятие Плана мероприятий («Дорожная карта») по развитию производства минеральных удобрений на период до 2025 года характеризует отрасль как приоритетную. Субсидирование затрат на развитие технологий и меры поддержки отечественного производителя на зарубежных рынках позволят отечественным компаниям выпускать конкурентоспособную продукцию с высокой добавленной стоимостью.

Составленный анализ является ключевой составляющей в написание прогнозов:

Негативного (замедление скорости развития и трансфера технологий);

Консервативного/базового (сохранение скорости развития);

Инновационного/позитивного (ускорение развития и трансфера технологий).

Составление негативного и инновационного/позитивного прогнозов формируется за счёт оценки консервативного/базового прогноза, поэтому нашей командой было принято начать именно с него.

Литература:

Электронный научный журнал BP Energy Outlook, 2019 edition

Открытые данные Министерства Энергетики РФ: сайт. – URL: https://minenergo.gov.ru/ (дата обращения: 18.04.2020)

Электронный журнал Neftegaz.ru: сайт. – URL: https://neftegaz.ru/ (дата обращения: 19.04.2020)

https://www.gazprom.ru/investors/disclosure/reports/2018/ (дата обращения: 17.04.2020)

Отчет Vygon Consulting. Газохимия России Март 2019: сайт. – URL: https://vygon.consulting/upload/iblock/f22/vygon_consulting_russian_methanol_industry_development.pdf

Газпромбанк: Центр экономического прогнозирования, Институт энергетики и финансов. Материалы к долгосрочному прогнозу показателей нефтегазового комплекса России на 2019-2024 гг. от 16.04.2019. Добыча и экспорт газа из России основные выводы: сайт. – URL: https://investvitrina.ru/articles/materialy-k-dolgosrochnomu-prognozu-pokazatelei-neftegazovogo-kompleksa-rossii-na-2019-2024-gg-dobycha-i-eksport-gaza-iz-rossii/

Работа выполнена в рамках Проекта «Молодёжный глобальный прогноз развития энергетики», организаторами которого выступили Благотворительный фонд «Надежная смена», Аналитический центр Молодежного энергетического агентства БРИКС при поддержке Экономического факультета ФГБОУ ВО «Московский государственный университет имени М.В. Ломоносова»

Keywords: hydrocarbon energy, international competition, energy trends, reserves growth, hydrocarbon trade