Естественным следствием падения мировых цен на энергоносители стало снижение цен и на нефтехимическую продукцию, однако снижение продуктовых цен было менее драматичным: за период с июня 2014 года по январь 2016 года цены на нефть марки Brent упали более чем на 70%, в то время как цены на нефтехимическую продукцию - только на 40%, что было определено согласно динамике мирового индекса IPEX, рассчитываемого компанией ICIS на основе цен на 12 нефтехимических продуктов. Как результат, нефтехимики всего мира, перерабатывающие нефтяное сырье (СУГ, нафту), получили такое преимущество в себестоимости, что позволило им потеснить конкурентов, перерабатывающих газообразное сырье (этан), которые традиционно считались лидерами отрасли.

Российские игроки также не остались в стороне. Нафта и СУГ являются традиционным сырьем для отечественных нефтехимиков, поэтому от падения цен на нефть все ожидали исключительно положительных результатов. Кроме того, не стоит забывать и об эффекте, обусловленном девальвацией национальной валюты – более чем двукратное обесценивание рубля создало потенциал, реализация которого позволила бы существенно снизить операционные затраты в валютном эквиваленте.

И они оправдались! Один из примеров - ПАО "Нижнекамскнефтехим" - крупный производитель нефтехимической продукции широкого ассортимента, включающего пластики, каучуки, продукты органического синтеза и т.д., перерабатывающий нафту и СУГ, которые поступают с Нижнекамского НПЗ, входящего также как и "Нижнекамскнефтехим" в группу компаний "ТАИФ".

Рисунок 1 - Квартальные финансовые показатели ПАО "Нижнекамскнефтехим" за 2014-2015 гг.

Прежде всего, при анализе финансовых показателей "Нижнекамскнефтехим" (см. Рисунок 1), стоит отметить стремительный рост рентабельности продаж: если в начале 2014 года, в период высоких цен на нефть, она составляла 8-9%, то в 2015 году этот показатель составил 18-20%. Другое наблюдение – несмотря на падение цен на нефтехимическую продукцию на мировых рынках, выручка и прибыль от продаж в рублях продолжали расти, и, более того, по результатам 2015 года прибыль "Нижнекамскнефтехим" в долларовом эквиваленте выросла более чем на треть в сравнении с 2014 годом.

Другой пример, который невозможно обойти стороной, если мы рассматриваем российскую нефтехимическую отрасль – ПАО "Сибур Холдинг" и его нефтехимический сегмент, представленный 17 производственными площадками, производящими базовые полимеры, синтетические каучуки, пластики и прочую продукцию органического синтеза.

В 2015 году "Сибур" отчитался о рекордной марже EBITDA 35,7%, при этом вклад нефтехимического сегмента также был рекордным и составил 31,4% против 14,6%, показанных в 2014 году. Это сопоставимо с показателями ближневосточных производителей, перерабатывающих этан, который извлекается из самого дешевого в мире природного газа, и поэтому являющихся признанными лидерами эффективности нефтехимических производств.

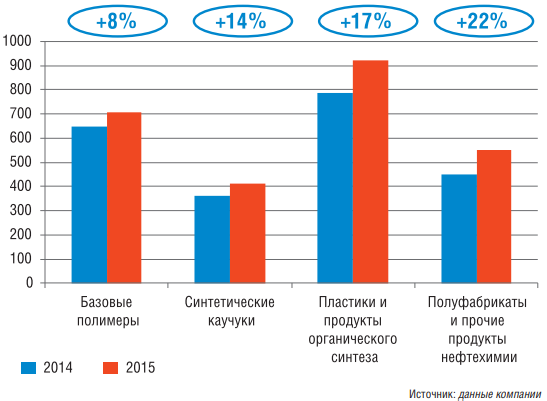

Данные рекорды были достигнуты на фоне роста объемов производства по всем продуктовым группам (см. Рисунок 2).

Рисунок 2 - Производство нефтехимической продукции ПАО "Сибур Холдинг" в 2014 и 2015 гг., тыс. т/г.

Но все вышеуказанные показатели были достигнуты в 2015 году, а как обстоят дела у российских нефтехимиков в 2016 году?

Прежде всего, следует отметить определенную стабилизацию цен на сырье: ненадолго достигнув минимальных значений ниже 30 $/баррель в январе и феврале 2016 года, цена на нефть марки Brent отскочила вверх, весь 2-ой квартал 2016 года устойчиво торгуясь в диапазоне 40-50 $/баррель.

Естественно, аналогичная положительная динамика была отмечена в ценах на нефтехимическую продукцию. Однако ситуация сложилась обратная той, которая наблюдалась при большом падении цен 2014 года: цены на нефтехимическую продукцию с начала 2016 года выросли значительно меньше, чем цены на нефть.

Тем не менее, разница между ценами на продукцию и на сырье оказалась достаточной для сохранения российскими нефтехимиками устойчивых финансовых показателей. Так "Нижнекамскнефтехим" в 1-ом и 2-ом кварталах 2016 года достиг рентабельности продаж на уровне 22% и 17 % соответственно. При этом, 1-ый квартал, как уже отмечалось, характеризовавшийся самым низким уровнем цен на сырье, стал для предприятия поистине золотым – квартальная прибыль от продаж составила 8,5 млрд рублей, что более чем в 3 раза превышает аналогичный показатель 1-ого квартала 2014 года.

Преимущества 1-ого квартала 2016 года также ощутил и "Сибур": объемы реализации нефтехимической продукции увеличились на 9,8% по сравнению с аналогичным периодом 2015 года, причем рост наблюдался по всем продуктовым группам. Как результат, выросла и выручка компании по данному сегменту, рост составил 15,7% к 1-ому кварталу 2015 года. Конечно, основываясь только на данных по объемам реализации и выручки компании тяжело судить об эффективности ее операционной деятельности, однако демонстрируемый устойчивый рост этих показателей позволяет предположить, что "Сибур" сможет сохранить высокую прибыльность нефтехимического сегмента, достигнутую в 2015 году.

Не вызывает никаких сомнений, что текущая макроэкономическая ситуация является благоприятным временем для российских нефтехимиков, однако следует иметь в виду, что внешняя среда в очередной раз может измениться: никто не знает как поведут себя цены на сырье в будущем, в полной ли мере местные производители использовали преимущества девальвации рубля и нет ли предпосылок к резкому росту операционных затрат из-за высоких темпов инфляции, какое влияние окажет на продуктовые цены избыток мировых производственных мощностей и замедление темпов мировой экономики и т.д. Опасности, которые несут в себе все эти факторы неопределенности, должны подвигнуть российских производителей к действиям, направленным на повышение своей конкурентоспособности путем расширения, обновления и модернизации производственных мощностей, улучшения показателей энергоэффективности, надежности и других аспектов операционной эффективности. Хочется верить, что мы находимся в начале "тучных" годов российской нефтехимии, и средства, заработанные в эти годы, хотя бы частично пойдут на техническое развитие производств.