Снижение цен на нефть может негативным образом сказаться на поступлениях в российский бюджет и в целом на российской экономике. Сегодня любое прогнозирование для нефтегазового сектора может быть слишком рискованным мероприятием, т.к. слишком много взаимосвязанных переменных отвечают за изменение цены на углеводороды. В статье рассмотрены два противоположных подхода и предпринята попытка определить «золотую середину» к определению механизмов формирования и причин изменения цены на нефть.

Очевидно, что любое прогнозирование для нефтегазового сектора может быть слишком рискованным мероприятием, т.к. слишком много взаимосвязанных переменных отвечают за изменение цены на углеводороды. В статье рассмотрены два противоположных подхода и найдена некая «золотая середина» к определению механизмов формирования и причин изменения цены на нефть.

На современном этапе аналитические материалы и выступления лидеров нефтегазового комплекса изобилуют паническими прогнозами длительного сохранения низкой цены на нефть и паническими прогнозами "дна" в $50-65 за баррель. Еще в 2011 году министр нефти Саудовской Аравии заявлял, что «черное золото» может в ближайшем будущем подорожать до 300 долларов за баррель, но уже в 2014 году, после того как цена на нефть марки Brent опустилась ниже "психологического барьера" в 80 долларов упав с июньской отметки в 115 долларов, многие эксперты осуществление такого прогноза считают нереалистичным. В статье доказательно говорится об обратном, то есть возможности достижения прежнего ценового уровня после непродолжительного снижения и дальнейшей эскалации цен на нефть.

Очевидно, что снижение цен на нефть может негативным образом сказаться на поступлениях в российский бюджет и в целом на российской экономике. Перед тем как перейти к обсуждению текущего снижению цен для начала нужно разобраться, что изменилось в конце 90-х в нефтегазовом секторе и что привело к этому огромному росту в 2000-х. Искушенный читатель может предположить, что в статье использована так называемая теория "пиковой нефтедобычи" (Peak Oil), где неизбежный рост цен на нефть является ожиданием исчерпанием существующих запасов нефти, где запасы сланцевой нефти лишь немного сдвигают этот рубеж высоких цен во времени. Однако следует отметить, что в статье, показаны другие причины изменения цены на нефть в последние годы, что на наш взгляд выделяет важную и необычную сторону в этой непростой тематике.

Нефть, как экономическое оружие

В 80-90-х годах после активной фазы «холодной войны» безоговорочным мировым лидером стали США. В 90-х Соединенные Штаты целиком и полностью были увлечены созданием «свободного рынка» и насаждению «демократических ценностей» на территории России и бывших союзных республик. Однако в этот период Вашингтон совершенно упустили тот момент, когда Китай, начинавший в свое время как "филиал западных ТНК", сумел не только обрести огромную промышленно-экономическую мощь, но и очень искусно развить кредитно-финансовую силу Юаня. Сама мысль о Юане как альтернативе Доллару – стала прямой угрозой мировому доминированию валюты ФРС США. Однако на финансово-экономическом фронте борьбы США с КНР возникла интересная и сложная ситуация, когда ни один из противников не решался нанести открытый удар по финансово-экономической системе противника. "Боевые действия" переместились в позиционную войну. В качестве метода борьбы была выбрана высокая цена на нефть (углеводороды).

По словам декана пекинского института международных стратегических исследований Вана Джиши (Wang Jisi)*, США имеет планы по ограничению роста мощи Китая и намеренно поддерживало высокие цены на нефть в 2000-х, что негативно отражалось на китайской экономике. США также заинтересованы в ограничении роста присутствия китайских нефтедобывающих компаний на Ближнем Востоке и др. регионах мира[[i]]. Именно это, по нашему мнению, дает уверенность в том, что цены на нефть после непродолжительного снижения начнут свой бурный рост аналогичный росту 2001-2008 годов.

Для того, чтобы перейти к сути рассматриваемого вопроса нужно понимать что цена нефть плавала с небольшими колебаниями вокруг отметки в $20 за баррель в течении очень длительного периода времени (1985 - 1999) и в то время ничто не предвещало началу её молниеносного роста в "нулевых". Также нужно вспомнить июль 2008 года, когда цены на нефть достигли более $147 за баррель, совершив 13-кратный подъем от их минимума с $11/барр в конце 1998 года. Ряд аналитиков и отраслевых экспертов тогда прогнозировали достижение отметки в $200 и даже $300 за баррель нефти по итогам 2008 года, но цены на нефть достигли максимума 14 июля и начали резкое снижение, доказывая, вне всякого сомнения, что этот бурный разбег и последовавший за ним спад имел мало общего с тем, что можно было бы считать "фундаментальными" факторами.

На рисунке 1 изображены относительные значения изменения цены мировой сырой нефти (красная кривая) и цены на газ в США (синяя кривая). Нетрудно заметить повторение динамики цены на нефть, динамики цены на газ в США с лагом от одного до 2 лет в разные временные периоды. Если такая динамика сохранится, то цена на нефть может достичь даже $50 в ближайшее время. Однако это маловероятно из-за других факторов, о которых будет сказано ниже.

Директива NSDD-66

В 1982 была разработана и запущена директива NSDD-66 (National Security Decision Directive), которая предполагала что ЦРУ, Пентагон, казначейство и другие правительственные учреждения разработают методы повышения экономического давления на "Советы". Это породило целый ряд исследований, направленных на выявление экономической слабости СССР. Одной из них оказалась цена на нефть. В исследовании Министерства финансов США в начале 1980-х снижение цены на нефть с 36 $ до $ 13 / баррель дало бы экономике США экономию в $ 140 млрд. в год. Это пошло на благо всей американской экономики за исключением некоторых нефтедобывающих бизнесов.

Однако снижение цен на нефть и других углеводородов вступает в противоречие с интересами нефтегазовых корпораций США напрямую из-за снижения доходности компаний, особенно тех, кто добывает сланцевую нефть, т.к. себестоимость добычи составляет от $35 до $80, что в несколько раз выше нефти "традиционных" месторождений. Однако это не совсем верно. Основная часть так называемой «сланцевой нефти» добывается как побочный продукт сланцевого газа *, поэтому низкая цена на нефть не так критично отражается на нефтяных корпорациях США к тому же получающих налоговые послабления и компенсацию части затрат из бюджета.

Договоренность об увеличении добычи нефти в Саудовской Аравии была достигнута благодаря предоставлению со стороны США финансовой помощи и новых технологий промышленного и военного назначения. В то время была и другая причина заинтересованности Саудовской Аравии в понижении цены на нефть. В 80-х годах члены ОПЕК нарушали квоты по добыче нефти и Саудовская Аравия, чтобы показать, кто лидер на нефтяном рынке, пошла на такой шаг и увеличила добычу повлияв на нефтяные цены. По разработанной в 80-х годах схеме, США договорились, чтобы «саудовцы» гарантировали поддержание поставок нефти и цен на нее на уровне, который мог колебаться, при этом оставаясь приемлемым для США и их союзников. В обмен на эту гарантию Вашингтон предложил саудовскому королевскому дому исключительно привлекательную сделку: обязательство обеспечить полную экономическую, политическую и военную поддержку, таким образом, гарантируя их нахождение у власти. Условие заключалось в том, что Саудовская Аравия использует нефтедоллары на покупку ценных бумаг правительства Соединенных Штатов. Проценты, полученные от этих ценных бумаг, будут расходоваться министерством финансов США на то, чтобы помочь Саудовской Аравии выйти из средневековья и войти в современный индустриальный мир. Иными словами, проценты на полученные саудовцами от продажи нефти миллиарды долларов будут использоваться для оплаты американских компаний, воплощающих разработанную идею по превращению страны в современную индустриальную державу. В то время когда Саудовская Аравия увеличила добычу и предложение на миром рынке, когда спрос и предложения еще играло определенную роль в формировании цены Соединенные Штаты синхронно снизили импорт нефти в абсолютных показателях также как долю импорта нефти в собственном потреблении, что еще больше увеличило предложение нефти на мировом рынке (рис 2).

И если вспомнить недавнее прошлое, когда после скачка цен в конце 1970-х годов, пик которого пришелся на 1982 в 80-х мировой спрос на нефть был в состоянии стагнации и даже начал было снижаться, во главе с крупнейшим потребителем нефти - США. Тогда, чтобы сдержать повышение цен на нефть США пошли на беспрецедентный шаг. Высокие цены на нефть в 1970-х и новые нормативы по выбросам в воздух подтолкнули оптимизацию производства топлив и их использования. Постепенно США снизили сжигание мазута для производства электроэнергии, часть которой также была заменена на ядерную, энергию, природный газ и уголь добывающийся в США и Канаде. Общий спрос на нефть в Северной Америке снизился к 1983 году с 890 млн.т. до 690 млн.т. или на 20% по сравнению с 1977 годом, и не превышал уровень 1978 вплоть до 2002 года (25 лет). Это также было достигнуто и благодаря оптимизации потребления в автомобильном транспорте. Это при том, что на американских дорогах наблюдался устойчивый рост автомобилей, пройденного ими расстояния и количества перевезенных грузов. Т.е. лидер по потреблению нефти и нефтепродуктов повлиял на цены, используя рыночные методы. Нужно учитывать, что спекулятивная составляющая тогда не обладала таким значимым влиянием на цену по сравнению с настоящим временем.

В свою очередь каждое изменение на $1/барр. цены на нефть означало потери около 2 млрд. в год для СССР. Кроме того, задержка строительства и расширения планируемого нового сибирского экспортного трубопровода с природным газом в Европу имело серьезные последствия для бюджета СССР. С помощью различных средств, в том числе откровенного саботажа США удалось задержать запуск первого газа на два года, лишив россиян около $ 20 млрд. Строительство второй трубы, которая должна была удвоить доходы, было отложено на более чем десять лет. Более того, Вашингтон постоянно мешал финансированию строительства трубопроводов из Сибири за счет западных банков. Это очень сильно напоминает современную ситуацию с санкциями.

Однако, чтобы понять современную ситуацию с нефтью нужно знать систему приоритетов, которыми руководствуется Администрация США при принятии решений сейчас. Приоритетом тогда и сейчас являлся прагматичный подход, основанный на повышении промышленно-экономической и финансовый собственно мощи США. Если в настоящее время, стратегия Вашингтона приводит к уменьшению потока нефтедолларов в казну Венесуэлы и России – это можно рассматривать только как «побочный эффект» от основной стратегии. К объяснению этому перейдем в самом конце статьи.

Геополитика и рынок

Для того, чтобы не перемешивать анализ нетождественных друг другу факторов условно можно выделить два лагеря экспертов по тому, как они трактуют причины изменения нефтяных цен. Условно приверженцы одного из течений объясняют это естественными экономическими законами или "невидимой рукой рынка". Второе течение можно было бы охарактеризовать как воздействие на цены рыночными и нерыночными методами с целью достижения явного геополитического преимущества.

Без предвзятых попыток во всем, в каждом событии, видеть руку ЦРУ, не впадая в эмоциональную паранойю усматривать во всех зигзагах истории заговор, так или иначе все равно все сводится к интересам корпораций или финансово-промышленных групп преимущественно развитых стран запада. Ценовой менеджмент, приводивший к повышению цены на нефть на протяжении последних 15 лет (условно с 1998 по 2013), осуществляется отнюдь не при молчаливом, а скорее при полноценном участии правительств известных стран и корпораций. Существование сговоров на рынке нефти, к примеру, подтверждает шейх Ямани, который занимал этот пост министра нефти Саудовской Аравии четверть века. В свое время его спросили: "Насколько цена нефти зависит от решения ОПЕК, а насколько от рыночных факторов?" На что ответ был следующим: "Первые две цифры (до запятой) определяет ОПЕК (во главе Саудовской Аравии), а последние две (после запятой) фундаментальные факторы". Однако сейчас ситуация еще больше поменялась и для изменения цены на нефть уже нет такой необходимости договариваться с Саудовской Аравией. Безусловно, рынок реагирует, когда саудиты увеличивают добычу. Но здесь уже следует оговориться. После кризиса 2008-2009 годов среди экономистов стал приобретать популярность новый подход в понимании ценообразования нефти на мировом рынке. Спрос и предложение нефти перестали играть значительную роль в формировании цен. На первый план вышла спекулятивная составляющая. Цена на нефть стала все меньше и меньше зависеть от фактического спроса и предложения «мокрых» баррелей, хотя это не учитывают сторонники рыночного подхода. Новый фактор стал постепенно играть важную роль в определении цены - это суммы финансовых потоков вливающихся в нефтяные фьючерсы на бирже NYMEX из пенсионных и других инвестиционных фондов, молчаливо одобренными регулирующими органами США. Ежедневные объемы торговлей "бумажной нефтью" на NYMEX затмевает объемы глобального потребления физической нефти. По разным оценкам они превышают объемы торговли «бумажной нефтью» в 10-100 раз.

В 1999 г. был отменен закона Гласса-Стигалла* тем самым, ликвидированы ограничения коммерческим банкам заниматься инвестиционной деятельностью и операциями с ценными бумагами, который был установлен во время кризиса 1929-33 гг. В 2000 г. был принят "Закон о Модернизации Сырьевых Фьючерсов", что позволило снизить до минимума регуляторный надзор за слишком рискованными операциями инвестиционных компаний[[i]]. То есть для того, чтобы снизить цену на нефть необходимо поставить ограничения на приток долларов на нефтяную биржу в Нью-Йорке (NYMEX), обеспечить отток капиталов из нефтяных фьючерсов и пустить их на другие рынки [[ii],[iii]]. Доказательством этому служит сильная волатильность цены нефти или 2-3-х кратное изменение цен в кризисный 2008-2009 годы и после кризисный период (подъем до $147, падение до $34 и последующая коррекция). Секьюритизация нефтяных фьючерсов поощряет массивное расширение внешнего участия в нефтяных рынках, позволяя мелким инвесторам, пенсионным фондам и другим игрокам из не нефтяной индустрии купить фьючерсы косвенно через нефтяные или товарно-биржевые фонды. Аналитики рассчитали, что к моменту кризиса 2008 г. несколько сотен миллиардов долларов было втянуто только из второстепенных инвестиционных потоков. Эти растущие производные инвестиционные средства также создали больше возможностей для незаметного вмешательства правительства в этот рынок, чтобы поддерживать высокие цены.

Итак "Закон о Модернизации Сырьевых Фьючерсов" или "Лазейка Энрон" позволила многим энергетическим компаниям выйти из сферы государственного регулирования и регулирования электронных торгов энергетическими фьючерсами, что породило самые сильные спекуляции и образование так называемых "пузырей". Известно, что случилось вскоре после этого с Enron. Но лазейка, тем не менее, осталась. И сегодня нефть стала самым спекулятивным продуктом в мире. Теперь спрос и предложение в лишь незначительно влияет на цену, тогда как спрос на нефтяные фьючерсы фактически определяет спрос на нефть что отражается на его цене.

«Невидимая рука рынка»

В "нулевых" интенсивно строились прогнозы о том, что в мире заканчивается нефть и так быстро и неминуемо, что приближается угроза глобального конфликта в условиях нависшего дефицита этого важнейшего ресурса. Своеобразная мантра "Peak Oil" или "Пик (добычи) Нефти" прочно встроилась в общественное сознание и в настоящее время она, казалось бы, принята без вопросов, как здравый смысл. Это, надо отметить, может служить основой для потока спекулятивных сделок с фьючерсами на нефть на Нью-Йоркской товарной бирже, где сейчас "справедливо" устанавливается базовая цена на нефть. И как нас заверяют сторонники рыночной теории - без любого неправомерного внешнего влияния «невидимая рука рынка» Адама Смита безжалостно взвинчивает вверх стоимость нефти в совершенно рациональном рыночном процессе ценообразования. Или наоборот понижает при обнаружении запасов нетрадиционных сланцевых углеводородов.

Анализируя фундаментальные факторы, выделим основные два, которые не противоречат рыночным законам и могут влиять на формирование цены на нефть: Рост добычи сланцевой нефти, как следствие приведший к сокращению закупок углеводородов США. Рост продажи нефти странами ОПЕК по демпинговым ценам, преследующих цель потеснить конкурентов в Азии и Европе как следствие сокращения экспорта нефти в США.

Рост добычи сланцевой нефти

Действительно, за счет общей добычи сланцевой в США и других видов "нетрадиционной" нефти произошел ее резкий прирост добычи в 2012 и 2013 году на 14% и 13,5% соответственно. В 2014 году ожидается не меньший прирост. Добыча в США в 2013 достигла своего максимума и составила 442 млн.т. (максимум за последние 28 лет), а импорт снизился с 67% до 46% от потребления (табл.1).

Этот фундаментальный фактор, который по мнению многих специалистов приводит к изменению цену на реальную нефть. В свою очередь следствием сокращения импорта нефти со стороны США и явилось снижение цен Саудовской Аравией, Кувейтом, Ираком, Ираном и Объединенными Арабскими Эмиратами и предоставление скидок для азиатских и европейских покупателей, на фоне усилившейся борьбы за долю энергетического рынка эти регионов. США и их союзники, в том числе Саудовская Аравии, Канада, Мексика и другие довольно хорошо сбалансированы на поставку сырой нефти и имеют очень долгую историю манипулирования ценами на нефть для осуществления разных таких целей.

Анализ структуры потребления нефти Соединенными Штатами показал, что США в последние годы на фоне небольшого посткризисного снижения общего потребления нефти и нефтепродуктов на 98 млн.т., также снизили и импорт нефти из Южной и Центральной Америки, Африки, Мексики, Ближнего Востока, Норвегии и нарастили экспорт из Канады (табл. 2).

Таким образом, причины снижения цены на нефть заключаются частично в эволюции факторных условий – появлении сланцевого фактора в США и снижения импорта ведущей державой. Стимулирование добычи сланцевой нефти и газа в США налоговыми льготами, прямыми вливаниями в новые технологии и сопутствующие технологические цепочки привело к экономическому росту в США, основанному на дешевом газе и нефти и новых технологиях. Как следствие изменилась динамика цен нефти в мире, поскольку США остается крупнейшим ее потребителем наряду с Китаем. Это можно отнести к фундаментальным факторам снижения цены, который, по мнению многих специалистов, приводит к изменению цены на нефть. Однако, несложно заметить, что увеличение добычи с 2007 по 2013 год и снижение импорта в США составило 254 млн.т., что составляет около 10 % от всего мирового импорта нефти и нефтепродуктов, который составляет 2 775 млн.т. Тем не менее, цена снизилась более чем на 30% с июня этого года. Это можно объяснить не столько переизбытком предложения нефти в мире, которое увеличилось на фоне сокращения импорта в США, сколько спекулятивной составляющей (оттоком капитала из нефтяных фьючерсов в другие финансовые инструменты и ценные бумаги). Понижательное давление на цену нефти вызвано не только снижением и появлением свободных объемов нефти и нефтепродуктов. Определенную роль играет негативная статистика, поступающая из Китая, отчасти связанная с ожиданием роста производства товаров в США и соответственно ожиданием уменьшения спроса на китайские товары, ориентированные на США.

Геополитический фактор

Современный мир условно делится на две группы - на тех, у кого есть нефть и тех, у кого ее нет, поэтому борьба за ресурсы достигает невообразимо больших масштабов. Мировой импорт во все страны потребляющие нефть и нефтепродукты в 2013 году составил 2775,5 млн.т. На Индию, Китай Японию, Сингапур приходится треть мирового потребления нефти и нефтепродуктов или 951,3 млн.т. - 34,3% от мирового импорта нефти и нефтепродуктов среди всех стран импортеров. Из этого количества 498,9 млн. т. или 52,4% от общего объема импорта в перечисленные страны поставляется странами Ближнего Востока. Если к перечисленным четырем странам добавить остальные страны Тихоокеанской Азии (Asia Pacific) без учета Австралии то общий объем импорта составит 1308,8 млн.т или 47,2% от всего мирового импорта. Объем импорта перечисленными странами вырос с 768,5 млн. т. до 1309 млн.т. или на 70% с 2001 по 2013 год. У этих стран нет достаточного количества ресурсов для обеспечения собственных потребностей и США не может не беспокоить молниеносный взлет объемов потребления столь ценных ресурсов планеты с их стороны.

Чтобы бороться с чрезмерным потреблением цена такого глобального товара как нефть при этом регулируется. Она может быть резко увеличена или также резко опущена - в нарушение принципов свободного рынка. Если нефть при цене скажем в $100 за баррель переоценена, скажем, на половину ($50 за баррель) - это можно сейчас приравнять к глобальному ежегодному перераспределению богатства в 2 триллионов долларов от потребителей к поставщикам, за исключением США. Почему за исключением США? Потому что, к примеру, часть доходов Саудовской Аравии от нефти стабильно возвращается в США в американские облигации или в виде инвестиций в акции американских компаний. К тому же высокая стоимость нефти поддерживает спрос на валюту ФРС США, в которой осуществляется сделки по нефти. То есть всем потребителям выгодна низкая цена на нефть, кроме США. Ниже будет объяснено, почему сейчас Соединенные Штаты заставили цену пойти вниз, в разрез экономической логики.

Высокие цены на нефть против Китая

Среди китайского населения и истеблишмента не бездоказательно растет убеждение, что США способствовали поднятию цен цены на нефть, и, вероятно, в скором времени они прийдут к такой же политике. Основная цель: сдержать превращение Китая в доминирующую мировую экономику. Истэблишмент национальной безопасности США рассматривает Китай как неизбежное стратегическую угрозу, и КНР убежден, что США пытаются содержать рост в экономической и военной мощи Китая и его геополитического влияния. Обе стороны не могут позволить себе говорить об этом открыто т.к. ставки чрезвычайно высоки. Для США: продолжение своего статуса безраздельного мировой сверхдержавы и хранитель мировой резервной валюты. Для Китая: выживание однопартийной коммунистической власти и небольшой элиты, которая сформировалась за ней. Между США и Китаем уже виден устойчивый рост напряженности и недоверия в течение последних двух десятилетий. Их отношения держится в основном на симбиотической зависимости от торговли друг друга.

На мировой арене больше США не является монополистом в потреблении - появился новый крупный потребитель нефти в виде Китая, который превратился из скромного экспортера нефти в начале 1990-х, в ненасытного ее потребителя. Истощающиеся нефтяные месторождения Поднебесной не смогли идти в ногу с растущими спросом на топливо, чтобы успевать за двузначными цифрами экономического прироста Китая. Отчаянно нуждаясь в энергии, КНР быстро стал вторым по величине мировой импортером нефти, и сейчас покупает за рубежом (импорт) как уже было сказано выше более 378 млн.т. (импорт) или 346 млн.т. (импорт минус экспорт) или 12,5 % от импорта мировой нефти и нефтепродуктов против 484 млн.т которые импортирует США или 327 млн.т «импорт минус экспорт» или 11,8 % от импорта мировой нефти и нефтепродуктов, которые в 2013 году приходилось на США. Чтобы лучше понять масштабы потребления Китая, следующие два места, которые занимают Япония и Индия уже составляют 7,5 % и 7,5% соответственно. Среднегодовой темп прироста потребления импорта нефти и нефтепродуктов (за вычетом экспорта) с 2001 по 2013 годы также впечатляет. Для Китая эта цифра составила 13,7 % в то время как для США (- 4%).

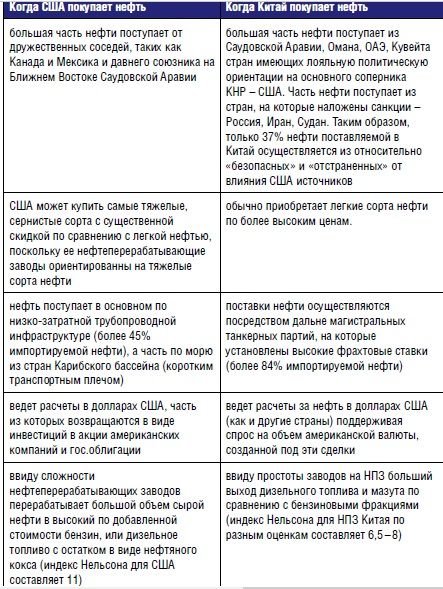

Большая часть напряженности между странами находится вне нашего поля зрения. Однако можно отметить несколько моментов в отношениях между США и Китаем доминирующих в последние годы. США препятствует роста углеводородных аппетитов поднебесной. Из рисунка 3 видно, что ряд стран, из которых получает нефть Китай, такие как Саудовская Аравия, Оман, ОАЭ, Кувейт имеют лояльную политическую ориентации на основного соперника КНР – США. В то же время на ряд стран - Россия, Иран, Судан наложены санкции. Таким образом, только 37% нефти поставляемой в Китай осуществляется из относительно «безопасных» и источников, не подпадающих под пристальное внимание США.

Цена и доступность нефти - это ключевые точки давления для Китая. Это привело его в неустанному поиске нефти у стран изгоев и там где «другие» ее добывают в последнюю очередь. Китай расширяет сферы своего присутствия в Судане, Йемене, Иране, Сирии, Венесуэле, Анголе. Китай интенсивно сотрудничал с Ираком в последние годы режима Садама Хусейна. И везде, где Китай ищет и добывает нефть - "беда идет следом". Можно с уверенностью сказать, что в настоящее время идет самая настоящая борьба по ограничению допуска Китая к мировому «углеводородному пирогу».

В таблице 3 показано сравнительные характеристики как следствия этих ограничений, где видно различия условий влияющих на эффективность экономики ведущих государств в целом (табл. 3)

Таблица 3

«Свободный» рынок нефти в мире

Возможно, наиболее заметным, в политике подъема цен на нефть и углеводороды была волны мега-слияний в нефтяной промышленности в конце 90-х. Это было необходимо для сдерживания мировой добычи сырой нефти. В короткий промежуток времени - всего за 13 месяцев, с середины 1998 г. до конца 1999 года произошли четыре огромных слияния нефтяных компаний на общую сумму четверть триллиона долларов, что резко увеличило концентрацию в нефтяной индустрии и перекроило ее конкурентную среду. Бум начался с British Petroleum (BP) объявивший дружественное слияние с Amoco (бывшая Standard Oil Company) в августе 1998 года, чтобы сделать BP преимущественно компанией находящийся в собственности США. Ранее в 1987 году компания приобрела BritOil и Standart Oil. В конце 1990-х годов в состав BP вошли также компании ARCO, Castrol и Aral. За этим последовала очередь Exxon, которая осуществила сделку по покупке Mobil. ВР в апреле 1999 года, приобрел отягощенный большими долгами Atlantic Richfield за $33 млрд., что поставило BP выше по рыночной стоимости одного из главных конкурентов - Royal Dutch Shell. Между тем, в Европе, французский «мейджор» Total поглотил бельгийский Petrofina в декабре 1998 за $ 13 млрд, и в июле 1999 года было запущенно успешное поглощение гиганта государственного конкурента Elf Aquitaine за $ 70 миллиардов.

Едва через год, стоимость ценных бумаг четырех топовых нефтяных игроков (ExxonMobil, BP, Shell и Total) увеличилось с менее чем половины, или 46% (от общей рыночной капитализации отрасли) до почти две трети, на 63%. Это был беспрецедентный разгул нефтяных слияний, которая продолжился с приобретением Texaco Chevron-ом годом позже, Conoco и Phillips объединились в 2001 году, и далее прошла волна более мелких аналогичных приобретений и слияний других добывающих и перерабатывающих независимых компаний.

Регулирующие органы США, однако, спокойно относились к событиям подобного рода. Они не препятствовали этому порыву к укрупнению как у некому логическому движению, которое может помочь американским «майджорам» конкурировать с иностранными государственными нефтяными компаниями. Если не брать в расчет некоторые нефтеперерабатывающие и сбытовые активы, которые принуждали продавать, чтобы решить локальные задачи в рамках антимонопольной работы, правительственный контроль и антимонопольные шаги по крупным сделкам по слиянию почти отсутствовали. Они проходили с минимальным количеством общественных дебатов, что сильно контрастировало на фоне той волны недовольств, которая была во время попытки Китая купить гораздо меньше по размером компанию Unocal несколько лет спустя. Основной вопрос, для какой цели осуществлялись слияние и как это повлияло тогда на цену на нефть?

Ответом будет то, что в каждом случае, соразмерные капитальные расходы объединенных компаний резко снижались. Их добыча нефти оставалась на одном уровне или снижалась, начиная с момента слияния, несмотря на «розовые» заверения, что сделки сделали крупные фирмы более эффективными и конкурентоспособными. Удивительно, как западные нефтяные компании, представляя объеденный организм был потрясающе неспособен (или проще "не хотел") ответить на резкий рост цен на нефть с увеличением ее предложения, несмотря на достаточные потоки денежных средств для инвестирования в добычу и постоянно совершенствующихся технологии. Китайские нефтяные компании, с другой стороны, показали, последовательный и существенный рост объема добычи нефти, несмотря на их относительно отсталую техническую базу.

Не желая мириться с посягательством со стороны Китая на нефтяные запасы на Ближнем Востоке президент Джордж Буш выбрал эффективный метод контроля над запасами - вторжение и оккупация Ирака, которая в другой форме (с помощью подконтрольной ИГИЛ) сохраняется до сих пор и конца ей не видно. Цель войны и оккупации было не обогащение друзей семьи Буша связанных с нефтегазовой отраслью, а в том, чтобы держать иракскую нефть в земле подольше и подальше от китайцев. Очевидно, что та экономика, которая контролирует углеводородные ресурсы или те остатки углеводородов, извлечение, которых будет рентабельно в будущем останется «на плаву» дольше всех других экономик.

В дополнение к блокированию Китая от развития экономических отношений с Ираком, которые к моменту вторжения уже достигли угрожающих масштабов для США, война в Ираке как следствие изъяла из мировой торговли 3 млн. баррелей в день сырой нефти. Это составляло около 4% от мирового производства в 2003, что частично также повлияло на баланс спроса и предложения позволяющий спекулянтам на бирже NYMEX начать эскалацию цен в 2000-х. Оккупация Ирака, чтобы отстранить китайцев от Ирака отложила и, возможно, вообще позволила избежать в краткосрочной перспективе прямой военной конфронтации между США и Китаем за углеводородные ресурсы. Оккупация Ирака тогда была сделкой, где вместо Ирака «на откуп» Китаю был отдан ИРАН как надежный поставщик нефти. Однако сейчас ситуация коренным образом меняется и с Ираном. США развивают отношения с этим государством. По словам президента Института Ближнего Востока Евгения Сатановского – сегодня «идея фикс» для США именно Иран вывести на европейский рынок как основного поставщика природного газа, нефти и нефтепродуктов. Ирану это позволит уйти из под санкций, вооружиться, провести технологическое обновление своих производств. Для США перенаправить углеводороды на территорию Европы, где господствуют Россия и страны Ближнего Востока. Безусловно то, что это может стать проблемой Саудовской Аравии создает определенное напряжение.

Учитывая чрезвычайно высокий геополитические ставки, не удивительно, что ни один из ключевых игроков в этой игре не готов раскрывать свои истинные цели, придумывая теории, почему цены на нефть были так высоки, о том, почему США вторглись в Ирак.

Китай, понимая, что серьезно уязвим к росту мировых цен на нефть, который снижает конкурентоспособность китайских товаров, предпринял комплексную стратегию, чтобы защитить себя, имея относительно слабые карты на руках. Ограниченный в собственной нефти Китай вынужден покупать нефть извне или искать внешние источники для участия в долевой собственности при разработке нефти. И везде, где Китай идет за нефтью или нефтяными активами, проблемы следуют по пятам. Решительные усилия КНР сделать себя продуцентом основных товаров для всего мира - и вместе с этим материалов - стали, стекла и нефтехимии заставила расти потребление энергии, даже быстрее, чем рост ВВП. Это нетипичное явление для современной экономики усугубляется еще тем, что Китай, несмотря на постоянную модернизацию, растрачивает энергию не всегда эффективно. В Китае повсеместные субсидии, установленные для промышленных тарифов на электроэнергию позволяли (до сланцевой революции) опустить цену на электроэнергии, ниже чем в США и других промышленно развитых странах. Автомобильные топлива также субсидируется, путем ограничения оптовых цен, которые могут быть установлены переработчиками и установление пределов добавленной стоимости при розничной реализации. В то время как энергетические субсидии могут помочь промышленности и снять нагрузку с потребителей такая практика при повышении стоимости нефти может крайне негативно отразится на способности КНР поддерживать режим субсидирования. Ранее он был направлен, чтобы сохранить эффективную стоимость нефти на уровне S40/барр нефти. Если скажем нефть на внешних рынках Китай закупал по S100/барр (ранее), ежегодные расходы Пекина ошеломляют своим размером - $ 140 млрд. потерь в виде денежных затрат на субсидии. Очевидно, что при более высоких ценах, проблема усугубляется. Это отчасти объясняет почему США могут вернутся к стратегии высоких цен очень скоро. Проблему еще сильнее усугубляет заниженный курс юаня к доллару США с его фактически сохраняющейся привязкой к обесценивающимусядоллару.

Выводы

Резкие колебания в конце 70-х начало 80-х усилили доказательство того, что ценами на нефть можно манипулировать как геополитическим инструментом или оружием. Если основным стимулом США снизить цены в 1980-х был ослабить СССР, одновременно стимулировать экономику США, за счет приобретения дешевой нефти и снижения налогов на свою нефтяную отрасль. Зачем изменять стратегию на противоположную после 1999 год и запускать механизм роста цен, а в 2010-х снова снижать цены? По словам многих западных экспертов в частности, они могут быть использованы, чтобы наказать Россию за успехи в последние годы в геополитической сфере, чья экономика оживает или ослабевает в зависимости от стоимости экспорта нефти и производной от нефти цены газа. На фоне снижения собственного экономического и военного влияния США не могут проводить экономическую политику сдерживания и против Китая, и против России. Стратегия может быть одна - или понижение цены на нефть или ее повышение. США будут выбирать и, вероятнее всего, выберут Китай как противника т.к. при повышении цены удовлетворяется еще одно условие - рост спроса на доллар как валюту расчета за нефтяные сделки.

Одна есть и другая экономическая стратегия, которая заставила в 2014 году пойти резко вниз и цель подорвать экономику России отнюдь не главная - это скорее побочный эффект. Основная причина нынешнего снижения - стабильность доллара как резервной валюты мира, которая зависит от многих факторов одним из которых является рост инвестиционной привлекательности США. Одна из важнейших сторон экономики США является финансовая система. С одной стороны она подпитывается за счет международных расчетов других стран за нефть в валюте США (снижение цены уменьшает эту подпитку). С другой стороны она попитывается благодаря росту инвестиций в американскую экономику. Для Вашингтона, на современном этапе, нужно показать эффективность платежеспособности своей экономики перед странами-кредиторами, поэтому нужно демонстрировать настоящий рост экономики. Этот рост в сейчас США достигнут благодаря "дешевому" сланцевому газу и сланцевой нефти, а не только за счет доп. эмиссии доллара. Благодаря перепроизводству газа и увеличения генерации электроэнергии за счет газа стоимость энергии в Америке резко упала. Падение стоимости энергии в США качественно повысило конкурентоспособность американской экономики, запустила процессы реиндустриализации, что чрезвычайно серьезно оздоровило и продолжает оздаравливать экономику сейчас. Экономика США становится не только более конкурентоспособной, но и более устойчивой к экономическим потрясениям. Президент США, выступая с ежегодным посланием 28 января 2014 г в Конгрессе, заявил, что за счет мультипликативного эффекта, полученного от сланцевого газа, впервые, за более чем 10-летие, Америка обогнала Китай в инвестиционной привлекательности, став местом № 1 в мире для инвестиций. Существенное снижение стоимости газа (из-за сланцевой революции) в США, привело к снижению затрат на производство американских товаров. Дело дошло до того, что из традиционных районов производства товаров в Юго-Восточной Азии транснациональные компании (ТНК) стали возвращать капитал и промышленные предприятия в США. Очевидно сланцевый газ не только механизм возврата доверия к США как основному кредитополучателю, но и механизм роста инвестиционной привлекательности.

Заключение. Следует отметить, что США имеют сильное влияние на страны ЕС, что в свою очередь отражается на России. Многие понимают и видят, что санкции против России носят временный и не всеобъемлющий характер, однако в этих условиях Россия все сильнее и сильнее осуществляет разворот на восток, особенно если рассматривать поставки углеводородов и строительства нефтегазоперерабатывающих и нефтехимических комплексов на дальнем Востоке. Россия, в настоящее время, интенсивно развивает свое военное политическое и экономическое сотрудничество с Пекином. Однако, открывая "двери" в Азию мы должны знать и учитывать особенности азиатского менталитета. Любая уступка в Азии расценивается не как решение проблемы, а как проявление слабости, за которой последует требование новой уступки. С Китаем трудно иметь дело, если нет конкуренции. Скидки которых добивается Китай на иранскую нефть, вызванные блокадой иранской нефти западом, грабительские. А с кем можно иметь дело, если нет конкуренции? Пожалуй, что ни с кем. Для России важно не уходить с европейского рынка, чтобы имеет возможность торговаться с Китаем.

Что касается США как главного мировой регулятора цен на нефть – сдерживать рост цен на нефть не находится в долгосрочных в интересах США т.к. является критической точкой давления на Китай. Однако следует ожидать некоторого снижения цен от текущего уровня к лету 2015 года с последующей коррекцией и подъему выше $150 к 2020 г. Сложно прогнозировать изменение цен в течение 5 лет, но однозначно сказать, что он будет понижательным или повышательным нельзя. США стимулирует собственную экономику за счет дешевых углеводородов. По мере ее восстановления баланс должен сместиться в сторону роста цен на углеводороды.

* Принятие Закона Гласса—Стиголла стало реакцией властей США на финансовый кризис, начавшийся осенью 1929 года и в первую очередь затронувший фондовый рынок. Так как активными участниками операций на фондовом рынке были коммерческие банки, использовавшие денежные средства клиентов для приобретения ценных бумаг, обвал фондового рынка привел к банкротству множества банков. Ответной реакцией законодателя США стал Банковский закон 1933 года

* газовый конденсат - относительно "легкая" фракция, содержащаяся и в нефти, которую относят при подсчете добычи углеводородов к добытой нефти

* Вана Джиши одновременно является директором университета международных исследований Центральной Партийной школы Китая.

ссылка: http://currencywar.blog.hexun.com.tw/13271626_d.htm

3. В.В. Бушуев, А.А. Конопляник, Я.М. Миркин, Цены на нефть: Анализ, тенденции, прогноз, Москва 2013. ссылка: http://www.konoplyanik.ru/ru/publications/77m.pdf