В мае 2022 г. Европейская комиссия разработала план отказа от российских угля, нефти и газа, в основе которого лежит экономия энергии, диверсификация поставок энергоресурсов и ускорение темпов замены ископаемого топлива за счет перехода Европы на альтернативные источники энергии. Поскольку в энергетическом балансе Европы трубопроводный газ из РФ занимал 40 % импорта (242,5 млрд м3 в 2021 г.), а ее трубопроводная сеть была ориентирована для транспортировки российского газа, данное решение привело к значительным изменениям на энергетических рынках: значительно выросла роль СПГ, увеличилось количество строящихся заводов по сжижению газа, регазификационных терминалов и газовозов, что повлекло за собой увеличение важности газовых проектов.

Данная статья является логическим продолжением публикации о состоянии нефтегазовой отрасли в 2020–2021 гг., опубликованной в журнале «Neftegaz.Ru» (№ 2, февраль 2023 г.), и посвящена рассмотрению деятельности ключевых компаний отрасли. Компании, рассматриваемые в статье, на 01.01.2023 г. владели 24,8 % мировых запасов газа, 22,9 % запасов нефти и в 2022 г. обеспечили 34,98 % общемировой добычи газа и 35,73 % добычи ЖУВ, поэтому на основании анализа их деятельности могут быть оценены важнейшие тренды отрасли.

Ресурсное состояние нефтегазовой отрасли

В статье проведен сравнительный анализ ключевых показателей деятельности крупнейших зарубежных (11 шт.) и отечественных (4 шт.) нефтегазовых компаний: ExxonMobil, Chevron, ConocoPhillips, Shell, BP, TotalEnergies, Equinor, Eni, PetroChina, Sinopec, Saudi Aramco, ПАО «НК «Роснефть», ПАО «ЛУКОЙЛ», ПАО «НОВАТЭК», ПАО «Газпром». Эти компании владеют значительным объемом запасов УВС, а также занимают лидирующие позиции на энергетическом рынке.

Данные компаний, на основании которых выполнен анализ, достаточно разнородны: используются различные коэффициенты перевода. Анализируемые компании не имеют однородного деления по регионам, как правило, выделяются США, прочие страны Америки (иногда с разделением на Северную и Южную), Европа, Северная и Тропическая Африка, Азия и Австралия. Некоторые компании выделяют только основной регион деятельности и иные поставки (в частности, китайские PetroChina и Sinopec Corp.). Для унификации отчетных данных в данном исследовании принято следующее деление регионов: Азия и Океания, Европа, Америка и Африка.

Добыча

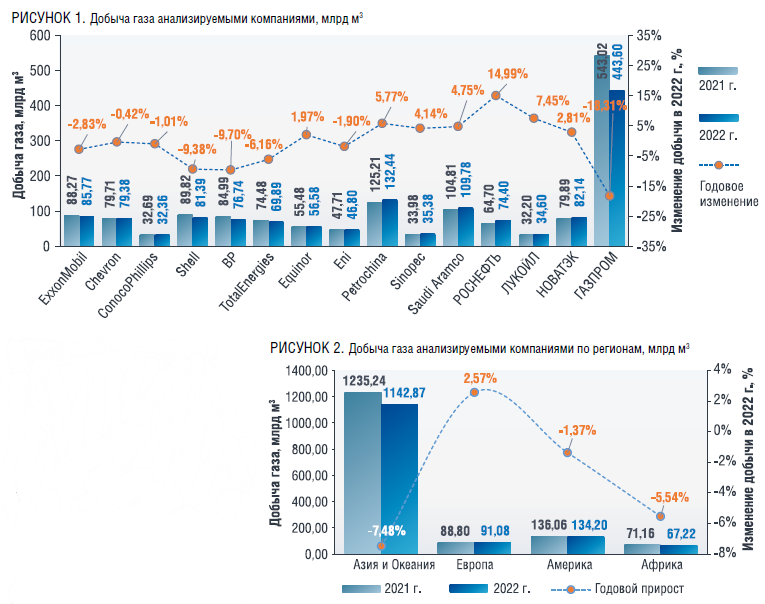

Согласно данным [1–18], общий объем добычи газа анализируемыми компаниями в 2022 г. составил 1 441,1 млрд м3, что на 6,23 % меньше показателя 2021 г. (1 536,9 млрд куб. м) и даже меньше уровня кризисного 2020 г. (1 452,3 млрд куб. м). Наиболее заметно снизилась добыча газа у компаний Shell, BP и TotalEnergies (на 9,38, 9,43 и 6,17 % соответственно), необходимо отметить, что у Shell и BP падение добычи (на 5,64 и 2,02 % соответственно) наблюдалось и в 2020 г.

Падение добычи у этих компаний связано с уходом с российского рынка (TotalEnergies вышла из совместного проекта с ПАО «НОВАТЭК», ВР – из ПАО «НК «Роснефть», Shell – из проектов Сахалин-2 и «Салым Петролуем»). Кроме того, падение добычи у Shell вызвано забастовкой рабочих в Австралии, у BP – сокращением деятельности в Канаде, а TotalEnergies сократило добычу в Мьянме, Таиланде и Нигерии.

В то время как добыча газа почти у всех европейских компаний упала, большая часть компаний, работающих в Азии и на Ближнем Востоке, увеличили объемы добычи (PetroChina, Sinopec, SaudiAramco, Роснефть, ЛУКОЙЛ и НОВАТЭК). Наибольший прирост как абсолютный (+9,7 млрд м3), так и относительный (+14,9 %) показала компания Роснефть, активно развивающая газовые проекты. Добыча китайскими компаниями увеличивается из-за роста внутреннего спроса на газ и отмене ограничений, связанных с COVID-19, а основным драйвером увеличения добычи газа является решение властей Китая о развитии собственной добычи.

Однако даже совокупный прирост всех азиатских компаний не смог компенсировать падение добычи компании Газпром, снижение которого составило 18,3 % (99,4 млрд куб. м). Это падение связано в первую очередь с прекращением поставок газа в ЕС, а также с естественным снижением пластового давления в разрабатываемых продуктивных горизонтах.

Сокращение добычи в РФ и других странах привело к снижению добычи газа в Азии и Океании на 7,48 %. Также падение добычи газа в 2022 г. наблюдается в Америке и Африке (на 1,37 % и 5,54 % соответственно). Единственным макрорегионом, нарастившим добычу, является Европа (на 2,57 %), в основном за счет увеличения добычи компанией Equinor (в Норвежском море), но ввиду малых объемов добычи абсолютный прирост составил всего лишь 2,28 млрд м3.

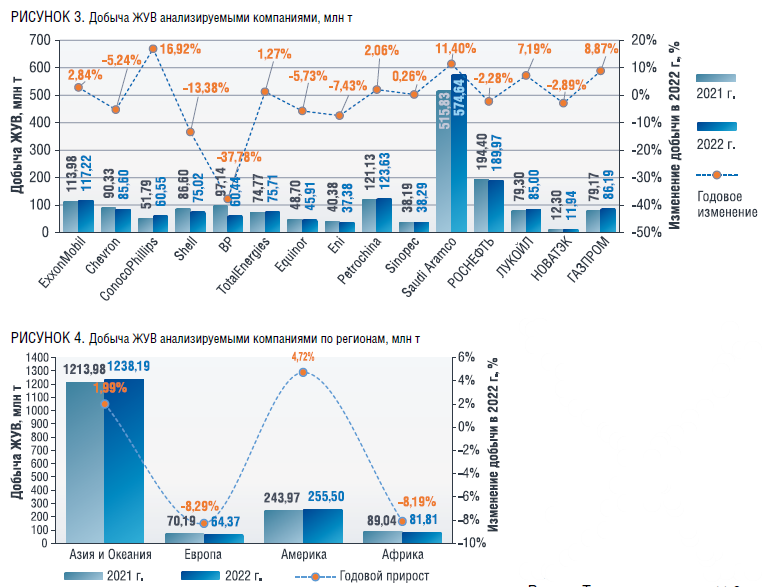

Общий объем добычи ЖУВ (нефть, газовый конденсат и битумы) анализируемыми компаниями в 2022 г. составил 1 666,6 млн т, что на 1,25 % выше показателя 2021 г. (1 646,0 млн т). Так же как и годом ранее, наибольшее увеличение добычи в процентном отношении показала ConocoPhillips, добыча которой выросла на 16,91 % (8,8 млн т), Наибольшее увеличение в абсолютном значении показала компания SaudiAramco (на 58,8 млн т, 11,40 % от уровня 2021 г.). Также наблюдается рост добычи у ПАО «Газпром» до 86,2 млн т (на 8,88 % от уровня в 2021 г.).

Добыча УВ ConocoPhillips растет второй год подряд преимущественно за счет наращивания портфеля активов сланцевой нефти и газа. Так, в 2022 г. добыча выросла за счет приобретения активов Shell в бассейне Delaware в Техасе. SaudiAramco увеличила объем добычи ЖУВ из-за нормализации цен на ЖУВ на международном рынке (стоимость увеличилась с 70 до 101 долл. США за баррель в 2021–2022 гг.). Значительную роль в восстановлении приемлемого уровня цен на ЖУВ в 2022 г. сыграла деятельность стран-участниц ОПЕК+. Увеличение объемов добычи ЖУВ Группой Газпром обусловлено вводом в эксплуатацию производственных мощностей на участках ачимовских отложений Уренгойского месторождения и наращивания добычи ПАО «Газпром нефть».

Наибольшее снижение добычи по итогам 2022 г. произошло у BP, (падение составило рекордные 36,8 млн т, ~38 % по сравнению с 2021 г., данное являние связано с уходом компании из России. Также снижение на 11,6 млн т (13,4 % от уровня 2021 г.) наблюдается у Shell, – в основном падение произошло из-за выхода компании из проекта по добыче в басейне Permian и утраты доли в Салым Петролеум. По большинству же остальных компаний добыча изменилась незначительно [1–18] (рисунок 3).

Если же рассматривать динамику по регионам, то в Азии и Океании добыча ЖУВ увеличилась на 1,99 % (на 24,2 млн т): уход европейских компаний с российского рынка скомпенсирован приростом у SaudiAramco, увеличилась добыча ЖУВ в 2022 г. в Америке на 4,72% (на 11,5 млн т). Продолжается тенденция по снижению добычи ЖУВ в Африке и на территории Европы (на 8,12 % и 8,29 % соответственно, рисунок 4) [1–18].

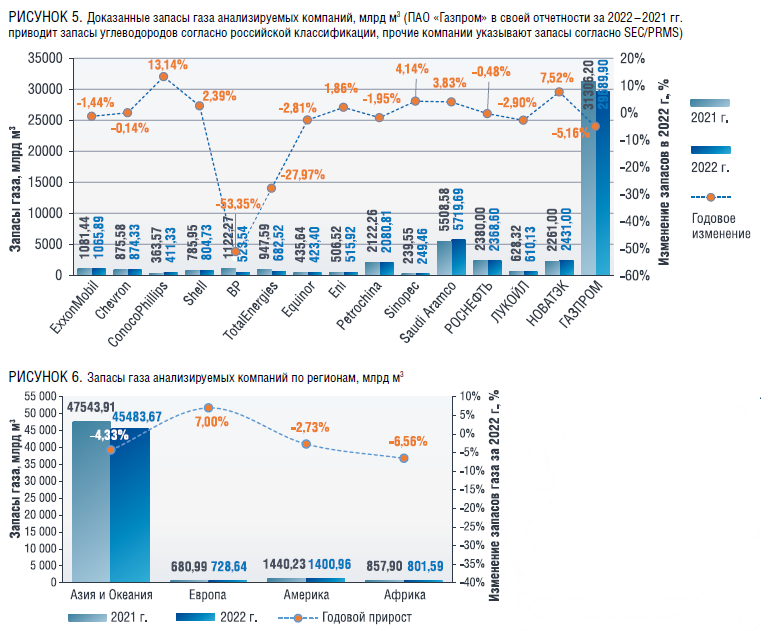

Общий объем запасов газа анализируемых компаний в 2022 г. снизился на 4,11 % по сравнению с запасами 2021 г. [1–18]. В процентном соотношении наиболее заметно снизились запасы BP – на 53,35 % (599 млрд куб. м), а в абсолютном значении наибольшее снижение запасов наблюдается у ПАО «Газпром» – 1616 млрд куб. м (на 5,16 % от уровня 2021 г.). Основной причиной уменьшения запасов в 2022 г. у BP является выход из совместных предприятий в России, выбытие активов дочерних предприятий в Канаде, США и Северном море и предприятий, учитываемых по долевому участию, в Южной Америке, Канаде, США и Северном море. Наибольшее сокращение запасов у Группы Газпром наблюдается на месторождениях Уральского ФО (2315,3 млрд куб. м) и связано с переоценкой запасов с учетом КИГ.

В 2022 г. увеличились запасы газа Sinopec, НОВАТЭК и ConocoPhillips. В процентном соотношении наиболее заметно увеличились запасы Sinopec – на 20,87 % (43 млрд куб. м), а в абсолютном значении наибольшее увеличение запасов наблюдается у компании НОВАТЭК – 170 млрд куб. м (7,52 % от уровня 2021 г.). Запасы газа у компании Sinopec увеличились за счет месторождения Fuling (на 6,33 %) и других месторождений Китая (7,92 %). Необходимо отметить, что компания осуществила крупные открытия газовых месторождений в конце 2022 г., данные о которых не представленны в оффициальной отчетности за 2022 г., что позволяет предположить, что общий объем запасов компании в 2023 г. также увеличится. Запасы ConocoPhillips выросли на 13,14 % за счет прироста запасов аффилированных компаний в АТР.

Несмотря на открытие крупных месторождений в Азии в бассейне Sichuan, продолжается тренд на снижение запасов газа, в Азии в 2021 г. снижение составило практически 3,5 трлн куб. м, (6,88 %), а в 2022 г. снижение составило еще дополнительно 2,06 трлн куб. м (4,33 %). Также снижаются запасы газа в Америке и в Африке на 2,73 % и 6,56 % соответственно. Единственным регионом, увеличившим совокупные запасы газа, стала Европа, где объем запасов увеличился на 48 млрд куб. м за счет шельфовых месторождений.

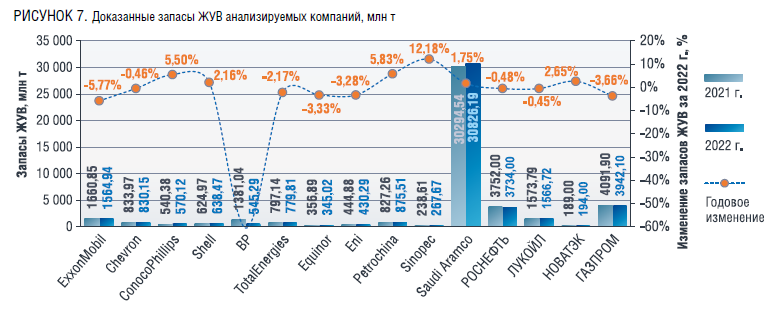

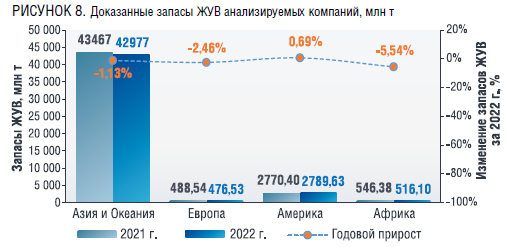

В 2022 г. суммарные запасы ЖУВ анализируемых компаний изменились незначительно (падение составило примерно 487 млн т – 1,04 %). Наиболее заметное падение запасов произошло у BP, запасы ЖУВ которой снизились на 835 млн т (60,49 % от запасов 2021 г.), Saudi Aramco полностью компенсировалf падение запасов ЖУВ 2021 г. (тогда оно составило 274 млн т), в 2022 г. объем запасов ЖУВ увеличился на 532 млн т. Продолжается рост запасов ЖУВ компании Petrochina, увеличение составило 49 млн т. (5,89 %). Запасы ЖУВ в Азиатско-Тихоокеанском регионе сократились незначительно – всего на 1,13 %.

В 2020–2022 гг. нефтегазовая отрасль испытывала сильнейшее влияние колебаний цен на УВС. В 2020 г. впервые в истории биржевые цены на нефть стали отрицательными, а уже в августе 2022 г. цены на газ достигали 3810,4 долл. США за 1000 куб. м на ключевом европейском газовом хабе (TTF). Такие колебания основного источника доходов нефтегазовых компаний не могли не сказаться на результатах деятельности. При резких снижениях цен на УВС (2020 г.), компании, как правило, производили оптимизацию расходов за счет сокращения капитальных затрат, персонала, оптимизации портфеля активов (концентрация на проектах с наименьшим сроком реализации и наиболее быстрым сроком окупаемости).

На фоне стабильного роста цен на нефть в 2021–2022 гг. и резкого роста цен на газ прибыль у большинства компаний по итогам 2022 г. значительно выросла, а совокупная прибыль всех компаний составила 475,51 млрд долл. США, что на 36 % выше ня 2021 г. (349,65 млрд долл. США).

Одним из направлений сокращения затрат компаний стало сокращение объемов геолого-разведочных работ, объем затрат у рассматриваемых компаний в 2022 г. составил 16,82 млрд долл. США, что на 4,09 % меньше показателей 2021 г. (17,5 млрд долл. США). В целом по отрасли тенденция аналогична, что привело отрасль в 2021 г. к наименьшему за последние 75 лет приросту – 4,7 млрд т н.э., в 2022 г. прирост увеличился до 7,3 млрд т н.э., что является недостаточным для восполнения общемировой добычи УВ.

Несмотря на восстановление спроса и цен на УВС в 2022 г., затраты на ГРР у рассматриваемых компаний в денежном выражении составили 16,82 млрд долл. США (~13 % от прибыли 2022 г.). Основной объем прибыли компании-недропользователи раправили на дивиденды, приобретение долей в новых проектах и на программы обратного выкупа акций.

С учетом того, что прирост запасов по результатам ГРР имеет прямое, однако несколько отложенное (1–1,5 года) влияние на прирост запасов, можно предположить, что объемы открытий в 2023 и 2024 гг. будут приблизительно сопоставимы с объемами прироста 2021 и 2022 гг. Для изменения данной динамики и перехода к уверенному росту необходимо увеличить объем инвестиций в ГРР и поддерживать тренд роста объемов ГРР на протяжении нескольких лет.

Южная Америка

В Южной Америке заметных изменений в трендах развития нефтегазовой отрасли не произошло: продолжается развитие крупного проекта Stabroek на шельфе Гайаны, продолжаются работы на шельфе Суринама, ведется разведка и добыча в бассейне Campos на шельфе Бразилии, ВР продолжает реализацию СПГ-проектов с ресурсной базой на месторождениях шельфа Тринидад и Тобаго. На сухопутных месторождениях континента продолжается доразведка и разработка уже эксплуатируемых месторождений, идет поиск наиболее оптимальных решений освоения месторождений ТРИЗ (формация Vaca Muerte). Доразведка таких месторождений осложнена экологическими ограничениями. Так, ConocoPhillips в Колумбии уже более 4 лет не может провести испытания скважины на приток, поскольку применение ГРП запрещено судебным решением.

Африканский континент

Деятельность крупнейших игроков в Африке неоднородна. Активно продолжается реализация проектов на севере континента, географическое положение которого благоприятно для наращивания поставок в Европу. Расширяется число проектов в Ливии, планируется нарастить добычу на месторождениях Алжира и Египта.

Продолжается и расширяется деятельность крупных недропользователей на шельфе континента: введено в разработку месторождение Coral в южной части бассейна Rovuma. Проект реализуется совместно с Eni, ExxonMobil, CNPC, Galp, KOGAS и Национальной углеводородной компанией Мозамбика. В 2022 г. введен в эксплуатацию плавучий СПГ-завод Coral South в Мозамбике мощностью 3 млн т СПГ и 480 тыс. т конденсата в год. Возможно расширение деятельности крупных игроков на североафриканских и шельфовых проектах.

Почти все крупные игроки значительно сократили свое присутствие в континентальной части Африки ниже Сахары. Причина этому – соображения безопасности, коррупция и акты терроризма на производственных объектах, в том числе сопряженные с человеческими жертвами. Так, к числу наиболее сложных регионов относится Нигерия, где в 2021 г. на объекте Shell в результате террористической атаки погибли 7 человек. После этого количество лицензий на сухопутные участки, принадлежащие крупным компаниям, резко сократилось. В 2021 г. ExxonMobil прекратила деятельность в Мавритании, Гане, в 2022 г. был начат выход из проекта в Чаде, однако сделка по продаже актива была оспорена на государственном уровне.

Многие компании в 2020–2022 гг. пересмотрели портфель своих проектов в регионе, отказавшись от проектов с большими сроками реализации и требующих значительных затрат.

На деятельность крупных компаний в Африке влияет и т.н. «климатическая повестка». В соответствии с программой выполнения Парижских соглашений и стимулирования перехода на ВИЭ страны «Большой семерки» (G7) объявили о планах прекратить международную государственную поддержку новых проектов по ископаемым ресурсам, что осложняет реализацию крупных проектов. Государственные компании стран Африки, как правило, имеют скромные финансовые возможности, вероятно финансирование проектов с участием консорциумов западных компаний «второго эшелона» либо с участием компаний из КНР.

Азия и АТР

По мере того как европейские и в меньшей степени американские компании переориентируют свою деятельность в сторону возобновляемых источников энергии, Азиатско-Тихоокеанский регион становится основным драйвером развития новых нефтегазовых проектов [19]. Из реализуемых в 2022 г. нефтегазовых проектов общей мощностью 783 ГВт, 514 ГВт (66 %) расположены в странах АТР. Наибольшей является доля Китая (21 %), в число лидеров входят также Вьетнам, Бангладеш, Филиппины и Тайвань. Стремление к вводу новых мощностей по добыче нефти и газа и строительству СПГ-инфраструктуры стало реакцией на кризис СПГ в 2022 г., когда отказ стран Европы от российского газа привел к кратному росту цен и переориентации многих поставщиков в АТР на европейский рынок.

Темп открытий в регионе в 2022 г. вырос относительно прошлого года, крупные открытия были сделаны на месторождениях Китая и России. Однако ряд объявленных китайскими компаниями открытий приурочены к глубоко залегающим пластам (до 7–8 км), освоение их и ввод в разработку являются достаточно отдаленной перспективой.

Северная Америка

В североамериканском регионе в 2022 г. основной объем ГРР приходился на проекты в Мексиканском заливе, ведутся работы и в континентальных бассейнах, включая сланцевые толщи. Из крупнейших открытий можно отметить открытие месторождения с запасами около 200 млн т н.э. на участке Theta West на Аляске. На фоне роста мировых цен на нефть и сокращения резервов США, администрация Байдена выдала Chevron разрешение на реализацию проекта Willow в этом регионе, несмотря на критику природоохранных организаций [20]. Проект предполагает значительные объемы бурения и добычу более 80 млн т н.э. за 30 лет.

Надо отметить, что крупнейшие компании США (ExxonMobil, Chevron, ConocoPhillips) все более концентрируют свою деятельность в сланцевых бассейнах континентальных США, сокращая присутствие в Европе [21]. Причина этого тренда – растущие экологические ограничения и рост экономических проблем в ЕС.

Еще одним трендом стало сокращение ведущими компаниями отрасли работ на проектах Канады, связанных с нефтеносными песками, битумами и сланцевой нефтью. Эти проекты являются наиболее углеродоемкими и оказывают негативное влияние на экологическую отчетность компаний-операторов. Поэтому многие крупные компании планируют либо сократить свое участие в таких проектах, либо полностью выйти из них.

Европа

Основным трендом европейской энергетики является постепенное наращивание в энергетическом балансе доли ВИЭ и переход на «зеленую энергетику». Разработка месторождений и проведение ГРР все больше смещаются в шельфовые районы, преимущественно Норвежское, Северное и Баренцево моря. Кризис с поставками газа привел к тому, что, вопреки взятому курсу на сокращение добычи УВ, в Англии была возобновлена выдача лицензий на шельфовые участки. Добыча на месторождении Гронинген в Голландии окончательно прекращена из-за многочисленных землетрясений.

Перспективным районом является шельф Средиземного моря, где открыты и разрабатываются крупные месторождения (Aphrodite, Zohr, Leviathan, Tamar и др.), однако проведение работ там сопряжено с геополитическими рисками: споры вокруг территориальной принадлежности месторождений, неурегулированность границ могут привести к осложнению работ.

Несмотря на масштабные глобальные инвестиции в производство СПГ, большая часть новых мощностей поступит на рынок не раньше 2025–2026 гг., что делает Европу энергетически уязвимой. Такие факторы, как осложнение транспортировки УВ через Суэцкий канал и Красное море, экстремальные природные явления, истечение контракта на транзит российского газа по ГТС в 2024 г., могут привести к дальнейшему росту инфляции и нестабильности. С учетом отказа ЕС от российского газа и невозможности обеспечить потребление собственными силами будет нарастать энергетическая зависимость Европы от США, совокупная мощность СПГ-терминалов, проектируемых в США и ориентированных в т.ч. на европейский рынок, составляет 333 млн т/год.

Хотя добыча газа в 2022 г. уменьшилась на 95,8 млрд куб. м, потребность в газе, как в значительно более экологичном топливе (по сравнению с углем и нефтью), будет нарастать. Изменение энергетических потоков приводит к росту роли газа на Африканском и Американском континентах, в связи с чем ожидается, что крупные энергетические компании будут увеличивать объем инвестиций в газовые проекты (в том числе и геологоразведку новых газовых месторождений), а также будет увеличиваться доля возобновляемых источников энергии в портфеле компаний.

Также ввиду того что перед европейскими странами вновь встал вопрос энергетической безопасности, следует ожидать роста инвестиций на ГРР на севере Африки, а также увеличения объема шельфовых проектов в Африке, это обусловлено коротким логистическим плечом, а также необходимостью возобновления поставок газа для осуществления энергетического перехода.

Поскольку в обозримой перспективе поставки на Запад будут сокращаться, российским компаниям необходимо продолжать работу по диверсификации потоков газа в южном и юго-восточном направлениях. В рамках диверсификации необходимо развивать СПГ-проекты, в рамках «Восточной газовой программы», стратегий социально-экономического развития Сибирского ФО и Арктической зоны РФ. Для производства продуктов с большей добавленной стоимостью необходимо дальнейшее развитие газо- и нефтепереработки на территории РФ, например, увеличение мощностей по производству аммиака, карбамида и др. комплексных удобрений (более подробно написано в статье «Мировая аммиачная промышленность: анализ современного состояния и прогноз развития», опубликованной в Neftegaz.Ru № 9, 2023 г.).

1. Годовой отчет ПАО «НК «Роснефть» за 2022 г.

2. Годовой отчет ПАО «ЛУКОЙЛ» за 2022 г.

3. Годовой отчет ПАО «НОВАТЭК» за 2022 год

4. Годовой отчет ПАО «Газпром» за 2022 год

5. Финансовый отчет ПАО «Газпром» за 2022 год

6. Form 10-K Exxon Mobil Corp Annual report For the fiscal year ended December 31, 2022

7. Exxon Mobil Corp Annual report 2022

8. Chevron Corporation Form 10-K for the fiscal year ended December 31, 2022

9. Chevron Corporation 2022 Annual Report

10. Shell Annual Report and Form 20-F 2022

11. PetroChina Company Limited 2022 Form 20-F

12. PetroChina Company Limited 2022 Annual Report

13. TotalEnergies Form 20-F 2022

14. Form 20-F Annual Report BP

15. Annual Report and Form 20-F, Equinor

16. Saudi Aramco Annual Report 2022

17. Sinopec Group Annual report 2022

18. Eni Consolidation Area 2022

19. Asia is driving two-thirds of new oil and gas development, 27.10.2023

20. Администрация Байдена одобрила масштабный проект ConocoPhillips на Аляске, 27.10.2023

21. Американский нефтегаз уходит из Европы и Африки, 30.10.2023