Цель настоящей работы – оценить перспективность имеющихся планов государства и компаний по реновации перерабатывающего сегмента, с учетом ключевых тенденций развития мирового рынка нефтепродуктов, направлений технологического изменения мировой перерабатывающей отрасли, а также с применением системного инструментария сформировать прогноз ключевых показателей российской нефтепереработки.

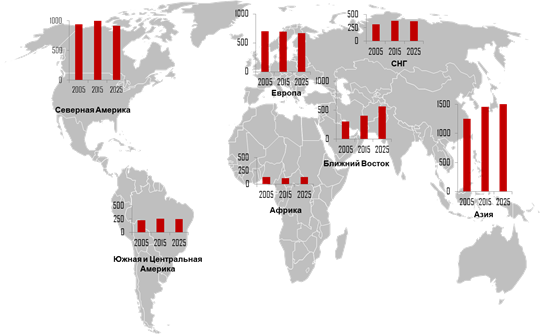

По нашим оценкам, на период до 2025 года развитие первичной переработки нефти будут определять ярко выраженные разнонаправленные региональные тренды.

Слабые темпы роста спроса на жидкие топлива в развитых странах (а, во многих странах и заметное снижение) привели к образованию в них избыточных мощностей первичной переработки. В первую очередь под сокращение рискуют попасть низкомаржинальные перерабатывающие предприятия Европы. Помимо этого ожидается оптимизация мощностей в США, а так же вывод из эксплуатации ряда малых и низкокомплексных заводов в Южной Америке и странах СНГ.

Наиболее значительный, почти двукратный, рост объемов первичной переработки к 2025 году ожидается непосредственно возле мест добычи на Ближнем Востоке в рамках изменения торговых стратегий Saudi Aramco и INOC, направленной на увеличение в пуле продаж продукции переработки взамен сырья. Рост спроса в АТР и Африке создаст предпосылки для строительства дополнительных мощностей в этих регионах для удовлетворения потребностей внутренних рынков и организации экспорта отдельных категорий продукции в соседние регионы (Рисунок 1).

Рисунок 1 - Мощности по первичной переработке по регионам мира, млн т.

Источник: ИНЭИ РАН

Одновременно с изменением структуры глобального распределения первичных мощностей происходят и качественные изменения в нефтепереработке. Традиционно, мерилом перерабатывающей промышленности служили мощности первичной перегонки – дистилляции. Однако в современном мире все большее значение приобретает качество производимой продукции и технологичность производства. С одной стороны, постоянно растет число стран вводящих прогрессивно более строгие экологические стандарты для топлив[2]. С другой стороны, технологическое развитие автопарка диктует свои жесткие требования к эксплуатационным характеристикам нефтепродуктов для стабильной, надежной и эффективной работы современных двигателей. Вместе с этим, доля тяжелых нефтяных топлив и темных нефтепродуктов в объеме мирового спроса стабильно уменьшается и по всем оценкам продолжит снижение.

В этих условиях важность вторичных процессов переработки нефти, конверсионных и облагораживающих процессов, трудно переоценить. Способность производить продукцию нужного качества становится ключевым вопросом для существования перерабатывающего предприятия, а разработка и внедрение новых технологий переработки углеводородного сырья выходят на первый план в статусе важнейшего фактора конкуренции нефтеперерабатывающих предприятий.

Кроме всего прочего, важность конверсионных процессов дополнительно возрастает из-за того, что качество добываемой в мире нефти стабильно ухудшается на протяжении последних десятилетий, растут средняя плотность и сернистость сырья для переработки. Особенно явно эта тенденция прослеживается для рынков Западного полушария[6]. Процессинг такого сырья требует значительно более капиталоемких технологических схем и дорогостоящих материалов, а также повышает себестоимость. В таких условиях, крупные проекты с более низкими удельными капиталовложениями оказываются привлекательнее для инвестирования и обеспечивают более высокую маржинальность. Во многом именно данный фактор служит драйвером растущей централизации нефтепереработки – число крупных НПЗ в мире сокращается, в то время как их средняя мощность и загрузка растут. В этих условиях малым и средним перерабатывающим предприятиям остается лишь обслуживать локальные рынки.

В своем ежегодном исследовании World Oil Outlook 2017[7], ОПЕК так же подчеркивают значимость вторичной переработки и предоставляют среднесрочный прогноз ввода вторичных мощностей, составленный на основании официальных планов нефтеперерабатывающих предприятий, по основным категориям: конверсионные (крекинг, коксование, висбрекинг, etc.); гидрооблагораживающие; октаноповышающие (риформинг, изомеризация, алкилирование, etc.) (Таблица 1).

Таблица 1 – Совокупный прирост вторичных мощностей

по регионам мира за период с 2017 по 2022 год, млн т

|

|

Конверсионные |

Гидрооблагораживающие |

Октаноповышающие |

|

США и Канада |

0 |

15 |

0 |

|

Латинская Америка |

5 |

25 |

5 |

|

Африка |

10 |

20 |

10 |

|

Европа |

15 |

5 |

0 |

|

Россия и Прикаспийский регион |

25 |

35 |

5 |

|

Ближний Восток |

30 |

119 |

30 |

|

Китай |

44 |

54 |

20 |

|

Прочая Азия |

25 |

49 |

10 |

|

Всего |

158 |

326 |

84 |

Источник: Organization of the Petroleum Exporting Countries. 2017 OPEC World Oil Outlook.

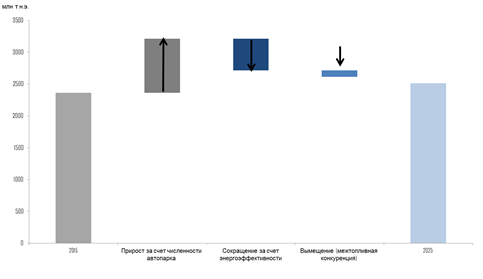

Очевидно, что предпочтение отдается гидрооблагораживающим процессам, направленным, в первую очередь, на производство низкосернистых среднедистиллятных топлив: дизельное топливо, авиакеросин, низкосернистое судовое топливо, что подтверждает ожидания в части увеличения спроса на эти виды нефтепродуктов. Примечательно, что перспективы расширения спроса на бензин достаточно ограничены. Нарастающая межтопливная конкуренция и стабильно улучшающаяся топливная эффективность современных автомобилей ограничивают увеличение спроса на легкое топливо, даже не смотря на расширяющийся глобальный автопарк (Рисунок 2)[8]. Особенно актуальна тенденция на сокращение темпов прироста спроса для автомобильных бензинов. Они, помимо топливных альтернатив нефтепродуктам испытывают и давление со стороны дизельного топлива, потребление которого стимулируется во многих европейских и азиатских странах.

Рисунок 2 – Процесс формирования спроса на моторные топлива к 2025 году

Источник: ИНЭИ РАН

Именно эта тенденция приводит к тому, что октаноповышаюших процессов планируется ввести значительно меньше, нежели конверсионных, или гидрооблагораживающих. Особенно остро значимость гидрооблагораживающих процессов может встать в случае введения в 2020 году Международной Морской Организацией (IMO) MARPOL Annex VI[9], ограничивающего все применяемое на морских судах топливо показателем сернистости в 0,5%. Данный стандарт уже имеет силу в ряде морских регионов[10], однако решение о всемирном введении еще не принято. Оценка конкретных эффектов от глобального внедрения правил MARPOL Annex VI затруднена по ряду причин[11], но, несомненно, что спрос на низкосернистое судовое топливо неизбежно возрастет за счет вымещения высокосернистого.

Совокупные мощности первичной переработки нефтяного сырья в России оцениваются свыше 300 млн т/год и состоят из 32 крупных нефтеперерабатывающих предприятий, а так же свыше 50 малых НПЗ. По этому показателю, Россия занимает 3 место среди стран мира, уступая только США и Китаю. При этом, средний Индекс Нельсона, показатель, отражающий технологическую вооружённость нефтепереработки[12], для перерабатывающей промышленности России в 2017 году составил лишь 5.5 пунктов. Для сравнения, по оценкам Oil & Gas Journal[13], среднемировое значение Индекса составляет 6 пунктов, в то время для передовой нефтепереработки США достигает 11[14].Для сокращения технологического отставания, обеспечения стабильного функционирования и снабжения внутреннего рынка, а также сохранения традиционных и расширения новых экспортных ниш, отрасли требуется глубокая реновация и модернизация, в первую очередь, направленная на расширение вторичных мощностей переработки углеводородов. С 2011 года наиболее важным документом, определяющим строительство и реконструкцию установок нефтепереработки в России, являются Четырехсторонние соглашения, разработанные и подписанные совместно Нефтяными компаниями, ФАС, Росстандартом и Ростехнадзором. По данным Министерства энергетики, с 2011 по 2016 в рамках программ модернизации в нефтепереработку было инвестировано свыше 30 млрд долл.[15]. Однако негативные тенденции на рынках нефти и нефтепродуктов и экономические санкции в виде ограничений на привлечение заемных средств для российских нефтяных компаний с 2014 года ставят под вопрос их дальнейшую реализуемость. В ходе анализа выполнения планов по модернизации авторами было определено, что к концу 2017 года, за три года до окончания сроков действия Соглашений, реализация заданий Четырехсторонних соглашений по строительству новых установок по переработке углеводородного сырья составила только треть от изначально заявленного (Таблица 2).

Таблица 2 – Планы по модернизации НПЗ России (млн т/год) и их реализация

|

Процессы |

Существующие мощности по данным на 2011 год |

Запланированные новые мощности к 2020 году |

Степень реализации планов к 2017 году |

|

|

Конверсионные процессы |

56,35 |

51,9 |

44 % |

|

|

Каталитический Крекинг |

22,4 |

11,5 |

49 % |

|

|

Гидрокрекинг |

8,3 |

40,4 |

23 % |

|

|

Висбрекинг |

18,13 |

Не фигурируют в Соглашениях |

||

|

Коксование |

7,52 |

Не фигурируют в Соглашениях |

||

|

Гидрооблагораживающие и октаноповышающие процессы |

94,75 |

70 |

26 % |

|

|

Гидроочистка легких и тяжелых газойлевых фракций |

55,0 |

44,8 |

26 % |

|

|

Каталитический Риформинг |

30,85 |

7,2 |

24 % |

|

|

Изомеризация |

6,1 |

7,1 |

35 % |

|

|

Гидроочистка бензина каталитического крекинга |

1,3 |

8,5 |

17 % |

|

|

Алкилирование |

1,3 |

1,9 |

24 % |

|

|

Производство МТБЭ |

0,2 |

0,5 |

0,70 % |

|

|

Всего |

151,1 |

121,9 |

34 % |

|

Во многом низкую реализацию планов можно отнести на счет стратегического пересмотра приоритетов развития. Так, значительно сокращены планы по строительству установок гидрокрекинга и гидроочистки. Одновременно, необходимость углубления переработки и сокращения выпуска темных нефтепродуктов диктует повышенное внимание к процессам коксования и висбрекинга, не упомянутых в Четырехсторонних Соглашениях, что закономерно приводит к пересмотру планов компаний-владельцев НПЗ, несмотря на договоренности, закрепленные в нормативных документах (Таблица 3).

Таблица 3 – Пересмотр планов ввода мощностей по 4-х сторонним соглашениям, млн|

Процессы |

Четырехсторонние соглашения |

Актуальные планы компаний до 2025 года |

|

|

Гидрокрекинг вакуумного газойля |

40,4 |

32,2 |

|

|

Гидроочистка |

44,8 |

42,9 |

|

|

Изомеризация |

7,1 |

4,2 |

|

|

Каталитический крекинг |

11,5 |

14,3 |

|

|

Алкилирование |

1,9 |

0,9 |

|

|

Производство МТБЭ |

0,5 |

0,8 |

|

|

Риформинг |

7,2 |

8,1 |

|

|

Замедленное коксование |

н/д |

25,7 |

|

|

Висбрекинг |

н/д |

9,5 |

Источники: составлено авторами на основании: 4-х Сторонние соглашения; анализа официальных планов компаний

При этом, не смотря на вышеупомянутые сложности, компании сохраняют весьма амбициозные планы. До 2025 года задекларировано строительство десятков новых установок первичной и вторичной переработки нефти совокупной мощностью свыше 100 млн. т/год. В соответствии с мировыми трендами, быстрее всего будут расти мощности установок коксования и гидрокрекинга – ключевых технологий по вовлечению тяжелых остатков в переработку. Планируются значительные новые мощности гидроочистки и производства оксигентных присадок к бензинам для дальнейшего повышения качества моторных топлив (Рисунок 2).

Рисунок 3 – Прирост мощностей вторичных процессов нефтепереработки в 2015 - 2025 годы к 2015 году

Источник: составлено авторами

В результате модернизации к 2025 году среднее значение Индекса Нельсона по НПЗ должно возрасти с современных 5,5 пунктов до 7,0 и вплотную приблизиться к европейским показателям.

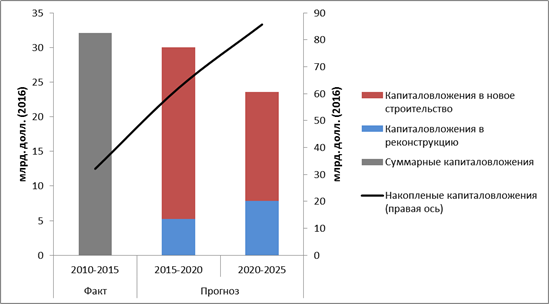

Накопленные капиталовложения с 2015 по 2025 год, необходимые для реализации планов модернизации, составят свыше 50 млрд. $2016. Стоит отметить, что эти капиталовложения включают не только непосредственно инвестиции в строительство новых мощностей, но и в глубокую реконструкцию и реновацию уже действующих установок (Рисунок 3).

Рисунок 4 – Капиталовложения (левая ось) и накопленные капиталовложения (правая ось) в нефтепереработку в России

Источник: составлено авторами

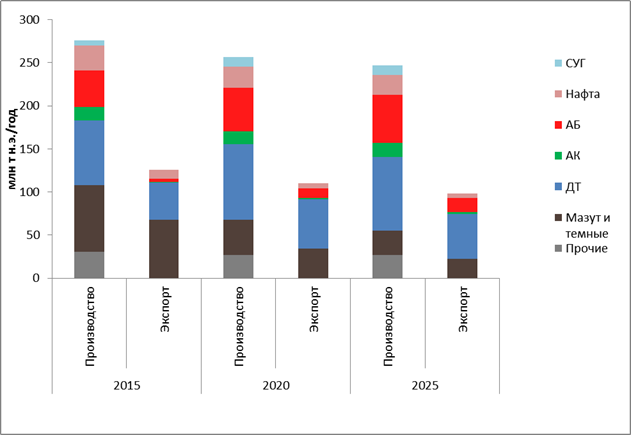

На основании данных по строительству новых мощностей авторами была произведена оценка изменений производственного и экспортного потенциала отрасли до 2025 года (Рисунок 4).

Рисунок 5 – Прогноз производственного и экспортного потенциала нефтеперерабатывающей отрасли России

Источник: составлено авторами

Выполнение планов в значительной мере преобразит производственную структуру отечественной переработки в прогнозном периоде. Глубина переработки достигнет 89%, выход светлых нефтепродуктов превысит 74%. Практически трехкратно сократится выпуск и экспорт темных нефтепродуктов. По нашим оценкам, объемы первичной переработки снизятся с 291 млн тонн в 2015 году до 256 млн тонн в 2025. Такое снижение обуславливается в первую очередь изменением налоговой системы на протяжении многих лет стимулировавшей рост загрузки первичных мощностей, не обеспеченных вторичными процессами[16]. Новая налоговая система, дифференцирующая экспортные пошлины на темные и светлые нефтепродукты, фактически делает невыгодным производство мазута и темных нефтепродуктов, что стимулирует переработчиков вкладываться в углубляющие процессы и выводить неэффективную первичную переработку. Кроме того при подобной налоговой системе за грань рентабельности оказываются низкокомплексные мини-НПЗ.

При этом, не смотря на сокращение объемов первичной переработки, до 2025 года не произойдет соответствующего уменьшения производства моторных топлив и ценных нефтепродуктов. Это достигается, в первую очередь, за счет повышения эффективности переработки на передовых НПЗ и оптимизации мощностей – сокращения загрузки низкомаржинальных перерабатывающих предприятий, в первую очередь мини-НПЗ и перераспределения сырья в пользу более технологически совершенных конкурентов. В экспортной корзине доминирующую роль приобретает низкосернистое дизельное топливо, однако появляются экспортные возможности и по другим востребованным на мировых рынках продуктам: бензину и нафте.

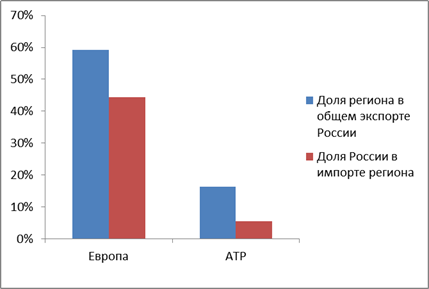

Отдельно стоит упомянуть перспективы экспорта Российских нефтепродуктов по ключевым направлениям. Основным направлением экспорта для продуктов переработки нефти из России традиционно является Европейский регион. В 2016 году в этом направлении было поставлено около 60% вывезенных из страны нефтепродуктов. Подобная зависимость является обоюдной, поскольку Россия поставляет лишь немногим менее половины импортируемых странами Европы нефтепродуктов. Экспорт в АТР демонстрирует совершенно иную картину. Несмотря на агрессивный и успешный выход России на рынки сырой нефти стран региона, в первую очередь, крупнейшего потребителя - Китая[17], поставки нефтепродуктов остаются весьма скромными, особенно в масштабах этого крупнейшего рынка (Рисунок 5).

Рисунок 6 – Доли ключевых направлений экспорта Российских нефтепродуктов и рыночные ниши России в 2016

Источник: British Petroleum Company. BP Statistical Review of World Energy 2017. London: British Petroleum Co, 2017.

В прогнозном периоде важность Европейского рынка нефтепродуктов для России останется крайне высокой. Выпадение собственной низкомаржинальной Европейской переработки, географическая близость и развитая инфраструктура создают благоприятные перспективы для Российского экспорта высококачественных нефтепродуктов, в первую очередь, - дизельных топлив, даже не смотря на слабую динамику спроса в регионе. Рынок АТР, в свою очередь, мы оцениваем как сравнительно бесперспективный с точки зрения организации продуктового экспорта в среднесрочной перспективе. Здесь придется активно конкурировать с развивающейся собственной дешевой переработкой стран региона, а так же с новыми НПЗ на Ближнем Востоке. Даже сохранение текущих объемов экспортных ниш российских нефтепродуктов на этом рынке будет крайне затруднительно, именно поэтому в наших сценариях мы не рассматриваем как экономически обоснованную инициативу строительство ВНХК, или организацию других крупных перерабатывающих производств на Дальнем Востоке.

Условия функционирования мировой нефтеперерабатывающей промышленности меняются. Ужесточающиеся требования к нефтепродуктам, падающий спрос на тяжелые топлива и ухудшающееся качество сырья ограничивают экстенсивное развитие мировой переработки и выводят на первый план глубокую конверсию углеводородного сырья при помощи вторичных процессов переработки. Технологическая оснащенность становится ключевым фактором глобальной конкурентоспособности в отрасли, в то время как низкокомплексные мощности неизбежно будут сокращаться или обслуживать локальные рынки.

Одновременно, нарастающая межтопливная конкуренция в дорожном транспорте и новые экологические стандарты создают предпосылки к потере бензином статуса важнейшего жидкого топлива и выходу на первый план низкосернистых среднедистиллятных топлив: керосина, дизельного топлива, маловязкого судового топлива.

Основные тенденции в Российской нефтепреработке: сокращение избыточных мощностей; фокус модернизации на современных конверсионных и гидрооблагораживающих установках; сокращение выпуска мазута и темных нефтепродуктов. Стартовавшая в 2011 году масштабная программа модернизации Четырехсторонних Соглашений дала отрасли крайне необходимый импульс к развитию. И, хотя, программы Четырехсторонних Соглашений к настоящему моменту уже во многом утеряли актуальность, нефтепереработчики сохраняют амбициозные инвестиционные планы. В случае полного выполнения этих планов компаниями, к 2025 году нефтеперерабатывающая промышленность России имеет потенциал к выходу на передовой мировой уровень, а значит, возможность сохранить и расширить способность успешно конкурировать на мировых рынках нефтепродуктов, в первую очередь на традиционном Европейском рынке.

[1] Официальный сайт Центрального банка России, доступно по ссылке: http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/oil_products.htm

[2] Huiming Li. Global Fuel Quality Developments // 11th Global Partners Meeting of the Partnership for

Clean Fuels and Vehicles (PCFV), London, UK, June 6-7, 2016.

[3] Прогноз развития энергетики мира и России 2016 / под ред. А.А.Макарова, Л.М.Григорьева, Т.А.Митровой; ИНЭИ РАН–АЦ при Правительстве РФ – Москва, 2016. – 200 с. - ISBN 978-5-91438-023-3

[4] Organization of the Petroleum Exporting Countries. 2017 OPEC World Oil Outlook. Октябрь 2017. Доступно по ссылке: http://www.opec.org.

[5] International Energy Agency. World Energy Outlook 2017 / OECD/IEA, Paris, 2017.

[6] Официальный сайт Департамента энергетики США, доступно по ссылке: https://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=pet&s=mcrs1us2&f=a

[7] Organization of the Petroleum Exporting Countries. 2017 OPEC World Oil Outlook. Октябрь 2017. Доступно по ссылке: http://www.opec.org.

[8] Прогноз развития энергетики мира и России 2016 / под ред. А.А.Макарова, Л.М.Григорьева, Т.А.Митровой; ИНЭИ РАН–АЦ при Правительстве РФ – Москва, 2016. – 200 с. - ISBN 978-5-91438-023-3

[9] IMO (International Maritime Organization). Annex VI to the International Convention for the Prevention of Pollution from Ships (MARPOL) Limits, IMO, London, 2008.

[10] Официальный сайт всемирной организации мореплавателей, доступно по ссылке: http://www.imo.org/en/OurWork/Environment/PollutionPrevention/AirPollution/Pages/Emission-Control-Ar...

[11] Organization of the Petroleum Exporting Countries. 2017 OPEC World Oil Outlook. Октябрь 2017. Доступно по ссылке: http://www.opec.org.

[12] Johnston D. Refining Report Complexity index indicates refinery capability, value // Oil and Gas Journal. Доступно по ссылке: http://www.ogj.com/articles/print/volume-94/issue-12/in-this-issue/general-interest/refining-report-...

[13] Oil and Gas journal. Worldwide Refinery Survey with Complexity Analysis – 2017. Январь, 2017.

[14] EIA. US Refinery Yeild. Доступно по ссылке: https://www.eia.gov/dnav/pet/pet_pnp_pct_dc_nus_pct_m.htm

[15] Новак А.В. Итоги работы Минэнерго России и основные результаты функционирования ТЭК в 2016 году. Задачи на среднесрочную перспективу / Министерство энергетики Российской Федерации, 7 апреля 2017.[16] Грушевенко Д.А., Капустин Н.О. Russia refines on // Energy Focus, 2016, № 26, стр. 89-94

[17] Арсений Погосян. Китай ставит на российскую нефть // ИЗВЕСТИЯ, 18 октября 2017. Доступно по ссылке: https://iz.ru/656899/arsenii-pogosian/kitai-stavit-na-rossiiskuiu-neft

Авторы:

Капустин Н.О., мл. научный сотрудник ИНЭИ РАН, ст. преподаватель РГУ нефти и газа им. И.М. Губкина,

Грушевенко Д.А., научный сотрудник ИНЭИ РАН, ведущий эксперт НИУ ВШЭ