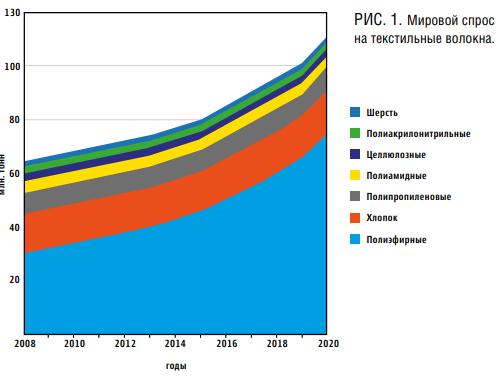

С момента послекризисного 2008 года спрос на химические волокна, согласно рис. 1, непрерывно растет вплоть до 2020 г. примерно 5% в год [2]. И этот очевидный подъем мирового рынка практически полностью реализуется благодаря ПЭФ волокнам, средние темпы которого в упомянутый период составляют ок. 10% в год, обещая достигнуть объема чуть меньше 70 млн. т в 2020 г. или ок. 10 кг на душу населения планеты. Еще раз обратим внимание (рис.1), что другие виды волокон, включая хлопок, в обозримом будущем не претерпят изменений, т.е. ПЭФ волокна в перспективе остаются фактически единственным драйвером текстильного сырья в мире. В этом, как будет показано ниже, укрепляет наше убеждение и сегодняшняя ситуация в подотрасли, к сожалению, не на примере России, где о химических волокнах вспоминают только на форумах, конференциях и т.п. и включают их почему-то в раздел малотоннажной химии Стратегии-2030. А, ведь, эта «малотоннажная химия» по объему производства была до перестройки 3-ей в мире и обеспечивала основную финансовую долю реализации химической продукции в СССР.

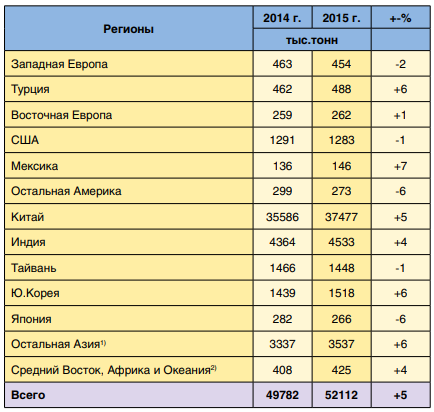

Таблица 1. Мировое производство полиэфирных волокон в 2015 году по регионам

Источник: Fiber Organon, Yune 2015.

Примечания:

1) главным образом Индонезия, Таиланд, Пакистан, Малайзия, Вьетнам и Бангладеш

2) преимущественно Иран, Египет, Израиль, Садовская Аравия и Южная Африка

Мировое производство ПЭФ волокон в 2015 г выросло по сравнению с предыдущим годом на 4,7% или 2.3 млн.т, остановившись на рекордной отметке 52.1 млн.т (75% от объема всех видов химических волокон), в т.ч. 36,2 млн.т (+5%)комплексные нити (82% от мирового производства химических нитей) и 15,9 млн.т (+3%) штапельное волокно [3,4]. Как видно из табл.1, значительно опережает здесь всех Китай – прирост 5% до 37,5 млн.т (72% от выпуска ПЭФ волокна в мире, в т.ч. по комплексным нитям 77% и штапельному волокну 60%). После довольно спокойного 2014 г. выпуск ПЭФ штапельного волокна в стране достиг рекордной отметки в 9,6 млн.т при росте на 3,1%. На долю стран Южной, Юго-Восточной и Восточной Азии ныне падает 94% мирового производства ПЭФ волокон, а доля Китая здесь с 41% в 2005 г. выросла до 63% в 2015г. Высокие темпы роста демонстрируют (в %) Мексика (+7), Турция (+6), Индия (+4), другие страны Азии (+6) и Среднего Востока (+4). При этом ранее ведущие державы в последние годы снижают производство, в частности, Япония и Германия на 6%, США на 1%, Западная Европа на 2% и т.д. Страны ЕС-28 все больше обеспечиваются ПЭФ волокнами

Таблица 2. Страны-поставщики полиэфирных волокон в ЕС-28 в 2015 году

за счет импорта, в основном из азиатского региона и немного из соседних государств (табл.2). Большую часть продукции поставляет Китай (текстурированные, технические и кордные нити), Ю.Корея (гладкие текстильные нити и штапельное волокно), Таиланд и Индия (предориентированные POY нити), Тайвань (штапельное волокно и POY нити) и т.д.; всего в 2015 г. в ЕС-28 поставлено более 1 млн.т ПЭФ волокон, т.е. в 5 раз больше, чем их сегодня производится в Германии [1], и примерно столько же, сколько во всей Европе.

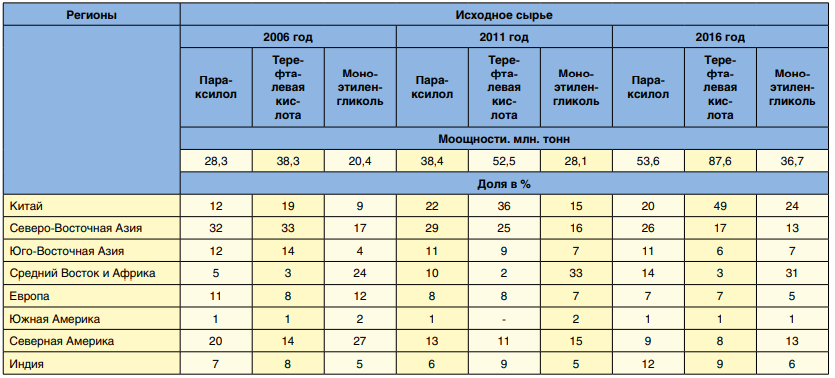

ТАБЛИЦА 3. Мировые мощности по исходному сырью для производства полиэтилентерефталата.

Загрузка производственных мощностей по ПЭФ комплексным нитям в Китае достигла в 2015 г 79%, а по штапельному волокну – лишь 62 % [5]. Относительно предыдущего года аналогичные показатели в мире оказались более стабильными: для комплексных нитей 79%, штапельного волокна 69%. Суммарно для тех и других журнал «Fiber Organon» предсказывает объем мощностей к началу 2016 г. 70,9 млн.т и 70,7 млн.т к концу 2017 г. В этот период планируется сокращение их в Китае на 850 тыс.т в секторе комплексных нитей (несмотря на их очевидное расширение в период 2010-2016 г.г.) [1], в то время как в других странах и регионах они будут расти, например (в тыс. т), в Индии +230, США +200, Турции +30, других странах Азии +140 и т.д.

Региональные мощности производства основных сырьевых компонентов для получения полиэтилентерефталата (ПЭТ), используемого в качестве смолы для переработки в товарную упаковку (бутыли и т.п.), ПЭФ волокна, пленки и др., иллюстрированы табл.3. Все 3 вида сырья – параксилол (ПК), терефталевая кислота (ТФК) и моноэтиленгликоль (МЭГ) – наглядно демонстрирует в течение последнего десятилетия (2006-2016 г.г.) постепенное увеличение мощностей, сообразно развитию производств по их переработке, причем это легче просматривается в целом, в мировом масштабе, нежели региональном [2]. Они, естественно, не адекватны мировой карте сосредоточения производств ПЭТ и ПЭФ волокон, а в большей мере обусловлены приближением к местам добычи нефти и газа и, как правило, входят в состав нефтегазохимических комплексов и посему развиваются автономно, отдавая предпочтение «сырьевому» направлению в ущерб «текстильному» [2].

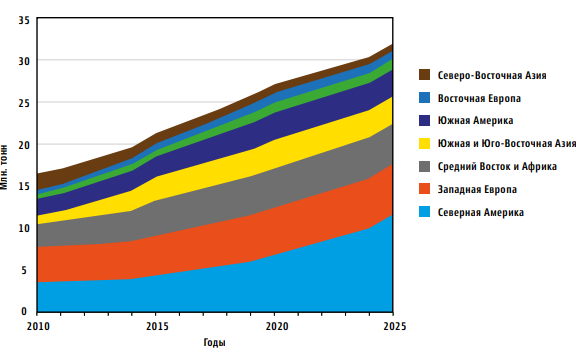

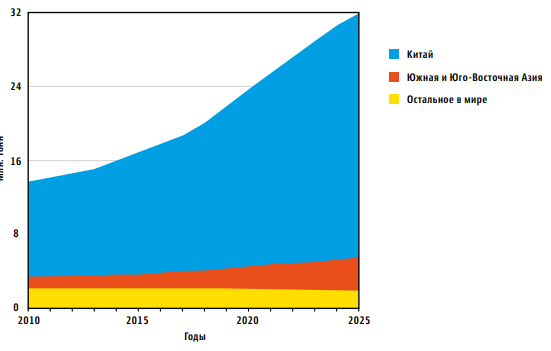

Рис.2.Мировое производство товарного полиэтилентерефталата (смолы).

Более или менее сбалансированная картина просматривается для Китая, где имеет место постепенное расширение доли собственных мощностей производства упомянутых продуктов за 2006-2016 г.г.: по ПК на 8%, ТФК – на 30% и МЭГ – на 15%. Примерно, аналогичная ситуация, но в заметно меньших масштабах, имеет место в Индии благодаря стараниям местной компании «Reliance». Северо-Восточная Азия сохраняет лидирующие позиции в области создания мощностей по производству ПК и ТФК на его основе. Страны Среднего Востока и Африки на протяжении указанного в табл.3 периода уверенно держат первое место среди производителей МЭГ, в то время как позиции Северной Америки, главным образом США, здесь заметно ослабевают в т.ч. по ПК (на 11%), ТФК (на 6%) и МЭГ (на 14%). В это же время резко снизилась процентная доля Европы: по ПК, ТФК и МЭГ-у соответственно на 4; 1 и 7%. Т.о. сырьевой сектор для ПЭТ и волокон на его основе смещаются в азиатский и африканские регионы, способствуя тем самым расслоению мирового рынка сырья и готовой продукции из ПЭТ. России, обладающей громадными собственными ресурсами нефти и газа, это в принципе не грозит и обеспеченность сырьем в запланированных объемах для всех типов ПЭТ при соответствующей заинтересованности Минэнерго может быть успешно реализована внутри страны.

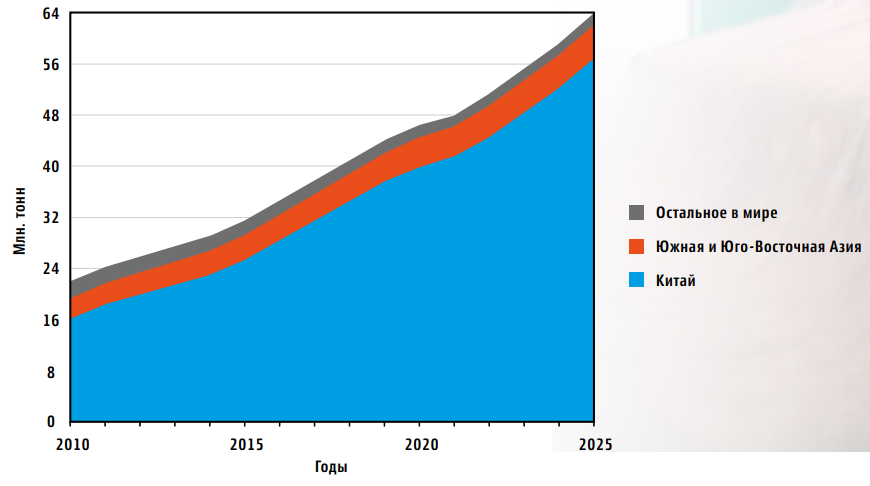

Рис.3. Мировое производство полиэфирного штапельного волокна и жгута.

Мировое производство товарного ПЭТ (смолы), чаще всего в виде гранулята, предназначенного после дополнительной твердофазной поликонденсации для переработки в упаковочную тару, преимущественно бутыли емкостью от 0,5 до 2,0 литров для розлива воды соков, пива и т.д., в 2015г. составило (рис. 2) чуть более 20 млн.т, т.е. в 2,5 раза меньше, нежели ПЭФ волокон [2]. Из этого же рисунка видно, что к 2025 г. выпуск товарного ПЭТ увеличится примерно до 30 млн.т, уступая суммарному объему комплексных нитей и штапельного волокна из ПЭТ еще больше чем в 2015 г. – в 2,7 раза (рис. 3 и 4). При этом темпы роста его производства в упомянутый период составят в среднем 4,5% в год, а у Китая (очевидно, рассчитывая на виртуальный экспорт) – ок. 10% в год; в других регионах аппетиты значительно

скромнее: Северная Америка (главным образом, Канада, где эта продукция является превалирующей из ПЭТ) – 2,2%, Южная и Юго-Восточная Азия – 1,7%, Западная Европа – 1,2%. В других местах в т.ч. и в Восточной Европе, нынешние объемы производства товарного ПЭТ практически сохраняются и вряд ли через 10 лет там об этом пожалеют, ибо упаковку, прежде всего бутылки, надо делать из биополимеров, стекла, в крайнем случае из полиолефинов, а не из ПЭТ, судьба которого вместе с данным сырьем (табл.3) должна полностью принадлежать превосходным ПЭФ волокнам, имеющим (оглядываясь еще раз на рис.1) неоспоримый приоритет среди всех видов текстильного сырья, и не только в настоящем, но и в будущем.

Мировое производство ПЭФ штапельного волокна, в отличие от прошлых лет, прогнозируется более экстенсивным и должно выйти, согласно рис.3, к 2020 г. на уровень 24 млн.т, т.е. очень близко к нынешнему и перспективному объему сбора хлопка-сырца. В предстоящем десятилетии, вплоть до 2025 г., ожидаются высокие темпы роста выпуска ПЭФ штапельного волокна (% в год): в мире – 6,9; в Китае – 8,1; в Южной и Юго-Восточной Азии (благодаря в первую очередь Индии) – 4,6%. В остальных регионах и странах, в т.ч. Западной Европе и США, больших изменений не предвидится.

Рис. 4. Мировое производство полиэфирных комплексных нитей (технических и текстильных)

Развитие ПЭФ комплексных нитей, включая текстильные (гладкие и текстурированные), мононити, технические и кордные, суммарно отражено на рис.4, где темпы роста с 2015 по 2025г. заметно «круче», чем рассмотрено выше для штапельного волокна (% в год): в мире более, в Китае – 11, в Южной и Юго-Восточной Азии – 4. В других частях планеты – относительное спокойствие. Объем выпуска ПЭФ нитей для технического текстиля (РТИ, тенты, ремни безопасности и т.п.) и шинного корда, значительно уступая ПЭФ текстильным нитям (ок. 10%), по среднеежегодным темпам роста в обозреваемый период их превзойдет, тем более мощности по их производству, например в Китае, непрерывно растут [6].

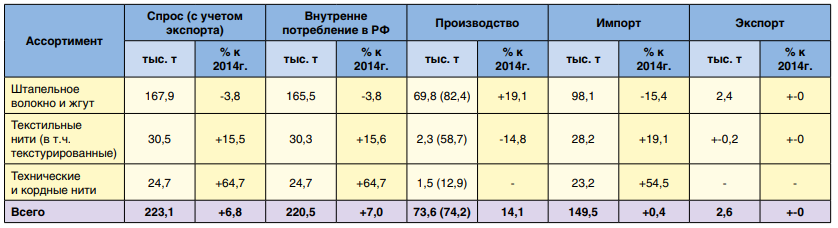

Таблица 4. Полиэфирные волокна в России в 2015 году.

Примечание: в скобках указана фактическая загрузка мощностей в %.

В последние годы «перестроечного» периода (да и этот год не исключение) с большой долей неудовлетворения и грусти приступаем к описанию российского рынка в области химических волокон, в т.ч. и полиэфирных. Привыкли к тому, что радостные мгновения по этой подотрасли возникают лишь на форумах, конференциях, симпозиумах и т.п., где словесная риторика отвлекает от «печальной» действительности, когда производство химволокон в России упало почти в 5 раз. Не будем возвращаться к сравнительно недавнему и безрадостному обзору [1], отметим лишь, что в 2015 г. в целом для всех типов ПЭФ волокон, согласно табл.4, возросли по сравнению с предыдущим годом (в %): спрос (на 6,8), потребление (7), производство (14) и немного импорт (0,4), экспортировать просто было нечего.

Снижение импортных поставок ПЭФ штапельного волокна на 15,4%, очевидно, связано с ростом их производства на 19,1%, однако, снижение спроса и потребления (-3,8%), на наш взгляд, обусловлено тем, что производство ПЭФ штапельного волокна преимущественно базируется на переработке вторичного гранулята ПЭТ, получаемого в свою очередь главным образом из отходов пластиковых бутылок (рециклинг). Такое волокно не отвечает мировым стандартам для текстильных отраслей и его дальнейшая судьба во многом зависит от расширения объема выпуска нетканых материалов, получаемых по кардинговому способу или в виде спанбонда непосредственно из вторичного ПЭТ.

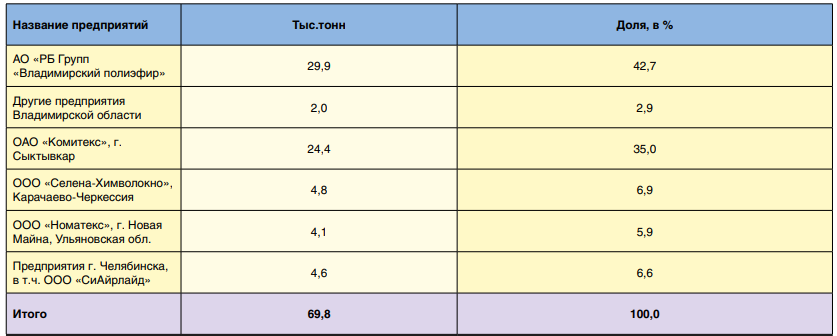

Таблица 5. Российские производители полиэфирного штапельного волокна в 2015 году*.

*по данным ОАО «НИИТЭХИМ»

Поскольку интерес к нетканым материалам не ослабевает, это отражается на рекордных значениях загрузки производственных мощностей на предприятиях, перерабатывающих отходы ПЭТ бутылок в штапельное волокно (в%): в целом по России (см. табл.5) – 82; АО «ТБ Групп «Владимирский полиэфир» – 115 (вот так бы всем!); ООО «Селена-Химволокно» (Республика Карачаево-Черкессия) – 97; ОАО «Комитекс» (г. Сыктывкар) – 96 и др. С другой стороны, приведенные в табл.4 неутешительные данные по спросу и потреблению ПЭФ штапельного волокна, в большей степени вызваны сокращением импорта высококачественной продукции (повышением цен из-за изменившегося курса валют) и не должно стать источником сомнений в целесообразности создания новых производств ПЭФ штапельного волокна в рамках Ивановского кластера, проектов «Со-ПЭТ», «Аврора-ПАК» и др. В целом ситуация с производством ПЭФ штапельного волокна в России приближенно сформулирована в табл.5. Видно, что предприятия стараются, разумно освобождают помойки от отходов ПЭТ бутылок, но делают мало и не то, что надо современному текстилю. Поэтому продолжаем ждать обещанного от перечисленных чуть выше российских компаний, пытающихся пока безуспешно организовать новые производства ПЭФ волокон. Но при этом не должно быть красивых фраз и нереальных действий, аналогичных недавно подписанному контракту между ООО «Завод чистых полимеров – Этана» и государственными корпорациями Китая о строительстве в Кабардино-Балкарии и вводе в эксплуатацию промышленного комплекса ETANA PET по производству ПЭТ мощностью 1,5 млн.т продукции в год,т.е. больше, чем в США было произведено (1,3 млн.т) всех типов ПЭФ волокон в 2015 г. Не лучше ли в этом регионе сохранить чудесную (лечебную) экологию и озвученные цифры по открытию рабочих мест, пополнению бюджета и т.п. придать возделыванию натуральных волокон, в первую очередь, хлопка, шерсти, льна, а синтетику производить там, где для этого уже давно созданы все необходимые условия, в частности, в составе работающих промышленных комплексов в г.г. Курске и Волжском, где есть вся требуемая инфраструктура, кадры и давние традиции.

Таблица 6. Потребление российским рынком полиэфирных технических и кордных нитей в 2015 году

Повышение спроса и потребления ПЭФ текстильных нитей (табл.4) обеспечено ростом их импорта на 19%, поскольку произошел заметный спад отечественного производства из-за банкротства ОАО «Тверской полиэфир». В дальнейшем многое будет зависеть, насколько эффективно станет развиваться единственное на сегодняшний день предприятие по выпуску этих нитей – ТПК «Завидовский текстиль», где совместно с фирмой «Oerlikon-Barmag» (Швейцария, Германия) успешно реализуются проекты по расширению выпуска и ассортимента ПЭФ текстурированных нитей.

Таблица 7. Прогноз мощностей по производству параксилола в России

В отличие от сказанного выше, в 2015 г. неожиданно поднялся более чем на 50% до 23 тыс.т, импорт (преимущественно из Китая и Белоруссии – соответственно 7 и 14 тыс.т) ПЭФ технических и кордных нитей и, наконец-то, заработало в ЗАО «Газпромхимволокно» (г. Волжский) собственное производство этих нитей для нужд промышленности шин и РТИ. В настоящее время указанное предприятие несмотря на трудности с исходным сырьем (ПЭТ волоконного назначения), уверенно приближается к проектным мощностям и достижению уровня по ассортименту и качеству готовой продукции. Поэтому ему не надо беспокоиться о сбыте готовой продукции, оглядываясь на табл.6, где потребность в ПЭФ технических и кордных нитях на российском рынке в два раза перекрывает проектную мощность ЗАО «Газпромхимволокно» (12 тыс.т/год), оставляя достаточно широкую щель для импорта, которую неплохо бы закрыть в ближайшие годы. Следовательно, и здесь, равно как и по другим перечисленным выше ассортиментам ПЭФ волокон, есть над чем задуматься, чтобы хотя бы призрачно приблизиться к тем высотам, о которых мы повествовали выше, глядя на рисунки 1-4.

Рис.5. Прогноз спроса (кривая 1), производства (кривая 2) и дефицита (кривая 3) терефталевой кислоты в России.

А как, по мнению независимой консалтинговой компании ЗАО «Альянс-Аналитика» [7], выглядит ситуация с отечественным сырьем, призванная в настоящем и будущем обеспечить потребности производства бутылочного ПЭТ и стратегические планы создания промышленности ПЭФ волокон в России?! К 2020 году, согласно прогнозам этой компании, мощности по ПК должны увеличиться в два раза благодаря наращиванию их в Уфе и Нижнекамске (табл.7).

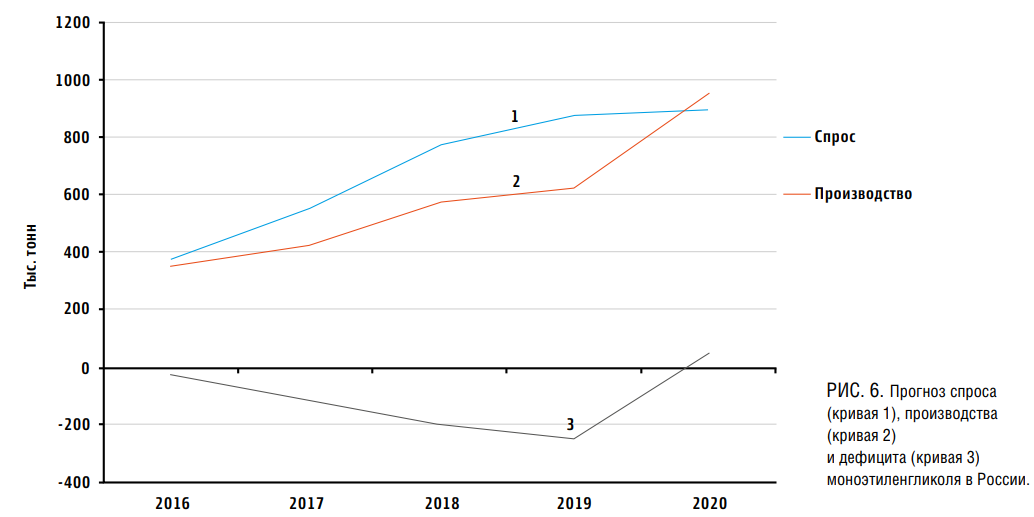

Прогнозы по ТФК еще более туманны. Пожалуй, реальным может оказаться создание (или расширение) новых мощностей в ООО «Полиэф» (Республика Башкортостан) и в ООО «СафПЭТ» (Республика Татарстан). В любом случае, даже если сбудутся призрачные мечты «Альянс-Аналитики» в части «Рус ПЭТФ» (Башкортостан) и завода чистых реактивов «Этана» (Кабардино-Балкарская Республика), до 2020 г. спрос на ТФК в России будет опережать производство, создавая после 2016 г. дефицит этого продукта от 15 до 50% (рис.5). Ситуация с МЭГ-ом выглядит, во всяком случае на рис.6, не столь катастрофично (к 2020 г. ожидается даже профицит его производства), но, как и по ТФК, очень далека от ощутимой конкретики, хотя планы расширения мощностей в ОАО «Нижнекамскнефтехим», СП «Петрокам» и ОАО «Сибур-Нефтехим» вселяют какой-то оптимизм в завтрашний день.

Выводы:

Подводя общий итог, не без сожаления отметим, что по сравнению с удельным мировым потреблением и производством ПЭФ волокон – более 7 кг/чел. у нас этот важный показатель сегодня равен соответственно не более 0,5 и 1,5 кг на душу населения, т.е. меньше среднемирового производства в 14 раз, Китая – в 50, Индии – в 8, США – в 10, Белоруссии – более чем в 40 раз и т.д. Другие комментарии и цифры излишни, равно как и сочинение очередных нереализуемых Стратегий. Нужно принимать срочные и решительные меры по организации в России собственного выпуска ПЭТ и ПЭФ волокон на его основе, с обеспечением сырьевыми ресурсами и сохранив тем самым отечественные перерабатывающие отрасли. Поэтому еще раз вспомним слова Президента РФ В.В. Путина, произнесенные 07 марта 2013 г. в г. Вологде о том, что на отечественном рынке легкой промышленности доля российских товаров – всего 25 процентов, примерно треть рынка занимает незаконно произведенные и нелегально ввезенные товары, назвав эту ситуацию «катастрофой и настоящей бедой».

Список литературы:

1. Айзенштейн Э.М.//Neftegaz.RU., №7-8, 2016, с.102.

2. Презентация итальянской компании G.S.I. («Global Service International S.R.I.»), 2012.

3. Chemikal Fibers International, №3, 2016, s.100.

4. Fiber Organon, Yune 2015.

5. Айзенштейн Э.М.// III Международная конференция «Полиэтилентерефталат – 2016», 24 октября 2016г., Москва. ООО «Альянс-Аналитика».

6. Айзенштейн Э.М., Клепиков Д.Н.//Вестник химической промышленности, №5 (92), октябрь 2016г., с.36.

7. Голышева Е.А.// I Международная конференция «Полиэтилентерефталат – 2014», 24 ноября 2014г., г. Москва, ООО «Альянс-Аналитика».