За последние 25-30 лет у ряда стран обострилась проблема несбалансированности внешнеэкономических связей, которая проявляется в дефицитах или профицитах счета текущих операций платежного баланса. Эта проблема, получившая название "глобальные дисбалансы", стала предметом широкого обсуждения не только в научной среде, но и на высоком политическом уровне.

Конечно, текущие международные операции (в которые входят экспорт и импорт товаров и услуг, доходы от иностранных инвестиций, оплата труда и текущие трансферты) у любой страны не могут быть постоянно сбалансированными. В зависимости от конкретных проблем, стоящих перед экономикой, нормальным и даже желательным может быть наличие в течение определенного периода времени как дефицита, так и активного сальдо баланса текущих операций. В частности, если приоритетной задачей государственной политики является ускорение темпов экономического роста, то неизбежным следствием такой политики становится увеличение внутреннего спроса, рост физических объемов импорта и, как правило, ухудшение баланса текущих операций. Такой дефицит по счету текущих операций можно рассматривать как нормальное состояние платежного баланса, поскольку оно соответствует основным целям экономического развития. Аналогично, если у страны значительные размеры внешней задолженности, желательным становится наличие положительного сальдо по текущим операциям, поскольку это позволяет наращивать валютные резервы и решать проблему внешнего долга.

Проблема дисбалансов стала вызывать серьезную озабоченность, поскольку дефициты и профициты счета текущих операций платежного баланса у многих стран значительно возросли и, что очень важно, приобрели хронический характер. Принципиально важно подчеркнуть, что затронутыми оказались, прежде всего, так называемые "системно значимые экономики", т.е. страны, занимающие ведущие позиции в мировом хозяйстве. Это дает основание говорить о том, что глобальные дисбалансы влекут за собой риски для всей мировой экономики.

С одной стороны – это страны с крупными дефицитами по текущим операциям (табл. 1). В число этих стран на постоянной основе входят США, Великобритания, Австралия, Турция, а после мирового финансово-экономического кризиса 2007-2009 гг. к ним присоединились другие крупнейшие мировые экономики – Индия, Бразилия, Франция, Канада. В 2018 г. на долю 10 стран с крупнейшим дефицитом счета текущих операций приходилось 42,3% мирового ВВП.

Таблица 1. Страны с крупнейшим дефицитом счета текущих операций

Источник: International Monetary Fund. World Economic Outlook Database [Electronic resource] – URL: http://www.imf.org/external/pubs/ft/weo/2016/02/weodata/weoselgr.aspx

С другой стороны, сложилась относительно стабильная группа стран, также относящихся к лидерам мировой экономики, для которых характерны хронические профициты по текущим операциям: Китай, Германия, Япония, Нидерланды, Швейцария. Важно отметить, что в число этих стран входит и Россия (табл. 2). В 2018 г. на долю 10 стран с крупнейшим профицитом счета текущих операций приходилось 34,3% мирового ВВП.

Таблица 2. Страны с крупнейшим профицитом счета текущих операций.

* Оценка Центрального Банка России.

Источник: International Monetary Fund, World Economic Outlook Database [Electronic resource] – URL: http://www.imf.org/external/pubs/ft/weo/2016/02/weodata/weoselgr.aspx

Обратим также внимание, что происходит концентрация дисбалансов в относительно небольшом числе стран. В 2018 г. 77,4% совокупного мирового дефицита по текущим операциям приходилось на 10 стран с крупнейшими дефицитами.

Серьезность проблемы глобальных дисбалансов связана с тем, что состояние счета текущих операций показывает не только, в каком соотношении у страны находятся экспорт и импорт товаров и услуг. Оно является отражением целого ряда важных макроэкономических процессов внутри страны.

Во-первых, сальдо по текущим операциям представляет собой разницу между совокупным доходом (валовым национальным располагаемым доходом) и совокупными внутренними расходами. Наличие положительного сальдо предполагает, таким образом, что совокупный доход превышает совокупные расходы (страна производит товаров и услуг больше, чем потребляет). Но в этом случае уровень благосостояния нации (измеряемый величиной расходов) оказывается меньше, чем это позволяют реальные возможности экономики. Отрицательное сальдо счета текущих операций, наоборот, свидетельствует о том, что совокупные расходы превышают доход (страна потребляет больше, чем производит). Такое положение возможно, если страна живет в долг. Но долги придется в будущем отдавать, причем с процентами, поэтому возможность сегодня жить богаче, чем это позволяют реальные возможности экономики, в будущем обернется потерями в благосостоянии.

Во-вторых, баланс текущих операций показывает соотношение между национальными сбережениями и валовыми внутренними инвестициями. При профиците по текущим операциям часть национальных сбережений не находит применения внутри страны и инвестируется за границей. Отрицательное сальдо по текущим операциям, напротив, означает, что страна сталкивается с проблемой недостаточных сбережений и для финансирования инвестиций необходим приток средств из-за рубежа.

Из этого следует, в-третьих, что дисбаланс по счету текущих операций означает наличие соответствующего дисбаланса и финансового счета платежного баланса (т.е. зарубежных активов и обязательств страны). Положительное сальдо по текущим операциям свидетельствует об оттоке капитала за границу. На мировой арене страна выступает качестве кредитора. Если внутренние инвестиции превышают национальные сбережения (у страны дефицит по текущим операциям), то излишек инвестиций должен финансироваться за счет притока капитала или получения займов, т.е. в масштабах мирового хозяйства страна является должником. Наличие хронического дефицита по текущим операциям приводит, таким образом, к наращиванию у страны внешнего долга.

В этой связи необходимо отметить еще один важный аспект взаимосвязи состояния платежного баланса с макроэкономическим процессами внутри страны. Существует прямая связь между текущим счетом платежного баланса и состоянием государственного бюджета. Рост бюджетного дефицита, если он не сопровождается увеличением частных сбережений или снижением внутренних инвестиций, неизбежно приводит к ухудшению баланса текущих операций. С этой точки зрения, одно из важных условий решения проблемы дисбалансов – соблюдение странами, подверженными этим дисбалансам, строгой бюджетной дисциплины. Однако у многих стран-должников сформировался так называемый двойной дефицит (twin deficit), когда хронический дефицит счета текущих операций платежного баланса сопровождается столь же хроническим дефицитом государственного бюджета.

Кроме того, состояние счета текущих операций непосредственно воздействует на курс национальной валюты, изменения которого оказывают значительное влияние на экономику страны в целом. В частности, от уровня реального валютного курса зависит соотношение внутренних и мировых цен и, следовательно, конкурентоспособность отечественных производителей.

Наконец, от состояния платежного баланса может напрямую зависеть и изменение денежной массы в обращении, если центральный банк использует режим валютного курса с той или иной степенью фиксации и для поддержания уровня валютного курса использует интервенции на валютном рынке.

Учитывая все это, можно утверждать, что когда дефицит или профицит по текущим операциям становятся хроническими, велика опасность развития целого ряда негативных процессов, способных подорвать внутреннее макроэкономическое равновесие в стране. Причем огромные размеры дисбалансов у ведущих стран и их хронический характер неизбежно приводят к тому, что и у многих других стран, являющихся их торгово-экономическим партнерами, также возникают соответствующие проблемы. В результате дисбалансы становятся хроническими для многих стран, т.е. приобретают глобальный характер. Неудивительно, что обсуждение глобальных дисбалансов уже вышло на высокий политический уровень. С 2003 г. они являются предметом острых споров на саммитах G7 и G20.

Причинам формирования глобальных дисбалансов посвящены многочисленные исследования. Сложность и многоплановость проблем, отражающихся в состоянии платежного баланса, подталкивают аналитиков к выводу, что, очевидно, этот феномен не имеет однозначного объяснения и должен рассматриваться с учетом особенностей экономической структуры и тенденций развития разных стран.

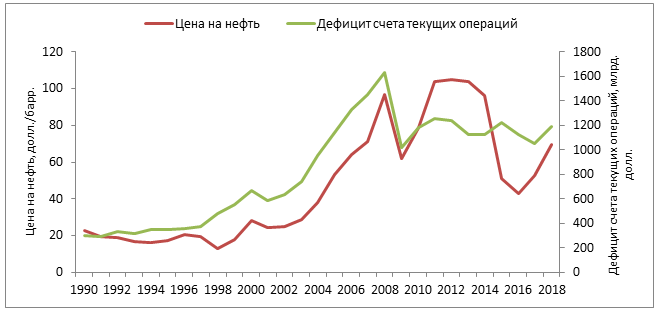

Вместе с тем, нельзя не обратить внимания на связь между масштабами глобальных дисбалансов и динамикой цен на нефть (рис. 1). До 2010 г. между ними прослеживалась исключительно тесная зависимость (коэффициент корреляции 0,947). Затем после мирового финансово-экономического кризиса, способствовавшего сокращению размеров дисбалансов и падению цен на нефть, эта связь стала менее заметной. Однако за последние 2 года снова наблюдается определенная синхронизация изменений совокупного дефицита счета текущих операций и цены на нефть. Учитывая это, можно ожидать, что возможное в условиях роста мировой экономики повышение цен на нефть станет фактором, способствующим новому нарастанию масштабов глобальных дисбалансов.

Рис. 1. Цена на нефть и совокупный мировой дефицит счета текущих операций.

Примечание. Цена на нефть рассчитана как средняя цена трех маркерных сортов нефти: Brent, WTI и Dubai Fateh.

Источник: построено автором по данным International Monetary Fund, World Economic Outlook Database [Electronic resource] – URL: http://www.imf.org/external/pubs/ft/weo/2016/02/weodata/weoselgr.aspx

Причины взаимосвязи изменений цены на нефть и размеров дисбалансов достаточно очевидны, особенно когда речь идет о странах-экспортерах или импортерах нефти. В частности, для стран-экспортеров повышение мировой цены на нефть приводит к росту доходов нефтедобывающих компаний и, соответственно, налоговых поступлений в государственный бюджет. Однако повышение дохода, как правило, не приводит сразу к соответствующему росту внутренних расходов: нефтяные компании не направляют сразу эти дополнительные доходы на инвестиции, а государство также не начинает сразу наращивать свои расходы (хотя бы потому, что их размер определен принятым бюджетом). Немедленное наращивание внутренних расходов вслед за ростом цены на нефть даже нежелательно с макроэкономической точки зрения, поскольку это может нарушить равновесие между совокупным спросом и совокупным предложением и спровоцировать повышение темпов инфляции. Как отмечает известный австралийский экономист У. Макс Корден, "в случае экспортеров нефти очевидно, что они не должны обязательно увеличивать либо свое внутреннее потребление, либо свои инвестиции в достаточной степени, чтобы избежать какого-либо увеличения своего профицита счета текущих операций. Даже в долгосрочной перспективе для них может быть разумным инвестировать часть своих сбережений за рубежом".

Таким образом, в странах-экспортерах вслед за ростом цен на нефть начинают возрастать не расходы, а сбережения, которые затем инвестируются в инструменты денежного рынка либо оказываются на депозитах в банках. В результате часть дополнительных доходов стран-экспортеров от повышения цен на нефть (так называемые "нефтедоллары") так или иначе возвращается на мировые финансовые рынки ("рециклируется"). И здесь необходимо подчеркнуть особую роль, которую играет экономика США в формировании и обострении проблемы глобальных дисбалансов. Эта роль обусловлена не тем положением, которое страна занимает на мировом рынке нефти. Будучи одним из крупнейших импортеров нефти, США одновременно являются нефтедобывающей и нефтеэкспортирующей страной, причем в конце 2018 г. экспорт даже превысил импорт. Поэтому причины громадного хронического дефицита счета текущих операций США следует искать не в высоких ценах на нефть как таковых, а в возможности длительное время финансировать дефицит за счет притока капитала, а эта возможность, в свою очередь, имеет связь с мировыми ценами на нефть.

Мировая валютно-финансовая система, по сути, является однополярной. Ключевые позиции американского доллара как мировой валюты, остающиеся незыблемыми на протяжении уже более 70 лет, фактически провоцируют сохранение дисбалансов. Более 60% мировых золото-валютных резервов хранятся в долларах, прежде всего, в казначейских обязательствах США, и эта доля за последние 20 лет остается достаточно стабильной. Поскольку мировая торговля нефтью традиционно ведется за доллары, в долларовые активы вложена и большая часть средств суверенных инвестиционных фондов стран-экспортеров нефти. Как подчеркивает известный американский экономист Б. Эйхенгрин, "долларовые ценные бумаги, которыми Америка накачивает мировую экономику, на ура абсорбируются азиатскими центральными банками, жаждущими нарастить свои резервы". Постоянно высокий спрос на доллары позволяет правительству США без ущерба для национальной экономики финансировать огромный торговый дефицит, не задумываясь о принятии серьезных мер по его сокращению. И пока у казначейских обязательств США нет реального конкурента, чтобы удовлетворить глобальный спрос на безопасные активы.

Вместе с тем, следует обратить внимание, что изменение цены на нефть и, соответственно, сальдо счета текущих операций приводит в действие определенный механизм макроэкономической корректировки и в странах-экспортерах, и в странах-импортерах нефти. Так, у страны-экспортера нефти повышение цены на нефть способствует росту номинального валютного курса. Поэтому в целом улучшение торгового баланса и увеличение сальдо счета текущих операций может оказаться не очень значительным. В странах-импортерах, наоборот, номинальный курс будет падать, и это будет стимулировать экспорт и ограничивать импорт.

Кроме того, рост цен на нефть приводит к повышению общего уровня цен в стране, поскольку нефть является не только одним из основных энергоносителей, но и важнейшим сырьем для нефтехимической промышленности. Это, с одной стороны, способствует росту реального обменного курса валюты и ухудшению торгового баланса. С другой стороны, увеличение издержек производства способствует замедлению темпов экономического роста, снижению совокупного дохода и, соответственно, сокращению спроса на импорт.

Повышение темпов инфляции в странах-импортерах при росте цен на нефть, кроме того, стимулирует рост номинальных процентных ставок. Это происходит, во-первых, в силу эффекта Фишера (когда номинальная процентная ставка изменяется в соответствии изменением темпов инфляции), а во-вторых, в результате политики центрального банка, который, может повышать ключевую ставку с целью снижения инфляционного давления. Более высокие процентные ставки способствуют притоку капитала и также поддерживают существование дисбалансов.

Таким образом, изменение цен на нефть оказывает противоречивое воздействие на платежный баланс. Вектор этого воздействия, во-первых, зависит от того, идет ли речь об экспортерах или импортерах нефти. Во-вторых, большую роль здесь играет фактор времени, т.е. насколько быстро будут меняться внутренние цены и, соответственно, реальный валютный курс.

В целом, действие внутренних механизмов корректировки (изменение уровня дохода, процентной ставки, номинального и реального валютного курса) приводит к тому, что влияние ценового шока на рынке нефти на состояние счета текущих операций и, следовательно, на масштабы глобальных дисбалансов оказывается хотя и существенным, но относительно кратковременным. Расчеты экспертов МВФ показывают, что такое влияние в течение трех лет постепенно сходит на нет. Но, с одной стороны, макроэкономическая корректировка происходит медленно, а с другой стороны, для цены на нефть характерна значительная волатильность, Поэтому повторяющиеся шоки на рынке нефти становятся важной причиной если не возрастания, то, по крайней мере, поддержания глобальных дисбалансов.

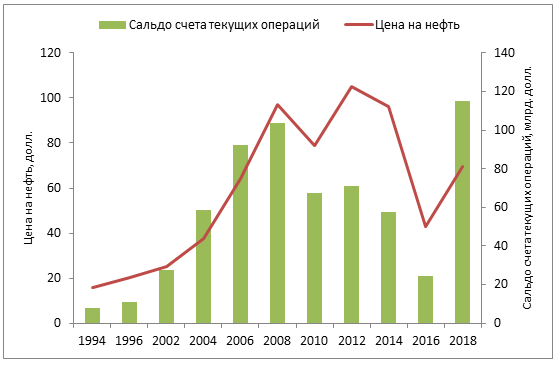

Рис. 2. Цена на нефть и сальдо счета текущих операций России.

Проблема дисбалансов не обошла стороной и Российскую Федерацию, для которой характерно значительное хронически положительное сальдо по текущим операциям, динамика которого также показывает тесную связь с изменениями цены на нефть (рис. 2). И это совершенно естественно, учитывая, что доля нефти, нефтепродуктов и природного газа в российском экспорте составляла за последние 20 лет от 50 до 67%.

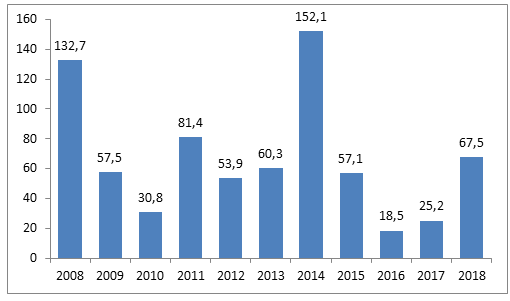

Оборотной стороной медали хронического положительного сальдо по текущим операциям является столь же хронический отток капитала из России (рис. 3). Складывается парадоксальная ситуация. С одной стороны, страна нуждается в капиталовложениях и предпринимает значительные усилия по привлечению иностранных инвестиций, а с другой стороны, национальные сбережения постоянно превышают внутренние инвестиции, и капитал вывозится за границу.

Рис. 3. Чистый вывоз капитала из России частным сектором (млрд. долл.)

Хронический профицит по текущим операциям вынуждал Центральный банк проводить постоянные интервенции на валютном рынке, чтобы не допустить значительного укрепления курса рубля. Результатом этих интервенций стал быстрый рост золотовалютных резервов: только за 8 лет с 2000 г. по 2015 г. (когда Центральный банк перешел к режиму плавающего курса рубля и прекратил проведение регулярных валютных интервенций) они выросли в 31 раз. По этому показателю Россия вышла на одно из первых мест в мире. Но одновременно с ростом золотовалютных резервов росла и денежная база, что приводило к увеличению количества денег в обращении и, конечно, давало сильный инфляционный эффект. Чтобы как-то смягчить негативные последствия роста валютных резервов, Центральный банк был вынужден в течение ряда лет проводить политику стерилизации, следствием чего стало неблагоприятное изменение структуры его активов – значительное сокращение доли внутреннего кредита и рост доли международных резервов. В отдельные годы она превышала 95%, т.е. по существу Центральный банк переходил на режим так называемого "валютного управления" (currency board), когда денежная масса во внутреннем обращении оказывается в жесткой зависимости от изменений валютных резервов. Крайне неприятным следствием системы "валютного управления" становится фактическая утрата Центральным банком функций денежно-кредитного регулятора и кредитора последней инстанции.

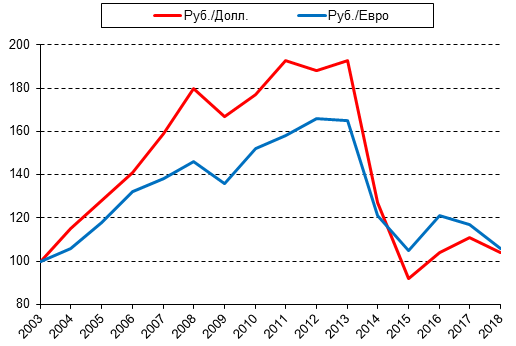

Рис. 3. Динамика реального курса рубля (на конец периода, 2003 г. = 100%)

Однако, даже несмотря на валютные интервенции, из-за постоянного профицита текущего счета платежного баланса и сохранявшихся высоких темпов инфляции реальный курс рубля вырос с 2003 по 2013 г. по отношению к доллару на 93%, по отношению к евро – на 65% (рис. 4), что, безусловно, отрицательно сказывалось на конкурентоспособности продукции российского производства. Произошедшее в 2014 г. резкое падение номинального курса рубля дало российским производителям возможность несколько укрепить свои конкурентные позиции, но принципиально ситуация не поменялась. По-прежнему счет текущих операций платежного баланса имеет положительное сальдо, размеры которого, по оценке Центрального банка, в 2018 г. значительно выросли и составили 114, 9 млрд. долл. Возрос и вывоз капитала частным сектором из России, составивший 67,5 млрд. долл. Международные резервы Центрального банка также увеличились на 38,2 млрд. долл., повысились и темпы инфляции. И все это происходит на фоне постепенного, хотя и не очень стабильного, повышения цен на нефть.

В целом можно утверждать, что существующая взаимосвязь между изменением цены на нефть и состоянием платежного баланса у России, так же, как и у других стран, подверженных глобальным дисбалансам, несет в себе потенциальную угрозу для стабильного развития национальной экономики и поэтому требует проведения скоординированных мер экономической политики, направленных на поддержание макроэкономического равновесия.

Литература

1. Bettendorf T. Investigating Global Imbalances: Empirical Evidence from a GVAR Approach // Economic Modelling. – 2017, Vol. 64, p. 201–210.

2. Bracke, T., Bussière, M., Fidora, M., Straub, R. A Framework for Assessing Global Imbalances //The World Economy. Sept. 2010, vol. 33 (9), p. 1140–1174.

3. Caballero R., Farhi E., Gourinchas P.-O. Global Imbalances and Currency Wars at the ZLB // NBER. Working Paper 21670. 2015. – 72 p.

4. Globalization and Inflation. World Economic Outlook / International Monetary Fund. Washington D.C., April, 2006. – 267 p.

5. Max Corden W. Those Current Account Imbalances: A Sceptical View // The World Economy. Vol 30, No 3, March 2007, p. 363-382.

6. Nsouli S.M. Petrodollar Recycling and Global Imbalances / International Monetary Fund, March 23, 2006.

7. Эйхенгрин Б. Глобальные дисбалансы и уроки Бреттон-Вудса. – М.: Изд-во Института Гайдара, 2017. – 200 с.