Современное общество невозможно представить без потребления изделий из пластмасс, которые все глубже проникают во все сферы деятельности человека и эти возможности безграничны. В статье представлены основные тенденции развития российского рынка изделий из пластмасс, который является частью мировой интеграционной системы и отражает ее инновационные преобразования.

Ключевые слова: нефтегазохимия, изделия из пластмасс, перерабатывающая промышленность, экспорт, импорт

Keywords: oil and gas chemistry, plastic products, processing industry, export, import

Изделия из пластмасс закрывают одну из важнейших линеек передела углеводородного сырья и по причине целого ряда уникальных качеств (прочность, долговечность, легкость, технологичность и т.д.) сфера их потребления расширяется.

Общемировой тренд расширения сфер потребления полимерных изделий затронул и российскую экономику: за период 2015-2017 гг. рынок изделий из пластмасс расширился более чем на 10%, составив 6,25 млн. т, при этом доля импортной продукции в 2017 г. снизилась до уровня рыночной конкуренции – до 18,2% против 33,3% в 2012 г

Рынок изделий из пластмасс динамичен по объему и ассортиментному наполнению, причем более чем 95% продукции вырабатывается на предприятиях малого и среднего бизнеса (из них 80-85% - на микропредприятиях с численностью персонала до 15 чел.).

Российский рынок изделий из пластмасс является частью мировой интеграционной системы, но его доля не превышает 2%

|

По показателю душевого потребления полимерных изделий мы в разы уступаем ведущим странам мира (рис.1), в том числе странам, развивающим химию и нефтехимию на импортном углеводородном сырье (Р. Корея, Япония). |

Многообразие изделий из пластмасс предопределяет активный товарооборот, при этом в России экспорт полимерных изделий более чем в 4 раза меньше импорта, в результате внешнеторговое сальдо подотрасли традиционно сохраняет минусовое значение: в 2017 году дефицит составил 3,25 млн. долл., что можно рассматривать как упущение отечественного бизнеса в пользу иностранных товаропроизводителей.

На сегодняшний день более 80% спроса на изделия из пластмасс удовлетворяется за счет собственного производства. Российская сырьевая база позволяет увеличить производственный и экспортный потенциал подотрасли переработки пластмасс, прежде всего в области изделий из полипропилена (а это трубы, детали автомобилей, упаковка пищи, посуда для микроволновых печей и др.), который поставляется на экспорт в объемах до 1/4 выпуска, причем главным образом в Китай, откуда массовым потоком возвращается в виде востребованных российским рынком изделий с соответствующей добавочной стоимостью.

По импорту поступают не только изделия из пластмасс, но и отдельные виды полимеров, не производимых в России или производимых в недостаточном объеме (полиуретаны, сополимеры стирола, акрилобутадиенстирол), а также полимеры определенного марочного ассортимента. В среднем по подотрасли переработки пластмасс используется примерно 20% импортного сырья.

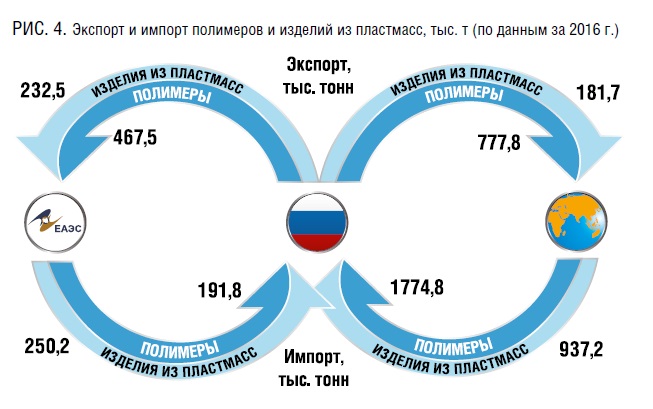

На рис.4 представлены объемы экспорта и импорта полимеров и изделий из пластмасс в разрезе стран Евразийского экономического союза и остальных стран мира. Очевидно, что полимеров экспортируется значительно больше по сравнению с иделиями на их основе: экспорт сырья превышает экспорт изделий в страны ЕврАЗЭС примерно вдвое, в остальные страны мира - более чем в 4 раза (!), что свидетельствует о неэффективности бизнеса в сфере переработки полимеров в товарную продукцию с добавочной стоимостью.

Затраты на сырье определяют более чем на ¾ себестоимость полимерных изделий (рис.5), при этом более 40% изделий из пластмасс приходится на плиты, полосы, трубы и профили (рис.6).

Лидирующие позиции сектора «плиты, полосы, трубы и профили» для России определяются развитием процесса вытеснения традиционных труб полимерными аналогами (в развитых странах до 80% трубопроводов из полимерных материалов) и расширенным строительством, где полимеры применяются в широком ассортименте (сайдинг, полы, теплоизоляционные панели, натяжные потолки, погонажные изделия и др.).

В российском трубном секторе наиболее емким является сегмент полиэтиленовых труб (60-62% общего объема потребления пластиковых труб). Основными игроками на отечественном рынке полиэтиленовых труб являются предприятия Группы компаний «Полипластик» и ООО «Техстрой» (г. Казань).

Благодаря расширению и обновлению производства полипропиленовых труб и фитингов в ООО «ВАЛФ-РУС» (2015 г., г. Владимир), потенциал этого сегмента увеличился втрое (до 97 тыс. т), при этом с 2016 г. отечественные производители полипропилена снизили их зависимость от импортных поставок сырья до 22%. Вместе с тем, производство полипропиленовых труб отстает от показателей роста производства полипропилена, хотя по своему техническому развитию находится на уровне мировых стандартов как по ассортименту продукции, так и по качеству технологии (в том числе за счет собственных отечественных достижений и разработок).

В сегменте труб ПВХ, напротив, зависимость от импорта сырья сохраняется: до 80% сырья, используемого в производстве ПВХ-труб, импортируется из Китая, и это при том, что трубы ПВХ дешевле полимерных аналогов из ПЭ и ПП.

Упаковочный сектор по масштабам производства уступает трубному, хотя в развитых странах, напротив, это лидирующий сегмент изделий из пластмасс. Основным потребителем пластиковой упаковки является пищевая промышленность и этот тренд сохранится в перспективе (примерно 70%).

Рынок полимерной упаковки представлен двумя видами: жесткая (банки, бутылки, контейнеры и прочие емкости, не изменяющие форму) и гибкая упаковка, соответственно, изменяющая свою форму исходя их специфики содержимого. В России более быстрыми темпами развивается сектор жесткой упаковки. Такой тренд соответствует общемировой тенденции: в мире рынок жесткой упаковки до 2020 года будет развиваться ежегодно темпами 4,4% и достигнет 222,5 млрд. долл., в то время как темпы прироста рынка гибкой упаковки ожидаются на уровне 3,1% и к 2020 году его емкость в стоимостном выражении составит 248 млрд. долл.

Одна из важнейших задач гибкой упаковки – как можно дольше сохранить первоначальные свойства пищевого продукта, обезопасить хранение токсичных веществ, исключить утерю ароматических свойств косметической продукции. Сегодня возможности для роста рынка гибкой упаковки лежат в области внедрения инноваций и этот процесс уже получил развитие. В России благодаря реализации импортозамещающих проектов начали производить полимерные пленки, обладающие повышенной прочностью при малом весе (БОПП - биаксиально-ориентированные полипропиленовые пленки), термоусадочные пленки, барьерные многослойные пленки, пленки-стрейч. Процесс расширения производства таких пленок продолжится.

Ключевым сдерживающим фактором роста спроса на полимерную упаковку является емкость рынка фасованных пищевых продуктов.

Использование полимерных изделий в автомобилях позволяет снизить их вес, что способствует решению одной из глобальных задач по снижению энергозатрат (снижение веса автомобиля на 10% позволяет сэкономить 7% топлива). На сегодняшний день из таких полимеров как полипропилен (ПП), полиэтилен (ПЭ), поливинилхлорид (ПВХ), полиамид (ПА), полиуретан (ПУ), поликарбонат (ПК), полиметилметакрилат (ПММА) изготавливаются топливные баки, крупногабаритные детали кузовов (бамперы, элементы фар), салонов (кабинные модули, сиденья, дверные панели, внутренние обшивки крыш), различные небольшие конструкционные и декоративные детали, а также звуко- и теплоизоляторы.

Российские модели автомобилей характеризуются низкой долей применения полимерных материалов – на 4-7% меньше, чем у иностранных моделей аналогичного класса. Спектр видов этих материалов также далек от мировой практики из-за более низкого использования инженерных пластиков.

Объемы потребления полимерных изделий в автомобилях определяются масштабами рынка последних, а также спросом автопрома на изделия из полимеров определенного марочного ассортимента.

Российскими автопроизводителями и крупнейшими мировыми автоконцернами созданы современные производственные мощности в объеме 3,2 млн автомобилей. Вместе с тем фокусировка индустрии по большей части на внутренний спрос, упавший в связи с падением покупательской активности, привела к снижению загрузки мощностей автопрома в 2016 году до 40–45%. В результате объем потребления полимерных материалов снизился с 55 до 24 тыс. т. Российские поставщики полимерной продукции, ориентированные на автопром, вынуждены искать другие рынки сбыта, диверсифицировать свой бизнес.

Согласно базовому прогнозу развития автомобилестроения в России на период до 2025 года потребительский спрос на автомобили достигнет уровня в 1,9 млн шт. не ранее 2021 г., а к 2025 году емкость составит не более 2,2 млн. машин, (что будет ниже максимально достигнутого в 2013 году уровня 2,43 млн. автомобилей)

Поэтому автомобильная промышленность не может стать ключевым драйвером развития подотрасли переработки пластмасс. Вместе с тем, возможности у производителей изделий из пластмасс по расширению этой рыночной ниши имеются. Прежде всего, как положительную тенденцию следует рассматривать увеличение мировыми автоконцернами доли российского полимерного сырья. Например, в компании Ford Sollers доля исходного полимерного сырья российского происхождения увеличена до 46%. Концерн OEM локализовал уже 24 полимерных материала, наладив работу с 6 российскими производителями сырья и композиций.

В российском гиганте - КАМАЗе - идет планомерное увеличение доли полимерных материалов в моделях грузовиков: в 2003 году на один автомобиль уходил 151 кг пластиков, в настоящее время их вес доведен до 230 кг, в планах на 2020 год увеличение массы пластиков до 650 кг в расчете на один автомобиль.

Увеличению применения полимерных материалов в автомобильной промышленности может способствовать унификация методик испытаний и требований к полимерам и компаундам со стороны автопроизводителей, а также внедрение 3D-печати.

Ограничительным для отечественных переработчиков пластмасс фактором развития являются следующие системные проблемы:

• конкуренция с производителями аналогичной продукции из других материалов (бумаги, металла, стекла, биополимеров);

• рост цен на энерго- и сырьевые ресурсы и как следствие – снижение конкурентоспособности полимерных изделий и рентабельности производств;

• недостаточность марочного ассортимента сырьевых полимеров и вспомогательных материалов (красителей, пластификаторов и др.) и как следствие – их закупка по импорту;

• трудности с поставками сырья, запчастей, расходных материалов (прежде всего в сфере малого бизнеса);

• дефицит профессионально ориентированных кадров;

• трудности (или невозможности) получения кредита с доступной кредитной ставкой и как следствие – ограниченные возможности обновления производства;

• скудность маркетинговой информации для аналитики и прогнозирования в формате новой бизнес-модели

Инвестиционная привлекательность секторов переработки пластмасс определяется стабильно растущим спросом со стороны отраслей-потребителей (строительство, пищевая промышленность, сельское хозяйство, медицина, бытовой сектор) и быстрой окупаемостью капитальных затрат.

Положительную роль играет улучшение условий ведения малого и среднего бизнеса, то есть переработчики пластмасс имеют возможность претендовать на меры господдержки, обозначенные в Федеральном законе Российской Федерации №209 от 11.07.2007 г. «О развитии малого и среднего предпринимательства» и последующими постановлениями и указами Правительства РФ (госсубсидии на возмещение процентов по кредиту, налоговые каникулы, надзорные каникулы, госзакупки, льготная аренда и др.). В 2016 году переработчики пластмасс получили господдержку на сумму почти 1 млрд. рублей (более 40% господдержки химического комплекса в целом).

В Плане мероприятий по импортозамещению в химической промышленности 16 проектов по выпуску дефицитных многослойных пленок для упаковки пищевой продукции, медикаментов, товаров бытовой химии, предметов личной гигиены, пленки «агрострейч», изделий детского ассортимента и др.

В 2017 году в Минпромторге России подготовлена «дорожная карта» по развитию промышленности переработки пластмасс на период до 2025 года, в которой определен целый ряд мероприятий, направленных на расширение рынка и повышение конкурентоспособности отечественных полимерных изделий, стимулирование экспортной деятельности, обеспечение подотрасли квалифицированными кадрами, совершенствование технического регулирования и стандартизации в области производства полимерных изделий, совершенствование системы статистического учета производителей изделий из пластмасс. Предусмотрены также меры по совершенствованию системы утилизации полимерных отходов, которые являются частью общероссийской программы по утилизации отходов.